こんにちは、某法律事務所にて日々投資詐欺案件に携わっています、投太郎です。

今回は、世界の優秀なヘッジファンドについて調べたことを、ここにメモとしてまとめておこうと思います。

正直、これらのファンドは機関投資家とか、数十億円以上の資産を持つ人向けのものばかりで、一般人が直接投資できるものではないんですよね。

調べれば調べるほど「すごいなぁ」と感心する反面、「自分が投資できるわけじゃないのか…」って悔しい気持ちになりました。。。

それでもせっかく調べたので、記録としてまとめてみます。

とはいえ、ヘッジファンドの運用スタイルや戦略は、私たち個人投資家にとっても学べる部分があるんじゃないかなと思います。

たとえば、「こんな運用方法もあるのか!」とか「これ、自分のポートフォリオに応用してみたらどうだろう?」みたいなヒントになることもあるかもしれないですよね。

なので、この記事では直接投資は難しくても参考になるようなファンドや、注目されている運用方法を紹介しながら、自分なりにランキングっぽくまとめてみました。

あくまで調べた内容を共有する感じなので、気軽に読んでみてくださいね。

ヘッジファンドは、投資の中でも特に高度な戦略を駆使するジャンルで、「利益を最大化すること」と「リスクを効率的に管理すること」を同時に目指しているのが特徴です。

ただ、この分野には専門用語や特有の指標がたくさんあって、ちょっと取っつきにくいところもありますよね。

でも、ヘッジファンドをざっくりでも理解するためには、基本的な言葉くらいは押さえておいたほうが良いと思います。

そこで、この章では、ヘッジファンドについて知る上で役に立つ指標や用語を簡単にまとめてみました。

専門用語を聞いてもピンとこないという人でも、これを読めば少しは馴染みやすくなるんじゃないかと思います。

もし既に基礎知識がバッチリあるよ、という方は、このセクションを読み飛ばして次の「ファンドランキング」の部分からどうぞ!

それでは、さっそく見ていきましょう。

1-1 用語解説/投資戦略編

投資の世界は複雑で、多様な戦略が存在します。

以下に、主要な投資戦略をサクッとわかりやすく解説しました。

この記事の後半で登場するヘッジファンドがどの戦略を使っているのか理解する参考にしてください。

| 投資戦略 | 概要 |

|---|---|

| バリュー投資 | 市場価値よりも低く評価されていると考えられる企業に長期的に投資する手法です。 「安い株を見つけてじっくり待つ」といった感じの投資スタイルですね。 |

| グロース投資 | 成長が見込まれる企業に投資し、その成長に伴う株価の上昇を狙う戦略です。 IT企業やバイオ企業など、成長産業を対象とすることが多いです。 |

| アクティビスト投資 | 企業経営に積極的に関与し、経営改善や構造改革を促して企業価値の向上を目指す手法です。 企業の株主総会で提案を行うこともあります。 |

| モメンタム戦略 | 価格の上昇(または下降)トレンドが続くと予測して、それに乗る戦略です。 「勢いのあるものに乗る」イメージですね。 |

| オルタナティブ投資 | 伝統的な株式や債券以外の投資対象(不動産、プライベートエクイティ、ヘッジファンドなど)に投資する戦略です。 分散効果が期待されます。 |

| オポチュニティーズ戦略 | 有利なタイミングや市場のチャンスを見つけて投資する柔軟な手法です。 「良い話があれば乗る」というスタンスです。 |

| セカンダリー戦略 | 既存のプライベートエクイティやベンチャーキャピタルファンドの持ち分を二次市場で売買する手法です。 比較的流動性が高い点が特徴です。 |

| ESG投資 | 環境(E)、社会(S)、企業統治(G)の観点から持続可能な成長を目指す投資です。 最近、注目度が急上昇している戦略ですね。 |

| グローバルマクロ戦略 | 経済全体の動向に基づいて、国単位や資産クラス全体に投資する戦略です。 たとえば、為替や金利の変動に注目します。 |

| 相対価値(アービトラージ) | 関連する資産間の価格差を利用して利益を得る手法です。 「価格差」を狙うイメージですね。 |

| イベントドリブン投資 | M&Aや企業再編といった特定の企業イベントを利用して利益を狙う手法です。 |

| 株式ロング/ショート | 期待値が高い銘柄を買い(ロング)、逆に下落が見込まれる銘柄を売る(ショート)ことで利益を狙います。 |

| クオンツ投資 | 数量的な分析やアルゴリズムを活用して投資判断を行う手法です。 いわゆる「データドリブン」の戦略ですね。 |

| マーケットニュートラル | ロングとショートを組み合わせて市場全体のリスクを抑え、個別の銘柄選択によるリターンを狙う戦略です。 |

| クレジット投資 | 債券やローンなどのクレジット市場に投資する手法です。 利回りを重視した運用が特徴です。 |

| コモディティ投資 | 原油、金、農産物といった商品市場に投資する戦略です。 インフレヘッジとしても人気があります。 |

| ボラティリティ戦略 | 市場の変動性(ボラティリティ)を活用して利益を得る方法です。 特にオプション取引で使われることが多いです。 |

| ディストレスト証券投資 | 財務的に問題を抱えた企業の債券や株式に投資し、企業が立ち直ることで得られる利益を狙います。 リスクは高いですが、リターンも大きいのが魅力です。 |

| マルチストラテジー | 複数の投資戦略を組み合わせてリスク分散を図りつつリターンを追求する方法です。 |

| 通貨オーバーレイ | 異なる国の通貨の価値変動を利用して収益を狙う戦略です。 為替ヘッジとして使われることもあります。 |

| リスク・パリティ | 異なる資産クラスのリスクを均等に分散させる運用法で、バランスの取れたポートフォリオを目指します。 |

| アルファとベータの分離 | 市場全体のリターン(ベータ)と独自の投資選択によるリターン(アルファ)を分離して運用する手法です。 |

他にもさまざまな戦略が存在しますが、ここでは代表的なものを取り上げました。

当ブログでは、これらの投資戦略について個別に深掘りした記事も公開しているので、興味があればぜひチェックしてみてください。

荒れ狂う株式市場を支配するバリュー投資とは?BM CAPITALも採用する「割安銘柄の長期保有」という投資戦略の実態

荒れ狂う株式市場を支配するバリュー投資とは?BM CAPITALも採用する「割安銘柄の長期保有」という投資戦略の実態

1-2 用語解説/運用実績編

投資戦略についてざっくり理解したところで、次は「運用実績」に関する指標や用語をチェックしてみましょう。

投資を考えるとき、リターンを得るために、どんなリスクを取ったのか、どれだけ安定していたのか、そういった点も併せて見ていくことで、投資を見る目がグッと広がります。

ここでは、ヘッジファンドの運用実績を評価する際によく登場する指標や用語をわかりやすく解説しました。

次に登場するファンドの評価ポイントを理解する際にも役立つと思いますので、ぜひ参考にしてみてください。

| 運用実績に関わる指標や用語 | 概要 |

|---|---|

| ボラティリティ | 投資の価格変動の大きさを表します。 変動が大きいほどリスクも高いですが、リターンが増える可能性もあります。 「値動きの激しさ」をイメージするとわかりやすいです。 |

| シャープレシオ | シャープレシオは、「リスク1単位あたりにどれだけ超過リターンを得たか」を示す指標です。 この「超過リターン」とは、投資による実際のリターンから、無リスク資産(たとえば国債や銀行預金)のリターンを差し引いたものを指します。 つまり、シャープレシオが高ければ、少ないリスクで多くのリターンを得ている投資と評価されます。 |

| 年平均リターン | 一定期間の平均的な年間リターンを示します。 投資の結果を長期的にざっくり評価するのに便利な指標です。 |

| 最大ドローダウン | 投資がピークからどれだけ価値を失ったかを示します。 「どれくらいのダメージを受ける可能性があったのか」を知るために重要な指標です。 |

| トレンド | 資産や市場が示す長期的な方向性のことです。 上昇トレンドなら「価格が安定して上がり続けている」状態を指します。 |

| アルファ | 市場全体の動きとは無関係に、独自に上げた利益を示します。 「このファンドの実力が出たリターン」と考えるとわかりやすいです。 |

| IR(インフォメーションレシオ) | ファンドが市場やベンチマークをどれだけ上回っているかを測る指標です。 アクティブ運用のパフォーマンスを評価するのに便利です。 |

| キャッシュフロー | 投資対象が生み出す実際の現金の流れです。 不動産やインフラ投資では特に重要です。 |

| トラッキングエラー | ファンドのリターンがベンチマークとどれだけ異なるかを示します。 アクティブファンドの個性を測る指標です。 |

| エクスポージャー | ファンドがどれだけ特定の資産クラスや市場にリスクを取っているかを示します。 分散投資の度合いを見るために使います。 |

| MAR(Minimum Acceptable Return) | 投資家が最低限許容できるリターンを示す指標です。 運用実績がこの数値を下回った場合、投資家は不満を感じる可能性があります。 |

これらの指標を理解することで、ファンドの運用実績をより深く評価できるようになると思います。

一つの指標だけを見るのではなく、複数を組み合わせて総合的に判断するのがおすすめです。

1-3 用語解説/ファンド情報編

これまで、ヘッジファンドの投資戦略や運用実績に関連する用語を解説してきました。

次は、ヘッジファンドそのものに関連する用語に目を向けてみましょう。

ヘッジファンドを選ぶ際には、そのファンド特有の条件や仕組みを理解することが大切です。

たとえば、資金を引き出せるタイミングや必要な最低投資額など、ファンドによって異なる特徴が投資の意思決定に大きく影響します。

ここでは、ファンドの基本情報を理解する上で知っておきたい主要な用語をわかりやすく解説します。

| ファンドに関わる用語 | 概要 |

|---|---|

| ロックアップ期間 | 投資家が資金をファンドから引き出せない期間のことです。 ファンド運営が長期的な運用を行えるようにするための仕組みで、通常は6か月から数年程度です。 投資前に確認しておきたい重要な条件です。 ファンドの運用戦略に影響を与えないように設定されています。 |

| 最小投資額 | ファンドに投資する際に必要な最低金額です。 ヘッジファンドでは数百万から数千万円、場合によっては数億円が必要なこともあります。 これは投資家の「敷居の高さ」を示す指標でもあります。 |

| アクレディテーション投資家 | 米国では、一定の財務基準を満たす投資家のみがリスクの高い投資商品へのアクセスを許されています。 この資格を持つ個人や機関を認定投資家と呼びます。 基準は「年間20万ドル以上の収入」または「純資産100万ドル以上」などがあります。 |

| 運用報酬 | ファンドの運営にかかるコストで、管理報酬(Management Fee)と成功報酬(Performance Fee)の2つが一般的です。 |

| AUM | ファンドや運用会社が管理している資産の総額を指します。 ファンドの規模を示す指標ですが、規模が大きいほど必ずしも優秀とは限りません。 |

| ハイウォーターマーク | ファンドの純資産が過去に達成した最高値を指します。 この値を超えた場合にのみ、ファンドマネージャーが成功報酬を受け取れる仕組みとして設定されていることが多いです。 これにより、長期的な利益追求を促進します。 |

| ファンド・オブ・ファンズ(Fund of Funds) | 複数のヘッジファンドに投資するファンドのことです。 分散投資の効果が期待できますが、管理報酬や成功報酬が二重に発生する可能性があります。 |

当ブログでもいくつかの項目を深堀している記事がありますので、興味のある方は以下を参考にしてください。

ヘッジファンドの手数料は2%と高い?!実際の計算式を通して解説します

ヘッジファンドの手数料は2%と高い?!実際の計算式を通して解説します

2 世界のヘッジファンド トップ10

まずは、注目のヘッジファンドランキングを一挙公開します。

| ランキング | 会社名 | ロゴ |

|---|---|---|

| 第1位 | Black Rock (ブラックロック) |  |

| 第2位 | Bridgewater Associates (ブリッジウォーター・アソシエイツ) |  |

| 第3位 | Renaissance Technologies (ルネッサンス・テクノロジーズ) |  |

| 第4位 | Tiger Global Management (タイガー・グローバル・マネジメント) |  |

| 第5位 | Two Sigma Investments (ツー・シグマ・インベストメンツ) | |

| 第6位 | Millennium Management (ミレニアム・マネジメント) |  |

| 第7位 | Citadel (シタデル) |  |

| 第8位 | Lone Pine Capital (ローン・パイン・キャピタル) |  |

| 第9位 | Point72 (ポイント72) |  |

| 第10位 | Baupost Group (バウポスト・グループ) |  |

前述のとおり、今回紹介するヘッジファンドは、主に超富裕層や機関投資家を対象とした投資先であり、私たち一般人には投資のハードルがかなり高いものばかりです。

たとえば、アクレディテーション投資家(認定投資家)であることが求められたり、最低投資額が数千万ドル(数億円)といった条件があります。

とはいえ、一部のプライベートバンクやファンドラップサービスを利用すれば、間接的にこれらのファンドに投資できる可能性もあります。

ただし、これらの金融機関が提供するサービス内容や具体的な条件については、公開されている情報が少ないため、詳細を調べるにはリサーチが必要です。

ちなみに、私自身もそこまで細かく調べられていないので、その点はご了承ください。

詳しく知りたい方は、直接金融機関に問い合わせたり、公式な情報源を活用するのが確実だと思います。

では、ここからは各ヘッジファンドの特徴や魅力について一つひとつ見ていきましょう!

ヘッジファンドランキング第1位 Black Rock(ブラックロック)

ブラックロックは、世界最大級の資産運用会社として、機関投資家向けだけでなく個人投資家向けにも幅広い商品やサービスを提供しています。

その中には、ETF(上場投資信託)からヘッジファンドまで多岐にわたる選択肢が含まれており、それぞれ異なる投資戦略を採用しています。

ヘッジファンド部門では、投資家が自身のリスク許容度や目標に応じて選べるよう、さまざまな戦略に特化したファンドを展開。

たとえば、グローバルマクロ戦略やイベントドリブン、アービトラージなど、多角的なアプローチで市場のどんな状況下でも安定的な成長を目指しています。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Black Rock(ブラックロック) |

| 創業年 | 1988年 |

| 創設者 | ローレンス・D・フィンク 他 |

| ファンドマネージャー | 投資商品により異なるが、ヘッジファンドごとに複数のファンドマネージャーが在籍 |

| 本社所在地 | アメリカ合衆国ニューヨーク |

| 運用資産総額(AUM) | 約8兆ドル(2023年4月時点での推定値) ※ヘッジファンド部門の詳細なAUMは公表されていない |

| 主な投資戦略 | 投資商品により異なるが、あらゆる戦略 |

| 年平均リターン | 投資商品により異なるが、年平均リターンは10%前後 |

| ロックアップ期間 | 投資商品により異なるが、3年~5年 |

| 主要な投資分野 | 投資商品により異なるが、あらゆる分野 |

| 最小投資額 | 投資商品により異なるが、数百万ドルから |

| 運用ファンド | 【代表的なヘッジファンド】 BlackRock Strategic Equity Hedge Fund (ブラックロック・ストラテジック・エクイティ・ヘッジファンド) BGF Global Macro Fund (BGF グローバル・マクロ・ファンド) BGF Event Driven Fund (BGF イベント・ドリブン・ファンド) など |

| 注目すべき実績または事例 | 世界最大の資産運用会社であり、複数のETFやヘッジファンドを運用。 |

| 公式サイト | Black Rockの公式サイト |

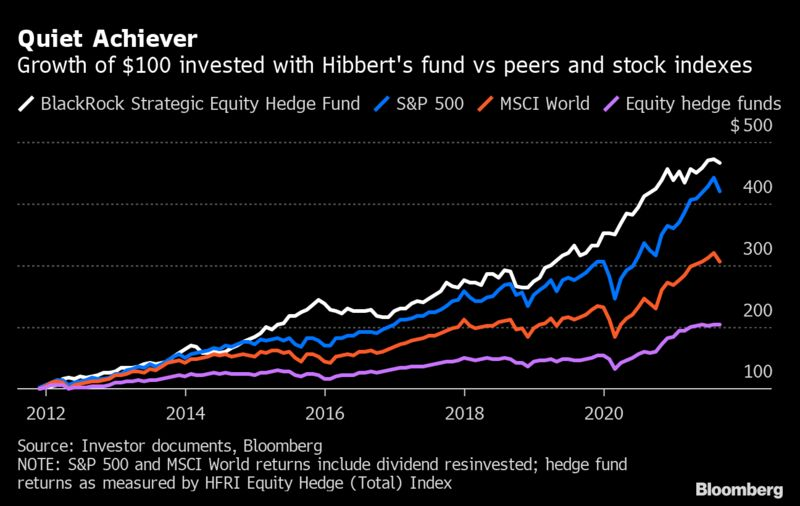

ブラックロックの数あるヘッジファンドの中でも特に注目されるのが、BlackRock Strategic Equity Hedge Fund(ブラックロック・ストラテジック・エクイティ・ヘッジファンド)です。

このファンドは過去10年で370%近いリターンを記録し、S&P500を大きく上回るパフォーマンスを実現しています。

このファンドの成功は、柔軟な戦略運用とリスク管理に支えられており、株式市場の変動にも強いアプローチが特徴です。

以下にブラックロック・ストラテジック・エクイティ・ヘッジファンドとS&P500などの指標を2012年から2021年間で比較したチャートを示します。

(引用:Bloomberg「ブラックロックのヘッジファンド稼ぎ頭、CEOの3倍超える報酬得る」)

ブラックロックは、ヘッジファンドだけでなく、ETF(上場投資信託)の運用でも高い評価を得ています。

たとえば、ブラックロック・グローバル・バランス・ファンドは世界中で人気のETFですが、ヘッジファンドとは異なる運用目的やリスクプロファイルを持っています。

ヘッジファンドは高リスク・高リターンを目指すのに対し、ETFはより分散された低リスクの投資が一般的です。

もしヘッジファンドのようなリターンを期待している場合、ETFでは期待に応えられない可能性があるため、この違いをしっかり理解しておきましょう。

・世界最大級の資産運用会社であり、機関投資家と個人投資家の両方にサービスを提供

・ヘッジファンド部門では複数のファンドを運用し、各ファンドが異なる戦略を採用。

・BlackRock Strategic Equity Hedge FundはS&P500よりも高い利回りを実現

ヘッジファンドランキング第2位 Bridgewater Associates(ブリッジウォーター・アソシエイツ)

ブリッジウォーター・アソシエイツも複数のヘッジファンドを運用しており、それぞれが異なる投資戦略に特化しています。

ブリッジウォーター・アソシエイツの運用額は、ブラックロックのそれを比較すると圧倒的な差があるように見えますが、ヘッジファンド単体としてみれば、ブリッジウォーター・アソシエイツが最大規模です。

ブラックロックはETFを含む多様な投資戦略を提供するのに対し、ブリッジウォーターはヘッジファンド運用に焦点を当てているからです。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Bridgewater Associates(ブリッジウォーター・アソシエイツ) |

| 創業年 | 1975年 |

| 創設者 | レイ・ダリオ |

| ファンドマネージャー | レイ・ダリオ ※2023年で引退し、現在はニル・バーディー |

| 本社所在地 | アメリカ合衆国コネチカット州ウェストポート |

| 運用資産総額(AUM) | 約1,500億米ドル(2023年12月時点) |

| 主な投資戦略 | グローバル・マクロ戦略、通貨オーバーレイ、アルファとベータの分離、リスク・パリティ |

| 年平均リターン | 約12%(過去30年間) ※ファンドによって異なる |

| ロックアップ期間 | 3年~ ※ファンドによって異なる |

| 主要な投資分野 | 債券、株式、通貨、商品 |

| 最小投資額 | 数億米ドル~ |

| 運用ファンド | ピュア・アルファ・ファンド ピュア・アルファ・メジャーマーケット オール・ウェザー・ファンド オプティマル・ポートフォリオ |

| 注目すべき実績または事例 | 1987年のブラックマンデーや2008年のリーマンショックなどでも利益を上げ、多くの市場危機を乗り越えてきた。 2000年代後半から2010年代前半にかけて、世界経済の主要なトレンドを捉えて高いリターンを上げ、多くの投資家から支持を得た。 近年では、人工知能(AI)やビッグデータ分析など、新しい技術を活用した投資手法を研究開発している。 |

| 公式サイト | Bridgewater Associates(ブリッジウォーター・アソシエイツ)の公式サイト |

1975年、レイ・ダリオによって設立されたブリッジウォーター・アソシエイツは、独自の投資手法と戦略で世界中のヘッジファンドの中でも突出した存在です。

特に「グローバル・マクロ投資スタイル」という斬新な方法を採用しており、国や地域を超えた視点で市場を分析し、投資先を選定しています。

創設当初は、年金基金や大手企業などの機関投資家を主な顧客としてサービスを提供していましたが、時が経つにつれ、より幅広い投資戦略を導入。

これにより、顧客基盤を拡大し、多彩なニーズに応える体制を整えてきました。

代表的なファンドとして「ピュアアルファファンド」と「オールウェザーファンド」が挙げられます。

ピュアアルファファンドは、市場の動向に影響されない純粋な運用能力を活用して安定したリターンを追求するのが特徴です。

一方のオールウェザーファンドは、経済サイクルや市場の変動に関わらず一定のリターンを目指しており、異なる資産クラスに分散投資を行うことで市場の上下動にも対応できるポートフォリオを構築しています。

この設計により、市場が上昇しているときだけでなく、下落しているときにもポートフォリオが安定した成果を上げられるようになっています。

また、レイ・ダリオは資産運用の情報収集とリスク分析に年間数千億円規模の費用を投じており、データ分析やリスク管理の研究に多大な投資を行っていることでも知られています。

このような徹底的な研究と分析が、ブリッジウォーターを世界のヘッジファンド業界でのトップに押し上げている要因の一つと言えるでしょう。

(引用:ウィキペディア(Wikipedia)「レイ・ダリオ」)

では、次にパフォーマンスを見ていきます。

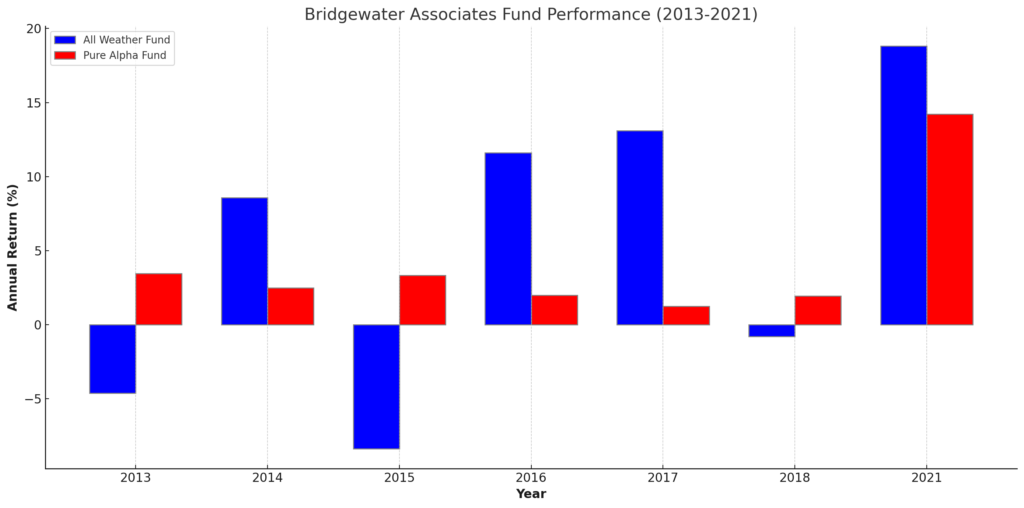

下記の棒グラフは、2013年から2021年までのブリッジウォーター・アソシエイツのピュアアルファファンドとオールウェザーファンドの年間リターンを比較しています。

各年ごとに、オールウェザーファンド(青色)とピュアアルファファンド(赤色)のリターンが棒グラフで示されており、ファンドのパフォーマンスの変動を一目で確認できます。

(参考文献:yafoo!finance、institutional investor)

オールウェザーファンドは、特に2021年にかけて顕著なリターンの増加を示しており、一方でピュアアルファファンドも安定した成長を維持しています。

また、2008年のリーマンショックという前例のない危機を経ても、ブリッジウォーターは他の多くの金融機関が苦しむ中で、独自の戦略とリスク管理能力によって9.5%のリターンを上げており、業界のリーダーとしての地位を不動のものにしました。

この成果により、ブリッジウォーターはその卓越した運用能力が広く認知されるようになりました。

同時に、先進的なリスク管理方法と投資管理能力が極めて効果的であることを証明し、業界内外から注目を集めました。

さらに、同社が発行する調査レポート「Daily Observations」は、独自の深い洞察力が評価され、世界中の中央銀行のトップや大手年金基金の運用責任者たちに愛読されています。

このレポートは、ブリッジウォーターがリスク管理と市場分析において他を圧倒する能力を持っていることを示すものであり、同社のブランド価値をさらに高める一因となっています。

・独自の運用戦略と企業文化により業界内で高い評価

・莫大な経費をかけて膨大なデータを分析し、独自の投資モデルを構築

・リーマンショック時でも9.5%のリターンを達成

ヘッジファンドランキング第3位 Renaissance Technologies(ルネッサンス・テクノロジーズ)

ルネッサンス・テクノロジーズは、数学者ジェームズ・シモンズによって1982年に設立された、プライベートな投資ファンドです。

同社はその独自性と驚異的な成果で知られていますが、個人投資家からの資金を受け付けておらず、投資の機会は基本的に社内の関係者や一部の特定個人に限定されています。

運用ファンドは5つありますが、特に注目されるのはメダリオン・ファンドです。

このファンドは市場でも類を見ない成功を収めており、年間平均リターンが驚異的な水準に達しています。

ルネッサンス・テクノロジーズの特徴の一つは、量的投資戦略を用いて収益を上げている点です。

これは、高度な数学的モデルや統計的分析を駆使して市場の非効率を捉えるもので、同社が成果を出す大きな要因とされています。

しかし、この投資手法や具体的な運用戦略は、極秘扱いとなっており、外部に対してはほとんど情報が公開されていません。

そのため、ルネッサンス・テクノロジーズは謎に包まれた存在でありながらも、業界では圧倒的な成果を持つ伝説的なファンドとして認識されています。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Renaissance Technologies(ルネッサンス・テクノロジーズ) |

| 創業年 | 1982年 |

| 創設者 | ジェームズ・シモンズ |

| ファンドマネージャー | ジェームズ・シモンズ:1982年~2009年 ピーター・ブラウン:2009年~現在 ロバート・マーサー:2009年~現在 |

| 本社所在地 | アメリカ合衆国ニューヨーク州イースト・セタケット |

| 運用資産総額(AUM) | 具体的な数字は一般には非公開ですが、一部のメディアでは2018年時点で約570億米ドルと発表されています。 |

| 主な投資戦略 | クオンツ ※彼らの戦略は極めて秘密にされており、公にはあまり知られていません。 |

| 年平均リターン | 具体的な数値は非公開ですが、メディアによると、彼らの主力ファンドであるメダリオン・ファンドは年平均リターンが35%以上と非常に高いパフォーマンスを示しています。 |

| ロックアップ期間 | 一般的に公開されていません |

| 主要な投資分野 | 株式、先物、通貨など幅広い市場に投資していますが、具体的な投資先は非公開です。 |

| 最小投資額 | 社外の投資家には基本的に閉じており、新たな投資者を受け入れていないとされています。 |

| 運用ファンド | メダリオン・ファンド RIEFファンド RIDAファンド RIDGEファンド カレイドスコープ・ファンド |

| 注目すべき実績または事例 | メダリオン・ファンドは1988年の設立以来、市場平均を大きく上回る成績を続けており、特に2008年の金融危機時にもプラスのリターンを記録するなど、市場の大波乱時でも利益を上げることで知られています。 |

| 公式サイト | Renaissance Technologies(ルネッサンス・テクノロジーズ)の公式サイト |

ジェームズ・シモンズは、コードブレーキング(暗号解読)や幾何学分野での偉大な功績を持ち、その卓越した数学的才能を金融市場に応用しました。

シモンズは、複雑な数学モデルと強力なコンピュータを活用し、市場のパターンを解析する革新的な手法を導入しました。

これらのモデルは数千もの変数を考慮に入れ、秒単位で市場の動向を予測する能力を備えています。

過去の市場データを徹底的に分析し、統計学や確率論、数学的パターン認識を駆使することで、市場の微細な変動から利益を生み出します。

他の投資家が見逃すようなわずかな機会を捉えることで、他を凌駕するリターンを実現しています。

特に注目すべきは、ルネッサンス・テクノロジーズの主力ファンドであるメダリオン・ファンドです。

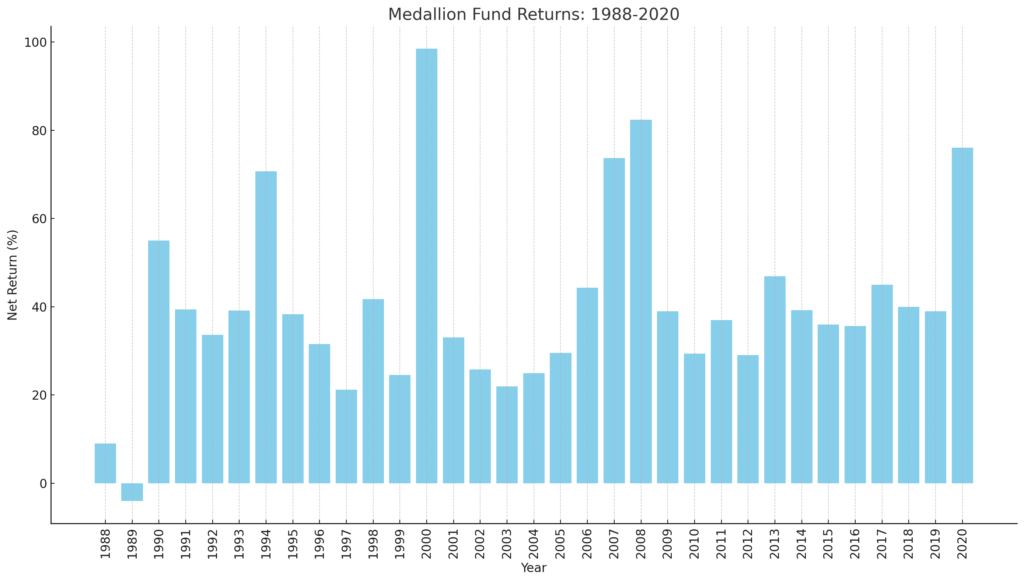

このファンドは、年平均リターンが35%以上と報告されており、1988年から2020年までの期間において、一貫して驚異的な成績を達成しています。

例えば、2000年には98.5%、2008年には82.4%という、金融危機時にもかかわらず驚くべきリターンを記録しました。

下記のグラフは、1988年から2020年までのメダリオン・ファンドの各年ごとの純利益を示しています。

グラフからは、メダリオン・ファンドの運用成績が非常に優れていることが視覚的にも明らかです。

どうしても投資したいですけど、ルネッサンス・テクノロジーズの従業員になるか、その親族となるしか方法がなさそうですね、、、

・創立者は数学者であり、金融市場に数学的モデルを応用する量的投資の先駆け

・メダリオン・ファンドは、極めて高いリターンを長期にわたって達成しているが、投資は従業員とその家族に限定

・投資戦略とアルゴリズムは高度に秘密保持されている

ヘッジファンドランキング第4位 Tiger Global Management(タイガー・グローバル・マネジメント)

Tiger Global Management(タイガー・グローバル・マネジメント)は、アメリカ合衆国ニューヨークに本社を構える投資会社で、2001年にチェイス・コールマンIII世によって設立されました。

同社は、主にインターネット、テクノロジー、フィンテック、消費者関連分野の成長企業に対する投資を中心に展開しています。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Tiger Global Management(タイガー・グローバル・マネジメント) |

| 創業年 | 2001年 |

| 創設者 | チェイス・コールマンIII世 |

| ファンドマネージャー | チェイス・コールマンIII世を含む複数の投資責任者 |

| 本社所在地 | アメリカ合衆国ニューヨーク |

| 運用資産総額(AUM) | 790億米ドル(2021年時点) |

| 主な投資戦略 | ロングショート |

| 年平均リターン | 公開されている具体的な数字はありませんが、テクノロジーと成長セクターへの投資により高いリターンを達成していることで知られています。 |

| ロックアップ期間 | 一般的に公開されていませんが、3年~5年と推定 |

| 主要な投資分野 | グローバルなインターネット、テクノロジー、フィンテック、消費者関連の成長企業に焦点を当てた投資。 |

| 最小投資額 | 十億ドル規模 (具体的な数字は頻繁に変動) |

| 運用ファンド | Tiger Global Investments(タイガー・グローバル・インベストメンツ) Global Long Opportunities(グローバル・ロング・オポチュニティーズ) |

| 注目すべき実績または事例 | 多くの成功したテクノロジー企業やスタートアップへの初期段階からの投資により、業界内で高い評価を受けています。Facebook, LinkedIn, Spotify, JD.com, Flipkartなど、有名なテクノロジーカンパニーへの投資で知られています。 |

| 公式サイト | Tiger Global Management(タイガー・グローバル・マネジメント)の公式サイト |

タイガー・グローバル・マネジメントは、公開株式(パブリックエクイティ)と未公開株(プライベートエクイティ)の二つを主軸に投資を行い、これらにほぼ等しい規模の資金を配分しています。

特に、ベンチャーキャピタル界では一目置かれる存在で、ユニコーン企業への投資でソフトバンクグループやテンセントを凌ぐ成果を挙げています。

2007年から2017年にかけて多額の資金を調達し、2020年には投資家に104億ドルの利益をもたらすという、他を圧倒する実績を残しました。

同社の公開株式投資戦略は、Tiger Global InvestmentsやGlobal Long Opportunitiesといったファンドを通じて運用されており、深い市場洞察と高いリスク管理能力に裏打ちされています。

設立以来の年平均リターンは約20%で、業界平均を大きく上回っています。

特にテクノロジーセクターへの注力は高い収益を生む要因となり、2001年から2020年代前半までの間にその成果が顕著に現れました。

新型コロナウイルス感染症による市場の混乱を乗り越え、2020年には約40%のリターンを達成。

しかし、2022年には市場の逆風により前例のない規模の損失(約170億ドル)を記録し、運用開始以来の利益の約3分の2を失う厳しい局面に直面しました。

それでも2023年には28.5%の利益を上げ、同社の回復力と市場動向への適応能力を改めて証明しました。

このような成績は、タイガー・グローバル・マネジメントが変動の激しい市場でも柔軟かつ強力な運用を行えることを示しています。

同社の継続的な成長と収益性への期待は、今後も高まるでしょう。

各年の具体的な数字が公開されていないため、正確なグラフは作成できませんでしたが、以下に運用成績をまとめてみましたので、参考までご覧ください。

・テクノロジーとインターネット企業への集中投資

・プライベートエクイティとベンチャーキャピタルの両方に対応

・広範な投資ポートフォリオと新興市場での強み

ヘッジファンドランキング第5位 Two Sigma Investments(ツー・シグマ・インベストメンツ)

Two Sigma Investments(ツー・シグマ・インベストメンツ)は、テクノロジー、データサイエンス、そして機械学習に重点を置いた投資戦略を採用しており、その手法はRenaissance Technologies(ルネッサンス・テクノロジーズ)に近い特徴を持っています。

同社は、伝統的な投資手法とは一線を画す独自のアプローチを取っており、人工知能(AI)、機械学習、ビッグデータ分析といった最先端技術を駆使しています。

これにより、従来の金融分析手法では捉えきれない微細な市場のシグナルをキャッチし、優れた運用成果を実現しています。

特に、市場のボラティリティが高い時期でも安定したパフォーマンスを維持できる点が、Two Sigma Investmentsの大きな強みとされています。

高度なデータ分析に基づく戦略は、投資リスクの管理に優れ、あらゆる市場環境において堅実なリターンを生むことを目指しています。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Two Sigma Investments(ツー・シグマ・インベストメンツ) |

| 創業年 | 2001年 |

| 創設者 | ジョン・オーバーデック、デビッド・シーゲル、マーク・ピッカード |

| ファンドマネージャー | ジョン・オーバーデックを含む複数の投資責任者 |

| 本社所在地 | アメリカ合衆国ニューヨーク |

| 運用資産総額(AUM) | 320億米ドル(2018年時点) |

| 主な投資戦略 | ロングショート、クオンツ、オルタナティブ |

| 年平均リターン | 約14% ※ファンドによって異なる |

| ロックアップ期間 | 2年~ ※ファンドによって異なる |

| 主要な投資分野 | グローバルな株式、債券、通貨、商品市場 |

| 最小投資額 | 1000万米ドル~ ※ファンドによって異なる |

| 運用ファンド | Two Sigma Compass Fund(ツー・シグマ・コンパス・ファンド) Two Sigma Spectrum Fund(ツー・シグマ・スペクトラム・ファンド) Two Sigma Alpha Fund(ツー・シグマ・アルファ・ファンド) Two Sigma Horizon Fund(ツー・シグマ・ホライズン・ファンド) Two Sigma Vega Fund(ツー・シグマ・ベガ・ファンド) など |

| 注目すべき実績または事例 | 2008年の世界的な金融危機の間も安定したパフォーマンスを維持。 2010年代初頭から、大量のデータからパターンを識別し、その情報を基に投資判断を実施。 2018年に日本市場への進出を発表し、AI技術を積極的に運用に採用する方針を打ち出した。 |

| 公式サイト | Two Sigma Investments(ツー・シグマ・インベストメンツ)の公式サイト |

ツー・シグマ・インベストメンツの実績は、その革新的な投資戦略により高い評価を受けています。

特に注目すべきは、2014年にノーベル財団が同社に追加投資を行ったことです。

これは、ツー・シグマ・インベストメンツの運用成績が非常に優れていることを示す象徴的な出来事として知られています。

さらに、2017年のインスティチューショナルインベスターズのヘッジファンド・ランキングでは5位にランクイン。

同社の共同創設者たちは、2016年の「最も稼いだヘッジファンド・マネジャー」ランキングで、それぞれ7億5000万ドルを稼ぎ、堂々の3位に入りました。

ツー・シグマ・インベストメンツの運用資産総額(AUM)は時期によって変動していますが、2014年から2016年の間に急速に増加しました。

その背景には、ツー・シグマ・コンパス・ファンドのような特定のファンドが優れたリターンを記録していることがあります。

たとえば、ツー・シグマ・コンパス・ファンドは2014年に年率リターン57.55%を達成し、その後も他のファンドとともに高いリターンを維持しています。

トータルのパフォーマンスは、インデックスファンドであるS&P500を大きく上回る実績を残しています。

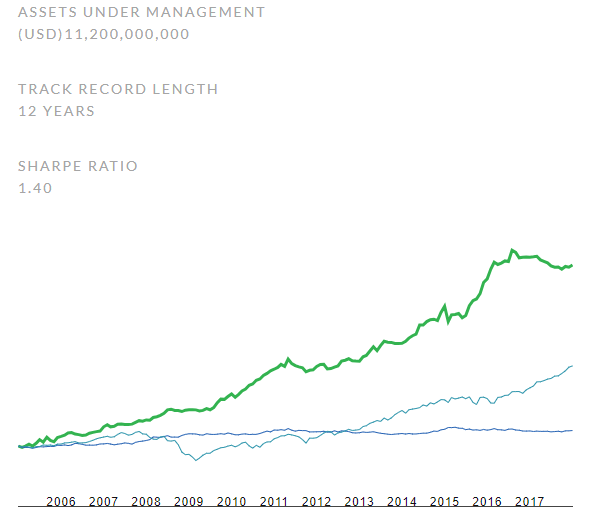

以下グラフの緑色がツー・シグマ・インベストメンツで2017年時点で真ん中に位置しているのがS&P500のパフォーマンスです。

(引用:RCM Altanatives.com「COMPASS US FUND」)

同社の従業員数は約900人で、そのうち3分の2が研究開発部門に所属し、さらに6割が非金融業界からの採用です。

このように多様な背景を持つ才能が集まることで、伝統的な金融手法とは異なる新しいアプローチが可能になっています。

ニューヨークのSOHOにあるオフィスは、まるでITベンチャー企業のような雰囲気を持ち、社内には料理大会やボードゲーム、音楽スタジオなどがあり、社員の創造性を引き出す工夫が施されています。

(引用:Business Insider「これがヘッジファンド? AIを駆使するツーシグマのテッキーなオフィス」)

ツー・シグマは2018年、日本市場への進出を発表し、グーグルのAI研究チームからメンバーを採用するなど、AI技術をさらに活用する方針を示しました。

この動きにより、データとテクノロジーを駆使した投資戦略を構築し続け、金融業界におけるイノベーションの先駆けとしての地位を確立しています。

また、同社は金融市場の枠を超え、大学や研究機関との密接な協力関係を築くことで、金融理論の発展と実践の橋渡しを行っています。

さらに、STEM教育支援や慈善活動を通じて、科学、技術、工学、数学といった分野の教育を支援し、次世代の人材育成にも力を注いでいます。

ツー・シグマ・インベストメンツは、金融業界の未来を切り開く存在であり、その独自の戦略と実績は今後も注目され続けるでしょう。

・膨大なデータと高度な統計分析の活用

・大学や研究機関との協力

・トータルのパフォーマンスはインデックスファンドであるS&P500を大きく上回る

–

ヘッジファンドランキング第6位 Millennium Management(ミレニアム・マネジメント)

Millennium Management(ミレニアム・マネジメント)は、1989年にイズラエル・イングランダーによって設立された国際的なヘッジファンドです。

同社は、世界中の金融市場で多様な投資手法を採用し、高い運用実績を誇っています。

主な特徴は、マルチストラテジーアプローチに基づく運用です。

この手法では、株式、債券、通貨、コモディティ、派生商品(デリバティブ)など、複数の資産クラスにまたがる投資を行い、高度に分散されたポートフォリオを構築することでリスクを効果的に管理しています。

また、同社は高度な技術を活用し、厳格なリスク管理を徹底することで、市場の変動に対しても強い耐性を持ち、安定したリターンを目指しています。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Millennium Management(ミレニアム・マネジメント) |

| 創業年 | 1989年 |

| 創設者 | イズラエル・イングランダー ロナルド・シアー |

| ファンドマネージャー | イズラエル・イングランダーを含む複数の投資責任者 |

| 本社所在地 | アメリカ合衆国ニューヨーク |

| 運用資産総額(AUM) | 622億米ドル(2024年時点) |

| 主な投資戦略 | マルチストラテジー、アービトラージ、ファンダメンタル、クオンツ、ESG |

| 年平均リターン | 約12% ※ファンドによって異なる |

| ロックアップ期間 | 一般的に公開されていませんが、3年~5年と推定 |

| 主要な投資分野 | 株式、債券、通貨、コモディティ、デリバティブなど |

| 最小投資額 | 1000万米ドル~ ※ファンドによって異なる |

| 運用ファンド | Millennium Global Macro Fund (ミレニアム・グローバル・マクロ・ファンド) Millennium International Fund (ミレニアム・インターナショナル・ファンド) Millennium Renaissance Fund (ミレニアム・ルネッサンス・ファンド) Millennium Tactical Fund (ミレニアム・タクティカル・ファンド) など |

| 注目すべき実績または事例 | 2000年のドットコムバブル崩壊時に、多くのテクノロジー株が暴落する中、ミレニアム・マネジメントは空売りで巨額の利益を獲得 2008年の金融危機において、多くのヘッジファンドが損失を被る中、ミレニアム・マネジメントはプラスのリターンを達成 2020年の新型コロナウイルス感染症によるパンデミックにおいても、市場平均を上回るパフォーマンスを達成 |

| 公式サイト | Millennium Management(ミレニアム・マネジメント)の公式サイト |

1989年にイズラエル・イングランダーとロナルド・シアーによって創設されたミレニアム・マネジメントは、当初35百万ドルという小さなスタートを切りましたが、現在では622億ドルを超える資産を管理するまでに成長しました。

その道のりは平坦ではなく、創業直後のパフォーマンスが低調だったため、共同創業者のシアーがわずか6か月で退社するという苦しい状況も経験しています。

しかし、1990年以降、ミレニアムは安定した成長を遂げ、1990年に10%、1991年に12%という堅実なリターンを記録し始めました。

この成功が基盤となり、2019年にはLCHインベストメントNVによる「史上最も成功したヘッジファンド」のランキングで12位にランクインするなど、業界内での地位を確固たるものとしました。

ミレニアム・マネジメントの運用スタイルはユニークで、280以上の独立した投資チームがマルチストラテジーファンドのように運用しています。

この多様性は、ファンダメンタルズに基づく株式投資、エクイティ・アービトラージ、固定収益戦略、クオンツ戦略など、幅広い投資アプローチをカバーしています。

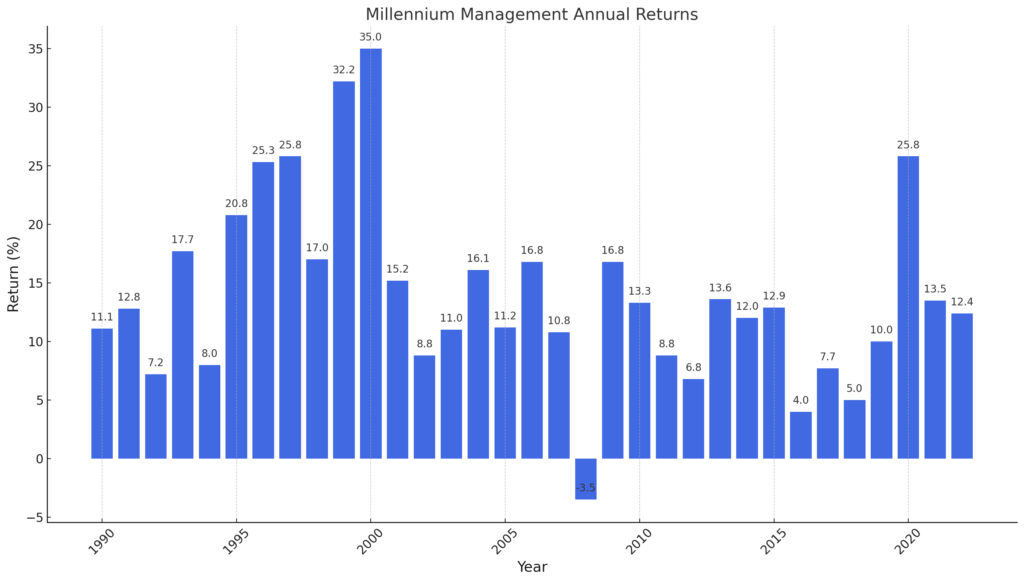

ブルームバーグなどの報道によると、ミレニアム・マネジメントは1990年以来、2008年の-3.5%を除き、プラスの実績を維持しています。

平均リターンは12%超で、価格変動率は5%以下と非常に安定しており、月次ベースの勝率は80%を超えると言われています。

以下に各年の利回りを表したグラフを示します。

この安定性と一貫したリターンは、ミレニアムが業界内で高い評価を受ける理由の一つです。

ミレニアム・マネジメントは日本で学生向けのインターンを実施していたこともあるようです。

一般的に、ヘッジファンドといえばエリートが集う印象が強いですが、こうした活動を通じて新たな人材を発掘し、未来への投資も積極的に行っているようです。

私も参加してみたかったですね。

・複数の独立したトレーディングチームによる多様な戦略

・世界各地にオフィスを構え、グローバルな視点から投資機会を捉える

・1990年以来、2008年の-3.5%を除き、プラスの実績を維持

ヘッジファンドランキング第7位 Citadel(シタデル)

Citadel(シタデル)は、ケン・グリフィンによって1990年に設立されたグローバルなヘッジファンドで、現在では数百億ドルを管理する世界有数の運用会社となっています。

ケン・グリフィンは1968年10月生まれで、投資の世界では「天才投資家」として知られています。

1987年、ハーバード大学在学中にわずか18歳でヘッジファンドの運用を開始。

当時は、大学の寮に設置した専用の衛星アンテナを用いてリアルタイムの市場データを収集し、先駆的な取引を行いました。

彼は同年のブラックマンデー(1987年の株価大暴落)の中で大きな利益を上げ、大学卒業時には既に1億円以上の資金を運用していたとされています。

大学卒業後の1990年、グリフィンはシタデルを設立。

当初は転換社債のアービトラージ戦略に集中し、約470万ドルの資金をもとに事業を開始しました。

シタデルはその後、革新的な投資手法と強固なリスク管理体制を武器に急速に成長し、現在では数百億ドル規模の資産を運用するまでになっています。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Citadel(シタデル) |

| 創業年 | 1990年 |

| 創設者 | ケン・グリフィン |

| ファンドマネージャー | ケン・グリフィン (CEO) ジェームズ・パターソン (共同COO) ポール・ジョーンズ (共同COO) |

| 本社所在地 | アメリカ合衆国 イリノイ州 シカゴ |

| 運用資産総額(AUM) | 580億米ドル(2024年時点) |

| 主な投資戦略 | アービトラージ、イベントドリブン、クオンツ戦略、クレジットなど |

| 年平均リターン | 20%以上 (シタデル・ウェリントン・ファンド) ※ファンドによって異なる |

| ロックアップ期間 | 一般的に公開されていませんが、3年~5年と推定 |

| 主要な投資分野 | 株式、債券、通貨、コモディティ、デリバティブなど |

| 最小投資額 | 500万米ドル~ ※ファンドによって異なる |

| 運用ファンド | Citadel Kensington Fund (シタデル・ケンジントン・ファンド) Citadel Wellington Fund (シタデル・ウェリントン・ファンド) Citadel Global Fixed Income Fund (シタデル・グローバル・フィックスド・インカム・ファンド) Citadel Tactical Trading Fund (シタデル・タクティカル・トレーディング・ファンド) など |

| 注目すべき実績または事例 | 2008年の金融危機の混乱に乗じて、債券市場における価格差を利用した取引で巨額の利益あげる 2018年、米玩具会社トイザらスの破産手続きにおいて、債権を買い占めて利益を獲得 2020年の新型コロナウイルス感染症による市場の混乱に乗じて、様々な市場間で価格差を見つけ出し、利益を獲得 2021年、米電気自動車メーカーテスラの大型増資にいち早く投資し、利益を獲得 2023年史上最大のヘッジファンド向けM&Aを実施し、運用資産総額を拡大 |

| 公式サイト | Citadel(シタデル)の公式サイト |

シタデルの運用は、複数の異なる投資戦略を組み合わせたウェリントン・ファンドなどのファンドを通じて行われ、分散されたアプローチでリスクを効果的に管理しています。

また、シタデルは2つの主要な事業部門、シタデル・セキュリティーズ(市場メイキング)とシタデル・アセット・マネジメント(資産運用)を通じて金融市場に貢献しています。

2022年には、顧客に160億ドルの利益をもたらし、LCHインベストメントNVの推定に基づき、創業以来の純利益で世界トップのヘッジファンドマネージャーとなりました。

さらに、2023年には総利益が740億ドル(約10兆9700億円)に達し、81億ドルの利益を上げるなど、業界での地位をさらに強固にしました。

ケン・グリフィン氏のリーダーシップのもと、2023年に東京に拠点を設置する計画を発表し、日本の証券市場への再進出を果たしました。

これは、シタデルのグローバルな展開を象徴する重要な動きです。

シタデル出身者が立ち上げたアイレックス・キャピタル・パートナーズが大規模な資金調達に成功するなど、シタデルの影響力と卒業生ネットワークの強さを示しています。

・最先端のテクノロジーとデータ分析

・優秀なトレーダー、研究者、エンジニアを世界中から採用し、多様な才能を結集

・教育、芸術、公衆衛生などの分野での寛大な寄付活動により、社会に貢献

ヘッジファンドランキング第8位 Lone Pine Capital(ローン・パイン・キャピタル)

Lone Pine Capital(ローン・パイン・キャピタル)は、高い運用成績を誇るグローバル投資ファンドで、長期的な成長が期待できる企業への投資を主軸にしています。

テクノロジー、ヘルスケア、消費財など、成長性の高いセクターに重点を置き、投資家に持続的な価値を提供しています。

同社の特徴は、厳格なリサーチと基本的な分析に基づく投資戦略です。

これにより、革新的なビジネスモデルを持つ企業や、業界をリードするテクノロジー企業への早期投資で顕著な成功を収めてきました。

なお、社名の「Lone Pine(一本の松)」は、ダートマス大学に存在した一本の松の木が雷を受けても無傷であった逸話に由来しています。

これは、逆境にも強い同社の投資哲学を象徴していると言えます。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Lone Pine Capital(ローン・パイン・キャピタル) |

| 創業年 | 1997年 |

| 創設者 | スティーブン・マンデル |

| ファンドマネージャー | スティーブン・マンデル ※2019年に、デビッド・クレーバー、ケリー・グラナット、マラ・ゴパル・ガオンカーの3人を共同経営者に据え、自分はトップの座を引退 |

| 本社所在地 | アメリカ合衆国コネチカット州グリニッジ |

| 運用資産総額(AUM) | 360億米ドル(2021年時点) |

| 主な投資戦略 | ロングショート、クオンツ、オルタナティブ など |

| 年平均リターン | 約17% ※ファンドによって異なる |

| ロックアップ期間 | 一般的に公開されていませんが、3年~5年と推定 |

| 主要な投資分野 | テクノロジー、ヘルスケア、金融など |

| 最小投資額 | 1000万米ドル~ ※ファンドによって異なる |

| 運用ファンド | Lone Pine Capital Partners, L.P. (ローン・パイン・キャピタル・パートナーズ) Lone Pine Capital Offshore Partners, L.P. (ローン・パイン・キャピタル・オフショア・パートナーズ) Lone Pine Capital Special Situations Fund, L.P. (ローン・パイン・キャピタル・スペシャル・シチュエーションズ・ファンド) Lone Pine Capital Event Driven Fund, L.P. (ローン・パイン・キャピタル・イベント・ドリブン・ファンド) Lone Pine Capital Credit Opportunities Fund, L.P. (ローン・パイン・キャピタル・クレジット・オポチュニティーズ・ファンド) など |

| 注目すべき実績または事例 | 2008年の金融危機において、市場平均を大きく上回るパフォーマンスを達成 テスラやアマゾンなどの成長企業への初期投資で成功 2023年には、米銀大手JPモルガン・チェースへの投資で大きな利益を獲得 |

| 公式サイト | Lone Pine Capital(ローン・パイン・キャピタル)の公式サイト |

ローン・パイン・キャピタルはPER(株価収益率)の高いグロース企業を中心に、長期的な成長が見込める企業への投資を主軸とした戦略を採用しています。

2019年にスティーブン・マンデルがトップの座を退いた後、デビッド・クレーバー、ケリー・グラナット、マラ・ゴパル・ガオンカーの3人が共同経営者として運営を引き継ぎました。

このリーダーシップの変更は、創業者主導型であることが多いヘッジファンドにとって大きな挑戦でしたが、同年にはLCHインベストメントNVの主要ヘッジファンド利益ランキングで2位、翌2020年は3位という高成績を記録しました。

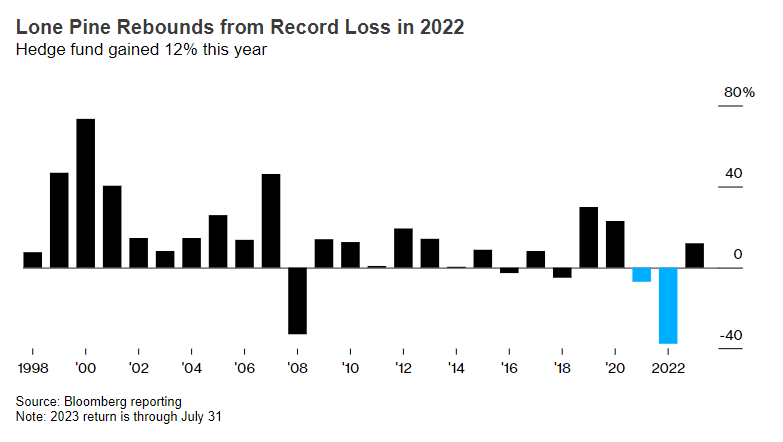

しかし、2021年から2022年にかけて運用成績が大きく悪化し、厳しい局面に直面します。

ロング・オンリー・ファンド部門は51.6%、ヘッジファンド部門は47.1%の減少を記録し、運用資産は急減。

これにより、2008年の金融危機以来の困難な時期となりました。

2022年には共同経営者の一人であるガオンカーが辞任し、翌2023年には新たなヘッジファンド、サーゴキャップ・パートナーズを立ち上げました。

2023年には総運用資産が約150億ドルとなり、わずか2年前の半分以下に減少しました。

この間、解約の増加も相まって厳しい状況が続いています。

以下にパフォーマンスのグラフを示します。

(引用:Bloomberg「ヘッジファンドのローン・パイン、4400億円流出-6月末までの1年間」)

現在、ローン・パイン・キャピタルは運用成績の低迷からの回復を目指しており、新たな経営陣の手腕が問われています。

2008年の危機的状況からの復活には約3年を要したことを踏まえると、今回の再建にはどの程度の時間がかかるのか注目されます。

・短期的な市場の変動に左右されず、長期的な成長が見込める企業への投資を重視

・LCHインベストメントが公表する主要ヘッジファンド利益ランキングでトップ

・2022年以降、運用成績が悪化し、運用資産が大幅に減少

ヘッジファンドランキング第9位 Point72(ポイント72)

Point72(ポイント72)は、アメリカに拠点を置くヘッジファンドで、主に株式市場への投資に特化しています。

元々は1992年に設立されたSACキャピタル・アドバイザーズとして知られていましたが、2014年にPoint72 Asset Management(ポイント72アセットマネジメント)へと事業を転換しました。

この転換は、インサイダー取引による約18億ドルの罰金支払いという困難な局面を経て行われたものです。

現在、ポイント72は短期から中期の投資戦略を軸に、詳細な市場分析と企業調査を基にした運用を行っています。

ファンドは多様なポートフォリオ管理を採用し、リスク管理にも重点を置いています。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Point72(ポイント72) ※旧SACキャピタル・アドバイザーズ |

| 創業年 | 2014年 ※SACキャピタル・アドバイザーズは1992年 |

| 創設者 | スティーブン・A・コーエン |

| ファンドマネージャー | スティーブン・A・コーエン ダニエル・S・バーンスタイン マイケル・C・カーター |

| 本社所在地 | アメリカ合衆国 コネチカット州 スタンフォード |

| 運用資産総額(AUM) | 1800億米ドル(2023年時点) 具体的な数字は一般には非公開ですが、一部のメディアでは2023年時点で約1800億米ドルと推測されています。 |

| 主な投資戦略 | ロングショート、クオンツ、オルタナティブ |

| 年平均リターン | 約11% ※ファンドによって異なる |

| ロックアップ期間 | 1年~ |

| 主要な投資分野 | 株式、債券、デリバティブ、プライベートエクイティなど |

| 最小投資額 | 2500万米ドル~ ※ファンドによって異なる |

| 運用ファンド | Point72 Asset Management, L.P. (ポイント72アセットマネジメント) Point72 Cubist Systematic Strategies, L.P. (ポイント72キュービスト・システムティック・ストラテジーズ) Point72 Macro Strategies, L.P. (ポイント72マクロ・ストラテジーズ) Point72 Horizon Strategies, L.P. (ポイント72ホライズン・ストラテジーズ) |

| 注目すべき実績または事例 | 2018年、AIを活用したクオンツファンド「Cubist」を設立 2020年、新型コロナウイルス感染症の影響で市場が急落した際に、比較的堅調なパフォーマンスを維持 2023年、米銀大手JPモルガン・チェースへの投資で大きな利益を獲得 |

| 公式サイト | Point72(ポイント72)の公式サイト |

ポイント72は、ボラティリティが高い市場環境でも優れたパフォーマンスを発揮しており、高度に訓練された分析チームと革新的な投資技術を駆使して市場の微妙な変動を利益に変える能力に長けています。

ツー・シグマ・インベストメンツやルネッサンス・テクノロジーズと同様に、システムトレードを中心とした投資アプローチを採用。

市場の急変時でも安定したリターンを生み出しています。

金融危機や市場の急変時にも安定したリターンを提供し、投資家からの信頼を獲得しています。

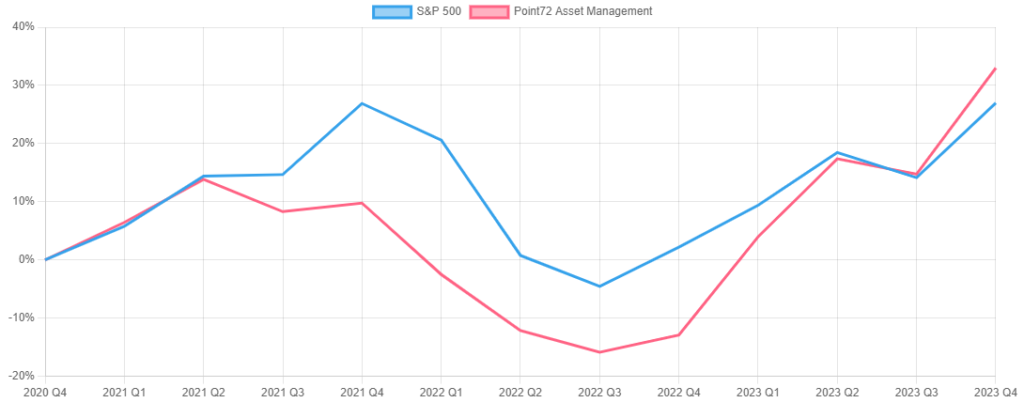

具体的な利回りデータは限られていますが、S&P500と比較して安定的な成長を示していることが報告されています。

以下にS&P500と比較したチャートを示します。

(引用:HedgeFollow「Steven Cohen Fund Performance」)

シンガポール部門を強化し、100人以上の人員を配置するなど、アジア市場でのプレゼンスを積極的に拡大しています。

特に日本市場への注目が高く、従業員を約20%増やし50人規模にする計画を発表。日本語対応のウェブサイトや日本オフィスの設置など、ローカル市場への適応を進めています。

・2014年にインサイダー取引による約18億ドルの罰金を支払い、その後、事業構造と運用戦略を大幅に変革

・市場ボラティリティへの対応力

・アジア市場でのプレゼンス拡大

ヘッジファンドランキング第10位 Baupost Group(バウポスト・グループ)

Baupost Group(バウポスト・グループ)は、1982年にハーバード大学の教授たちによって設立されたプライベート投資ファンドです。

創設からまもなく、セス・クラーマンが運営を引き受け、現在では同氏が運用責任者として知られています。

同社は、バリュー投資を投資哲学の核としており、市場で過小評価されている割安な株に重点的に投資を行うスタイルを特徴としています。

以下に概要をまとめました。

| 項目 | 内容 |

|---|---|

| 社名 | Baupost Group(バウポスト・グループ) |

| 創業年 | 1982年 |

| 創設者 | セス・A・クラーマン |

| ファンドマネージャー | セス・クラーマンが創設者であり、主要なファンドマネージャーとして活動 |

| 本社所在地 | アメリカ合衆国マサチューセッツ州ボストン |

| 運用資産総額(AUM) | 300億米ドル(2023年時点) |

| 主な投資戦略 | バリュー |

| 年平均リターン | 約17% ※ファンドによって異なる |

| ロックアップ期間 | 3年~ ※ファンドによって異なる |

| 主要な投資分野 | 不動産、公開市場株式、プライベートエクイティ、ディストレスト債権など |

| 最小投資額 | 2500万米ドル~ ※ファンドによって異なる |

| 運用ファンド | Baupost Group, Inc. (バウポスト・グループ) Baupost Global, Inc. (バウポスト・グローバル) Baupost Credit Opportunities Fund, L.P. (バウポスト・クレジット・オポチュニティーズ・ファンド) など |

| 注目すべき実績または事例 | 2008年の金融危機の際、Baupost Groupは市場の混乱を機会と捉え、ディストレスト資産などに対する投資で顕著なリターンを達成 2020年の新型コロナウイルス感染症の影響で市場が急落した際に、比較的堅調なパフォーマンスを維持 |

| 公式サイト | Baupost Group(バウポスト・グループ)の公式サイト |

バウポスト・グループの根幹にあるのは、リスク管理を重視したバリュー投資です。

創設者のセス・クラーマンは、ベンジャミン・グレアムの投資手法に深い敬意を表し、その教えを現代の投資戦略に取り入れています。

ベンジャミン・グレアムは「バリュー投資の父」として知られ、投資家ウォーレン・バフェットの師であります。

セス・クラーマン自身もバフェットと親交があり、その影響下で数多くの割安企業への投資を行ってきました。

バウポスト・グループは、創業から一貫してレバレッジを用いずに運用されており、例外的に不動産投資においてのみレバレッジを使用しています。

バウポスト・グループはその戦略の詳細をほとんど公開していません。

ウェブサイトも投資家と従業員のみがアクセス可能で、同社の運用プロセスは謎に包まれています。

しかし、この秘密主義が投資家に独自性と信頼性を印象づける要因にもなっています。

創業当初、バウポスト・グループの運用資産は3000万ドルに過ぎませんでしたが、2013年末には299億ドルにまで成長しました。

この成長は、年間約20%のリターンという高い実績によるものです。

同社は市場の不確実性を冷静に捉え、感情に左右されない分析を基にした投資決定を行うことで、長期的な成功を収めてきました。

・バリュー投資を軸とする哲学

・空売りを行わない珍しいポリシー

・秘密主義の運用戦略で知られ、投資の詳細についてはほとんど公開されていない

3 さいごに

いかがでしたでしょうか。

今回の記事では、世界のヘッジファンドランキングとその投資戦略についてご紹介しました。

個人投資家として、こういったグローバルなヘッジファンドに直接投資するのはなかなかハードルが高いですよね。

でも、国内のヘッジファンドなら意外と少額から始められるケースもあるんです。

そんな国内ヘッジファンドについて、「特徴や評判が気になる!」という方のために、徹底的に調べて分かりやすくまとめた記事も用意しています。

ネット上でここまで詳しく書かれているサイトはほぼないはず…と自信を持っています笑

投資初心者の方でも理解しやすいように、各ヘッジファンドのポイントや評判を丁寧にまとめています。

「よくここまで調べたな!」って思ってもらえるような内容に仕上げましたので、興味のある方はぜひリンクをチェックしてみてください。

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】