- 貯金だけじゃもったいない!

- 一番確実に儲かる資産運用って結局なんなんだろう?

- 実は世の中にはすごい富裕層向けの資産運用があったりするんじゃないの?

そんなこと考えたことはありませんか?

この記事では、そんな疑問に少しでも答えられたらいいなと思って書いています。

私は普段、律事務所で投資詐欺に関する案件に携わっており、驚くほど多くの人が「甘い話」に引っかかってしまう現実を見てきました。

そういった経験を通して感じているのは、結局のところ、堅実なインデックス投資が最善ではないか、ということです。

夢のない話かもしれませんが笑

派手さや即効性を求める投資は、リスクも高いことがほとんどです。

でも初心者の方ほど、「もっと簡単に儲かる夢のような方法があるはず」と期待してしまい、結果的に詐欺被害に遭うケースが多いという印象です。

「そんなにすごいなら、みんなやってるだろ」って思うような話でも、知識がないと意外と信じてしまうんですよね。

私は、この問題の根本的な原因として、日本の教育システムが金融教育にあまり力を入れてこなかった点が大きいと感じています。

だから手を出そうとすれば騙されるし、知らないから億劫で手も出さない、そんな人たちが非常に多いのが現状だと考えています。

例えば、2015年にスタンダード&プアーズが行った調査からも、日本人の金融知識レベルが低いことが浮き彫りになっています。

その結果は、日本の金融知識レベルはG7の中で6位、世界全体では38位だったのです。

日本人の金融知識レベルは、南アフリカなどの新興国トップレベルとほぼ同じ水準だそうです。

(引用:スタンダード&プアーズ社「Financial Literacy Around the World」)

こういったデータを見ても、日本ではまだまだ投資の知識が広まっていないことがよくわかりますよね。

事実、日本の個人投資家の約7割は投資で損をしている現状があります。

金融庁が2020年9月に公表したデータによれば、同年3月末時点で投資信託の運用でプラスになっている顧客はわずか3割。残りの7割は運用損を出しているという結果でした。

少々複雑ですが、データを以下に引用しておきます。

(引用:金融庁「安定的な資産形成に向けた金融事業者の取組み状況」令和2年9月18日)

このデータは、日本の投資市場で金融教育や知識の普及がまだまだ十分ではないことを如実に物語っています。

実際、私も投資を始めたばかりの頃は、何が正解かわからず迷いました。

でも、試行錯誤を重ねた結果、ここ10年間は平均して年利10%オーバーの利益を出せるようになっています。

ですので、この記事では、「日本人全体の金融知識を底上げする!」なんて崇高な目的があるわけではないんですが、せめてこの記事を読んでくださっているあなたに、「1000万円の資産をどのように運用すればいいのか?」という具体的な指針を、お伝えできればと思っています。

特に「絶対失敗したくない!」という方のために、シンプルかつ賢い戦略を丁寧に解説しますので、ぜひ最後までお付き合いください。

完璧に説明しようとしたためかなりの長文になっていますので、興味のない部分は読み飛ばしていただければ幸いです!

結論から見たい人はこちらまで飛ばしていただいても構いません!

まず、「1000万円をなぜ運用する必要があるのか?」を考えてみましょう。

この金額をただ銀行に預けておくだけでは、現代の経済環境ではお金を増やすどころか、むしろその価値が目減りしてしまう可能性もあります。

ここでは、老後問題と超低金利時代、そしてインフレリスクという3つのポイントに焦点を当てて説明します。

1-1 老後1億円問題

まずは、老後に必要な資金の観点から、資産運用の必要性を考えてみます。

1000万円という金額は、多くの日本人にとってかなり大きな額だと感じるのではないでしょうか。

日本では、資産をほとんど保有していない人が多いとされています。

以下は野村総合研究所の調査結果ですが、これによれば、マス層の範囲にある人たちが、日本人の大部分を占めているのです。

(引用:セゾン「富裕層・準富裕層の定義とは?特徴・年収・資産規模についても解説」)

資産が0円の人から2999万円の人まで一括りにされているため、一概には言えませんが、1000万円を大した額ではないと捉えられるほど資産に余裕がある人たちは、少なくとも日本人の20%以下しか存在していないのは確かでしょう。

そんな中で、2019年に金融庁が公表した「老後2000万円問題」、覚えていますか?

この話題、多くの人に衝撃を与えましたよね。

定年後に公的年金だけで生活するのが難しいとされる中、生活費として2000万円を蓄えておく必要があるとされたのです。

この背景には、少子高齢化や経済成長の停滞が続く中で、将来的に年金受給額が減少するリスクがあるという現実があります。

「資産が2000万円以上ある人には関係ない話じゃないの?」と思うかもしれません。

でも、この金額はあくまで一般的な生活水準をもとにした試算なんです。

つまり、この試算が示しているのは構成の8割を占めるマス層の生活だということです。

そのため、より豊かな生活を望む人や、いわゆるアッパーマス層以上の人にとっては、もっとお金が必要であることを理解しておく必要があります。

じゃあ「平均的な生活」って具体的にはどんな感じかというと、例えば、都内で一人暮らしをしている場合、家賃や食費、その他の生活費を合わせて月15万円くらいが妥当なラインだと思います。

でも、ちょっと贅沢して旅行や外食を楽しむと、それ以上の支出があっという間にかさんでしまいますよね。

ざっくり計算しても年間180万円の生活費がかかるとして、仮に年金で年間100万円を受け取れたとしても、足りない80万円分を貯蓄から補填することになります。

2000万円を食いつぶすまで25年かかりますが、ちょっと贅沢してしまうとなんてあっという間に底をつくわけです。

さらに、現代は平均寿命が80歳を超え、90歳以上まで生きる可能性も十分にあります。

以下に、日本人の平均寿命のデータを明示しておきますので、参考にしてみてください。

(引用:厚生労働省「簡易生命表」/令和4年)

そのため、2000万円という金額だけで老後を安心して過ごすのはかなり難しいと言わざるを得ません。

さらに、先ほど申し上げた通り、アッパーマス層以上の人たちは、生活レベルが高い分、支出も比例して増える傾向があります。

例えばゴルフや海外旅行などの趣味にお金をかけたい場合や、家族を養う責任がある場合は、2000万円どころか1億円以上の資産が必要になる可能性も十分に考えられます。

このように、老後に必要な資産額は、マス層にとっての「2000万円問題」、アッパーマス層以上では「1億円問題」として捉えるべきかもしれませんね。

1-2 超低金利時代

次に、超低金利という視点から、資産運用の必要性を考えてみます。

現代の日本において、資産運用が重要である理由のひとつが、銀行金利の極端な低さにあると思います。

この「超低金利時代」では、貯金をしてもほとんど資産が増えないのが現実です。

まず、貯金というのは、銀行にお金を預けて、その対価として金利を受け取る行為です。

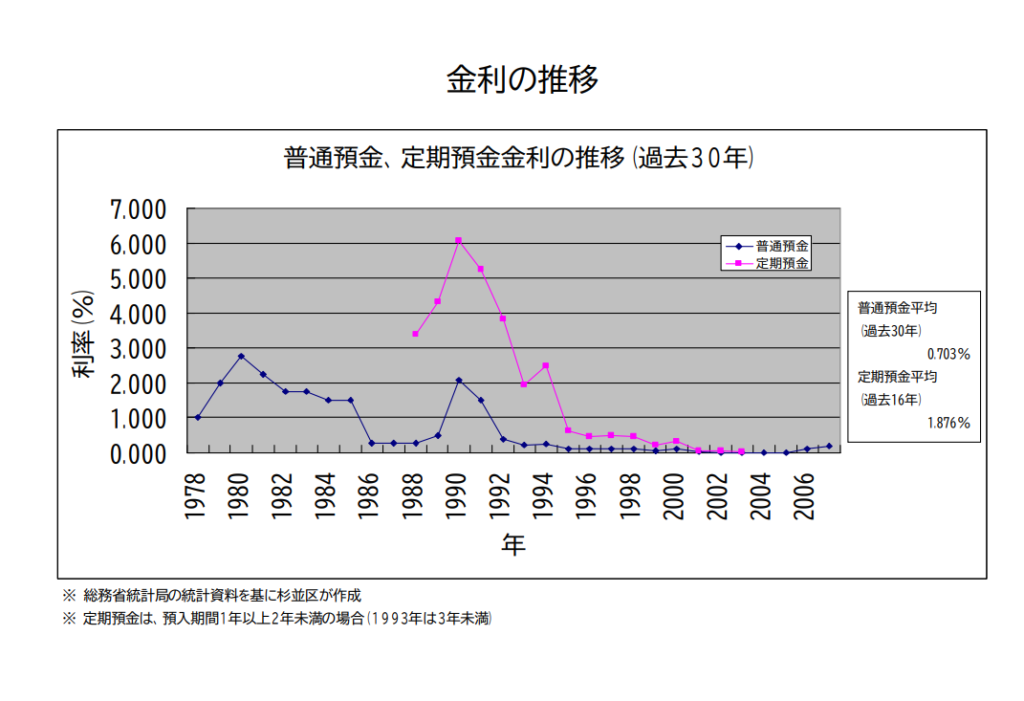

昔はこの金利がかなりの魅力でした。

1990年頃の定期預金金利は約6%にも達し、複利を活用すれば資産は順調に増やせました。

以下に銀行金利の推移を示します。

(引用:定期預金金利の推移(過去30年)/杉並区)

たとえば100万円を預ければ14年で約200万円、30年で430万円にまで増える計算です。

しかし、現在の金利は高くても0.3%程度。

1000万円を預けても年間利息はたった3万円ほどしか得られません。

日本の金利がここまで低くなった背景には、主に以下の2つの理由があります。

| 理由 | 概要 |

|---|---|

| 日本銀行の金融政策 | 景気刺激のため、日銀は長期間にわたり低金利政策を採用してきました。 これにより借入コストが下がり、企業や個人が資金を借りやすくなり、経済活動を活発にする狙いがあります。 |

| デフレの影響 | バブル崩壊後のデフレ(物価が下がる現象)により、実質金利が高くなる圧力が生まれ、名目金利を下げざるを得ない状況となりました。 このデフレは、銀行の収益環境を圧迫し、預金者への金利還元を低くする要因にもなっています。 |

この2つの要因により、日本の金利は1990年代から比べると大幅に下がった状況となってしまいました。

「超低金利時代」において、貯金はお金を守る手段でしかなく、増やす手段にはなりません。

おまけ −なぜデフレになると金利が下がるのか−

デフレが進行すると、なぜ金利が下がるのか?その理由を簡単に説明しておきます。

デフレとは、物価が持続的に下がる経済状態を指します。

例えば、バブル崩壊後の日本は長い間デフレに悩まされてきました。

この状況では、「将来もっと安くなるなら今買わなくてもいい」と消費者が考え、物を買うのを控えてしまいます。

結果として、企業の売上が落ち込み、経済全体が停滞するのがデフレの典型的な流れです。

それでは、なぜデフレになると、金利が下がるのでしょうか。

そこで必要になる考え方が、「実質金利」というものです。

これは「名目金利」から「インフレ率(物価上昇率)」を引いたものです。

名目金利とは、銀行などの金融機関が実際に設定している金利のことを指します。

(引用:1億人の投資術「実質金利と名目金利の違いをわかりやすく解説、計算方法と過去の推移も確認」)

このように、デフレが進むと実質金利が上がりやすくなり、金融機関は低い名目金利を受け入れざるを得なくなることが、金利の低下につながる主な理由となります。

その結果、1990年代以降、日本の金利は大幅に低下しているということです。

1-3 インフレリスクへの対策

最後に、資産運用が必要な理由として、インフレリスクを見ていきましょう。

インフレリスクとは、物価の上昇によって貨幣の実質的な価値が下がるリスクを指します。

簡単に言えば、同じ金額で昔と同じ量の商品やサービスを購入できなくなる状態です。

これは、手元にあるお金の購買力が低下し、将来的な生活費や目標達成が難しくなる可能性を意味します。

例えば、日本政府が目標に掲げている「年2%の物価上昇率」が10年間続いた場合、物価は複利計算で約21.9%上昇します。

この結果、いま手元にある1000万円の価値は、10年後には約818万円分の購買力に下がる計算です。

かなりの目減りですよね。

こりゃあ銀行に放置しておく手はないですよね。

以下に、インフレ率(年率1%、1.5%、2%、3%)で10年後と20年後に1000万円がどれくらいの価値になるのかを、参考までに表にまとめました。

| インフレ率 | 10年後の価値 | 20年後の価値 |

|---|---|---|

| 1.0% | 約905万円 | 約819万円 |

| 1.5% | 約862万円 | 約743万円 |

| 2.0% | 約820万円 | 約673万円 |

| 3.0% | 約744万円 | 約553万円 |

ではなぜインフレが起きるのか、簡単に説明しておきますので、興味が無ければ読み飛ばしてください。

インフレには以下の二つの原因が挙げられます。

ディマンドプル型インフレ

需要が供給を上回ることで起きる現象です。

経済が活況を呈している時期に多く見られ、消費者の所得増加が需要を押し上げます。

しかし、供給が追いつかない場合、企業は価格を上げて利益を確保しようとします。

この価格上昇が続くと、さらなるインフレの予想が反映され、加速するリスクもあります。

一方で、穏やかなディマンドプル型インフレは経済成長に好影響を与える場合もあり、日本政府が目標とする「年2%の物価上昇率」は、このタイプを指しています。

コストプッシュ型インフレ

原材料費や人件費などのコスト増加が原因で起きる現象です。

企業がコストの上昇分を商品価格に転嫁するため、市場全体の物価が上がります。

ただし、消費者の購買力が増加していない場合には、経済の停滞を招く恐れがあり、最も厳しい形のインフレとされています。

近年の日本では、2023年のウクライナ紛争や新型コロナの影響でエネルギー価格の高騰や物流の混乱、人手不足が発生しているため、コストプッシュ型インフレが顕著になっています。

特に小麦やとうもろこしなどの主要食料品の価格高騰が家計を直撃していますよね。

以下に、ディマンドプル型とコストプッシュ型の比較をしているわかりやすい図があったので、貼っておきます。

ディマンドプル型が理想的なインフレで、コストプッシュ型は望まれないインフレだということが理解しやすいかと思います。

(引用:FINTOS!「いまさら聞けないインフレの基礎 (週末トピック)」)

日本は今後どうなるのか?

前述したように、日本政府は「年2%の物価上昇率」を目標としているうえに、戦争などの地政学的リスクからコストプッシュ型のインフレが今後も加速しそうです。

さらに、日本では、人口減少が続いている点もインフレリスクを高める要因となる可能性が高いと言われています。

それは労働力の減少により、生産コストの上昇や物資不足が発生しやすくなるためです。

たとえば、厚生労働省の将来推計データによると、人口減少が今後も続く見通しです。

以下は厚生労働省のデータです。

(引用:厚生労働省HP「将来推計人口(令和5年推計)の概要」)

このような状況では、コストプッシュ型インフレがさらに進むリスクも考えられます。

とにかく、日本はインフレになる可能性で溢れているということです。

「インフレ対策は、これからの時代を生き抜くために必要不可欠」と言えるでしょう。

2 資産運用の基本

これまでに資産運用の必要性について解説してきました。

次は、実際に資産運用を始める前に知っておきたい重要なポイントをお伝えしたいと思います。

本章では、特に押さえておきたい「リスクとリターン」、「長期投資」、「分散投資の重要性」、「投資は余剰資金でやること」の4つに焦点を当てて詳しく説明していきますので、早く結論を知りたいという方はこちらまで飛ばしていただいても構いません。

2-1 資産運用のリスクとリターン

資産運用において、最も重要な原則の一つが「リスクとリターン」の理解です。

投資には成功の保証がなく、常に「リスク」が伴います。

この「リスク」とは、簡単に言えば、投資によって資金を失う可能性のことです。

例えば、株式投資では、株価が購入価格より下がることで損失が生じるリスクがあります。

一方で、「リターン」とは、資産運用によって利益を得る可能性を指します。

株式であれば、株価が購入価格を上回ることで利益を得られます。

重要なのは、リスクとリターンは相関関係にあるということです。

リスクが高い投資ほど、高いリターンを得るチャンスがあります。

株式のようにリスクが高い投資は大きな利益をもたらす可能性がありますが、逆に、預金のようにリスクが低い選択肢では、それほど大きな利益は期待できません。

資産運用を行う際は、自分自身がどの程度のリスクを受け入れられるかを考慮し、そのリスクレベルに見合ったリターンを期待できる投資を選択することが肝要です。

何かを得るために何かを捨てる必要があるということですね。

(引用:冨樫義博「幽遊白書13巻」)

なお、以下に重要な投資のリスクをいくつかピックアップしてまとめてみました。

| 価格変動リスク | 株式や債券などの価格が経済状況や為替の変動によって上下するリスク。 |

| 金利リスク | 金利の変動が株価や債券価格に影響を及ぼすリスク。 |

| 信用リスク | 投資先の企業や自治体が経済的に苦境に陥るリスク。 |

| 為替リスク | 外貨建て資産の価値が為替レートの変動によって変わるリスク。 |

| 政治的リスク | 政治的な出来事や政策変更が投資に影響を与えるリスク。 |

| リーダーシップリスク | 投資意思決定者の変更により、投資方針が大きく変わるリスク。 |

| 流動性リスク | 資産を現金化しにくい状況のリスク。 |

| 不正リスク | 投資運用者や組織が資金を不正に使用するリスク。 |

| 税務リスク | 投資に関連する税金の計算ミスや税制の変更により、予想外の税負担が生じるリスク。 |

しかし、リスクがあるからといって投資をしないという選択もまたリスクを伴います。

例えば、前述したインフレによる購買力の減少というリスクがそれにあたります。

重要なのは、どのリスクを受け入れるかを選択することです。

リスクを取ることは、実は日常生活でも普通のことです。

たとえば、移動手段を考えると、事故のリスクを恐れてすべてを徒歩で済ます人はいませんよね。

時間や便利さとのバランスを考えながら、自転車や車、電車を利用する選択をしているはずです。

投資も同じで、自分が許容できるリスクを見極め、その中で最も合理的な選択をすることが重要だということです。

2-2 長期投資の重要性

資産運用を考える際、長期投資を意識することは非常に重要なポイントだと私は考えています。

投資を始めたばかりの頃って、どうしてもデイトレードとか、数ヶ月で結果が出るものに目が行きがちですよね。

「短期間でガッツリ儲けたい!」って気持ちはわかりますが、これは本当に難しいです。

短期投資だと、市場の価格が激しく上下する「ボラティリティ」を予測する必要がありますが、市場は、経済ニュースとか政治の動き、企業の業績とか、色んな要素でコロコロ変わるんです。

それを短期間で読み切るなんて、初心者どころかプロでも難しいっていうのが現実です。

短期投資はギャンブルになってしまいがちということですね。

一方で、長期投資は時間を味方につける戦略です。

長期投資の最大の利点は、市場のボラティリティによる影響を受けにくいことであり、短期の市場変動に一喜一憂することなく、資産が長期的に成長するのを待つことができるのです。

さらに、長期投資では、複利の効果も大きいです。

投資額が増えるたび、その額にさらに利益が上乗せされる仕組みが、時間とともに資産を大きくしてくれます。

以下に長期投資と短期投資をいくつかの項目で比較した表を示しますので、参考にしてみてください。

| 比較項目 | 長期投資 | 短期投資 |

|---|---|---|

| 目的 | 資産の長期的な成長 | 短期間での高利益 |

| 投資期間 | 数年から数十年 | 数日から数ヶ月 |

| リスク | 比較的低い | 高い |

| ボラティリティの影響 | 低い(時間が市場の変動を相殺する) | 高い(短期の市場変動に敏感) |

| 必要な知識と経験 | 基本的な市場知識と忍耐力 | 高度な市場分析と即時の意思決定能力 |

| 収益の源泉 | 配当、資本利得 | 資本利得、短期の取引利益 |

| 複利の効果 | 顕著 | 限定的 |

| 投資戦略 | 買って保持、分散投資 | アクティブトレーディング タイミング重視 |

| 税金 | 長期保有による税制優遇 | 短期売買による高税率 |

| 適した投資者 | 長期的な目標を持つ投資者(例: 退職資金) | 短期的な市場変動から利益を得ようとする経験豊富なトレーダー |

結論としては、焦らずにコツコツ積み上げていく方が、結局は安定した結果を出せると思います。

投資の名著であり不朽の名作『敗者のゲーム』のでも、長期投資の重要性を述べているので、引用します。

「必要な長さの梃子と、私が立っ場所があれば、 この地球を動かしてみせる」と言ったアルキメデスの有名な言葉は、誰もが知るところだろう。

運用における梃子の役割を担うのは 「時間」 だ。

運用期間の長さ、すなわち運用成果の評価期間の長さは、どんな運用プログラムにおいてもきわめて重要だ 適切な資産配分策定のカギとなるからだ。

「時間」 は運用を良くも悪くも大きく変える。

なぜなら、平均収益率自体は時間によって少しも変わるものではないが、3年平均や5年平均といった個々の平均値の振れ幅は、時間の影響を強く受けるからだ。

十分な時間が与えられれば、 一見、魅力的とは思えない運用も意味あるものになる。

運用期間が長ければ長いほど、ポートフォリオ全体の収益率は平均収益率に近づ く。

(引用:チャールズ・エリス「敗者のゲーム」)

「短期で一攫千金」は魅力的に聞こえますが、リスクも高いし神経もすり減ります。

それより、のんびり待って資産が増えていくのを見る方が気楽で続けやすいんじゃないかなと思います。

2-3 分散投資の意義と種類

資産運用の世界では、「分散投資」が基本中の基本です。

分散投資とは、全ての投資を一つの商品や一回の取引に集中させず、様々な投資先に分けることでリスクを減らそうという方法です。

ただ複数の投資先を持つだけでは不十分で、それぞれの値動きが異なる種類の投資商品を選ぶことが肝要です。

例えば、株式投資では一つの企業だけではなく、異なる業種の複数の企業に投資することが分散投資に当たります。

これにより、一つの業界に問題が発生しても、他の業界の株がリスクをカバーすることができます。

株式だけでなく現金や国債などにも投資するといったように、異なる特性を持つ資産に投資することも重要となってきます。

この分散投資の重要性を説明する際に、「卵を一つのかごに入れるな」という比喩がよく使われます。

(引用:大同生命HP「分散投資」より)

これは、全ての投資を一箇所に集中させるリスクを避けるために、資産を複数の投資先に分散させることの重要性を示しています。

経済危機の際に、株式だけを保有していると大損することがありますが、債券やゴールドなど他の資産クラスにも分散していれば、そのリスクを軽減できるのです。

兵頭会長もやっています笑

(引用:賭博破戒録カイジ1巻より)

2-4 余剰資金でやること

余剰資金は、ざっくり言うと「今すぐ必要じゃないお金」のことです。

生活費とか急な出費に備える分、家のローンや子どもの教育費みたいな将来の大きな支出のために取っておくお金を全部差し引いた後の「余ったお金」が余剰資金にあたります。

投資はその範囲でやるべきだということです。

生活費を削って投資に回すなんて絶対ダメです。 これはもう鉄則中の鉄則ですね。

もし投資がうまくいかなかったら、次の月の家賃も払えないとか、ご飯どうしよう…なんてことになりかねません。

投資は、心に余裕を持った状態でやるからこそ、冷静に判断できるし、長く続けられるんです。

自分の生活を最優先にして、「これくらいなら投資に回してもいいかな」って思えるお金で挑戦してみてくださいね。

3 1000万円の資産運用方法の選択肢

資産運用の必要性や基本的な考え方を理解したところで、次は具体的な運用方法について見ていきましょう。

世の中にはさまざまな投資手段がありますが、それぞれに特徴やリスクがあります。

ここでは、それぞれの選択肢を簡単に紹介し、そのメリットとデメリットを解説します。

3-1 不動産投資

不動産投資の概要

不動産投資は、マンションやアパート、オフィスビルなど不動産を購入して、そこから得られる家賃収入などで利益を得る運用方法です。

不動産投資では、投資金額に対する収益(リターン)の割合のことを「利回り」といい、1年間にどれだけのリターンを見込めるのかをパーセンテージで表します。

不動産投資の魅力は、サラリーマンでも銀行ローンを利用して投資に参入しやすい点や、物件の減価償却費を経費として計上できる節税効果にあります。

将来的にはインフレなどが原因でそのマンションの価値が上がり、その値上がり分も利益となる可能性もあります。

しかし、毎月の管理費や空室リスク、家賃滞納のリスクなど、運用コストや収入の不安定さがデメリットとして挙げられます。

また、不動産の売却は時間がかかることが多く、流動性が低いという特徴があります。

日本の場合、少子化の進行や空き家の増加が市場に影響を与える可能性があります。

特に地方では物件の需要が減少している傾向があり、これは将来の不動産市場に不確実性をもたらしています。

現在日本における空き家数は約850万戸で、都心部と地方での市場状況には大きな差があります。

都心部では一等地の物件に対する需要が高いのに対し、地方では供給過多となっている現状です。

以下に日本の空き家の推移を示します。

(引用:国土交通省「空き家政策の現状と課題及び 検討の方向性」)

ちなみに、今後VR技術の発展が進み、リモートワークなどオンラインでの交流が促進された場合、都心部の不動産需要にも影響を与える可能性があるという見方もあります。

不動産市場における将来の動向は、多くの変数に依存し予測が難しいのです。

「敗者のゲーム」という投資における不朽の名著があるのですが、そこでも素人は出を出すなと言っていますので、以下に引用します。

不動産投資も魅力的だ。

世界の大富豪の多くは、 不動産投資で財を成してきた。

課税上の優遇措置を最大限に活用したからだ。

そして、彼らの十分な資金調達能力に裏付けられた巧みな借り入れ、強力な交渉力、忍耐と決断と実行力の賜物とも言えるだろう。

さらに、不動産投資で成功するには、 その地域の詳細な事情や個別の投資案件についても、 テナント名や契約条件、改築による将来の賃料引き上げの可能性、有力なテナントの誘致能力など、高度な専門知識が必要だ。全力投球が求められる。

こうした条件をすべて備えた人はほとんどいないだろう。

とても片手間でできるものではない。

だからこそ、幸運に恵まれれば、不動産投資のプロは高い運用成績をあげられるのだ。

(引用:チャールズ・エリス「敗者のゲーム」)

なお、以下記事でワンルームマンション投資についてまとめているので、興味がある方はみてみてください。

【現役法律事務員の注意喚起】ワンルームマンション投資の実態!潜むリスクについても実例を交えて徹底的に解説します!

【現役法律事務員の注意喚起】ワンルームマンション投資の実態!潜むリスクについても実例を交えて徹底的に解説します!

不動産投資の評価まとめ

メリット

- 港区や千代田区といった一等地であれば、安定的な家賃収入が見込める

- 将来的な値上がりで売却益が得られる可能性があり、インフレ対策として強い

- ローンが組めるため、自身に資金がない場合でも取り組みやすい

デメリット

- 物件の維持管理にはコストがかかり、空室リスクや家賃の滞納などに備える必要がある

- 動性が低く、売却する際に時間がかかることがある

- 素人では物件の価値を正確に把握することが難しい

- 日本の現状では空き家が多く、少子化の進行により不動産価格が将来的に下落する可能性がある

- 将来のことが不確定すぎる

非推奨です。素人は手を出さない方がいいと思います。

特にワンルームマンションは絶対にやめましょう。

3-2 株式投資(個別株)

株式投資の概要

個別企業への投資、これが最も一般的な株式投資ではないでしょうか。

これは、四季報を含む様々な情報源を駆使して、市場の流れ、企業の実績、そして経済全体の状況を精査し、特定の企業の株式を購入するといった最も伝統的な手法です。

また、NISAのような制度を利用することで、税金の負担を軽減し、資産を効率的に増やすことができます。

NISAについては後述しています。

適切な企業の株を購入できれば、相当な額を非課税で得ることも可能です。

たとえば、イーロン・マスクが率いるテスラの株を初期に購入することができていれば、莫大な利益を手にすることができました。

上場当時にNISA枠で100万円購入していたとすれば、2021年11月につけた最高値414ドルで売却できた場合、約1億2630万円となり、非課税で1億2530万円の利益を得ることができた計算になります。

しかし、企業の業績が低迷すれば、株価は下落し、損失を被るリスクもあります。

むしろ損することの方が多いのが現状です。

なぜなら、個々の株式を選ぶ際には、企業の詳細な分析が求められるので、初心者にとっては、適切な株を見極めるのは困難で、ギャンブルになってしまうことがほとんどだからです。

それどころか、それ自体を生業としているプロのファンドマネージャーたちですら、勝てている人が少ない現状を鑑みると、我々素人が手を出すのは現実的ではありません。

実際に、米国の大手格付け会社であるスタンダード&プアーズ(S&P)社の調査によると、アクティブ運用とインデックス運用を比較したデータを発表しています。

それによると、毎年約3分の1のアクティブ・マネジャーしかインデックスに勝つことができていないそうです。

以下データはS&P 500を下回ったアクティブファンドのパーセンテージを示したもので、最新の2023年度も60%のアクティブファンドが下回っています。

(引用:TMO「Active Management Vs. Index-Based Investing: An Update on Performance」)

さらに、一度勝利したアクティブ・マネジャーが翌年も成功する確率は非常に低く、長期間にわたって安定してインデックスを上回るマネジャーはほとんどいないとのこと。

つまり、ほとんどのプロのマネジャーがインデックス投資のリターンを下回っており、勝っているマネジャーのパフォーマンスも時間が経つにつれて確実に低下します。

どうしてこのような状況になっているのかというと、「敗者のゲーム」という投資における不朽の名著を読めば理由がわかります。

100年前、株取引の90%は一般の人たちによるものだった。

こうした状況では、プロの投資家は早く情報を入手できるので有利と考えられ、インデックス投資よりよい結果を残すこともできた。

しかし時がたつにつれて、ほとんどの人が退職金制度を運営する機関で投資信託や株価指数連動型上場投信 に投資するようになり、 現在で90%以上の取引が、プロの機関投資家によって行われるようになった。

そうなると、どんなに敏腕のプロも市場に勝つことはとても難しい。

(引用:チャールズ・エリス「敗者のゲーム」)

投資ではなく、本当に応援したい企業がある場合にのみ個別株を購入することをお勧めします。

株式投資(個別株)の総合評価

メリット

- 爆益が望める

- NISAで免税処置を受けられる

- 株主優待などの特典もある

デメリット

- 株価の変動リスクが高い

- 銘柄選択に研究が必要、相当の努力家か天才じゃないと難しい

非推奨です。自身で企業分析をできる人だけやられることをお勧めします。

資金に余裕があったら、自分が好きな会社の株を購入するなどの趣味的な感覚がいいと思います。

3-3 投資信託

投資信託の概要

投資信託は、多数の投資家から集めた資金を一つのファンドにまとめ、株式や債券などの様々な投資商品への投資を行うものです。

選んだ投資信託の具体的な運用は、その信託を管理するプロフェッショナルが行うため、投資家は日々の資産選定や取引の細部に関与することはありません。

この運用は、ファンドマネージャーという専門家が担当し、効率的な資産の増加を目指します。

インデックス投資も投資信託に当たります。

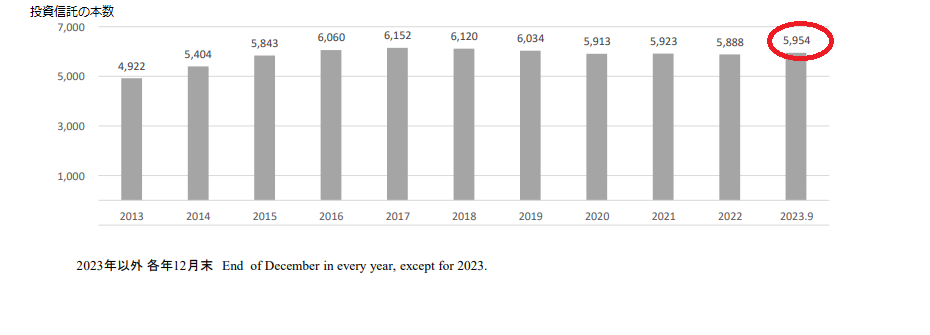

適切にインデックスファンドを選択することが出来ればいいのですが、日本にはなんと約6000本の投資信託が存在するのです。

日本には約4000社の上場企業が存在しますが、それを2000も上回るとはいったいどういうことなのでしょうか?

そのため、日本市場にあふれる投資信託を研究していたら、それは個別株を研究する苦労と同様、もしくはそれ以上となってしまいます。

この中から最適な投資信託を選ぶのは非常に困難であると言わざるを得ません。

(引用:投資信託協会「投資信託の主要統計(2023年9月)」8ページ)

実際に日本の個人投資家の約7割は投資信託で負けていることが明らかになっています。

2020年9月18日に金融庁が公表した「安定的な資産形成に向けた金融事業者の取組み状況」によると、同年3月末時点で、投資信託での運用において、運用損益がプラスとなっている顧客の割合は3割のみであり 、7割は損しているというのです。

(引用:金融庁「安定的な資産形成に向けた金融事業者の取組み状況」令和2年9月18日)

このような事実から鑑みるに、とにかく全世界に分散投資するオールカントリー型のインデックスファンドを選ぶのが賢明と言えるでしょう。

米国のS&P 500を追跡するVOOや、全米国株をカバーするVTIのようなインデックスファンドも、比較的低リスクで安定したリターンを得られるので、おすすめです。

さらにNISA枠の中なら非課税対象です。

インデックス投資について、「敗者のゲーム」で言及されているものが、とても印象的なので以下に紹介しておきます。

投資で長期的に成功したいなら、答えはシンプルだ。

実行が簡単なインデックス・ファンドを買うこと。

「平均なんて嫌だ。市場に勝ちたい」 と思うかもしれない。

しかし、個人がプロに勝とうとするなんて、100年早い。

インデックス・ファンドとは、 いわば投資の 「ドリームチーム」 を結集したようなものだ。

毎日、それも一日中、あなたのために投資仲間として働いてくれるドリームチームをつくるとしたら、どんなメンバーがふさわしいだろうか?

ウォーレン・パフェットはまず入れるべきだろう。

ジョージ・ソロスにも入ってもらおう。

フィデリティのすべてのアナリストとファンド・マネジャー、キャピタル・グループのすべてのプロたちも。

アメリカだけでなく世界中のヘッジファンド・マネジャーも入れてしまおう。

仮に、 このような夢が現実となり、世界中のポートフォリオ・マネジャーとそのアナリストが、あなたのために働いてくれるとしよう。

あなたはただ、彼らの提言を受け入れていればいい。

こうしたトッププロの投資判断を一つにまとめてしまうには、インデックスで投資すること。

というのも、インデックス・ファンドは市場をそのまま反映しているからだ 投資のプロが席巻している今日の市場は、まさしくプロの動きの総和を示す。彼らは情報を得ると、素早く株価に反映させる。

つまり、インデックス投資をすれば、ただちに専門家のコンセンサスを得られるということだ。

(引用:チャールズ・エリス「敗者のゲーム」)

ただし、インデックスファンドであっても、景気が良く、株の価格が上り調子であれば、右肩上がりには間違いありませんが、リーマンショックやコロナショックのように、景気が後退するような時には、価格の下落の煽りを受けずにはいられません。

前述したように、長期的な目線で何十年も保有する覚悟で臨む必要があります。

投資信託の総合評価

メリット

- 少額から分散投資ができる

- 運用は専門家が行うのでほったらかしでいい

- 長期で安定的な利回りが期待できる

デメリット

- 爆益は滅多に望めない

- 商品が多くて選びにくく、間違った銘柄を選ぶと損になる可能性がたかい

インデックスファンドであれば推奨します。

私もオールカントリーのインデックスにある程度の資産を投入しています。

3-4 REIT(不動産投資信託)

REITの概要

REITは、投資信託の不動産バージョンです。

つまり、多数の投資家から集められた資金をもとに、不動産分野の専門家が資金の管理と運用を担います。

これにより、個人投資家も質の高い不動産投資へのアクセスが可能になります。

(引用:SMBC「リート(REIT)って何?」)

ただし、個別の不動産投資が持つ税金の優遇措置や融資を利用したレバレッジ効果は、REITを通じては得られません。

さらに、先述した不動産投資と同様、日本で進行中の空き家問題や少子化やバーチャルリアリティーの進展など、あらゆる社会的要因が将来の不動産価値にマイナスの影響を与える可能性も考慮する必要があります。

REITの総合評価

メリット

- 少額から不動産投資ができる

- 運用は専門家が行うのでほったらかしでいい

- 不動産投資だが流動性が高い

デメリット

- 節税や融資といった不動産投資の恩恵を受けられない

- 現在の日本は空き家が多いうえに、将来的には少子化が見込まれるため、価格が下がる可能性が見込める

- 将来のことが不確定すぎる

非推奨です。

今後の市場を鑑みると、REITを買うなら、投資信託のインデックスファンドを買います。

3-5 債券

債券の概要

債券とは、企業や政府がお金を借りるために発行する有価証券のことです。

(引用:岡三証券「債券とは?」)

債券を発行する企業や政府は、年間1%の金利を保証するから貸してくれといった感じで、条件を明確に設定します。

起業や政府は、満期までその条件を履行し、満期になったら、額面金額を払い戻すという仕組みです。

また、債券は有価証券ですから、満期を待たずとも市場で売却することも可能ですが、債券の価格は変動するため、差益損が生じる可能性がありますし、流動性が抜群に高いわけでもありません。

それではここで、国債について考えてみましょう。

これは国がお金を借りるために発行する債券のことを指しています。

国債は2年ものから40年ものまでいろんな種類がありますが、例えば10年もので考えてみます。

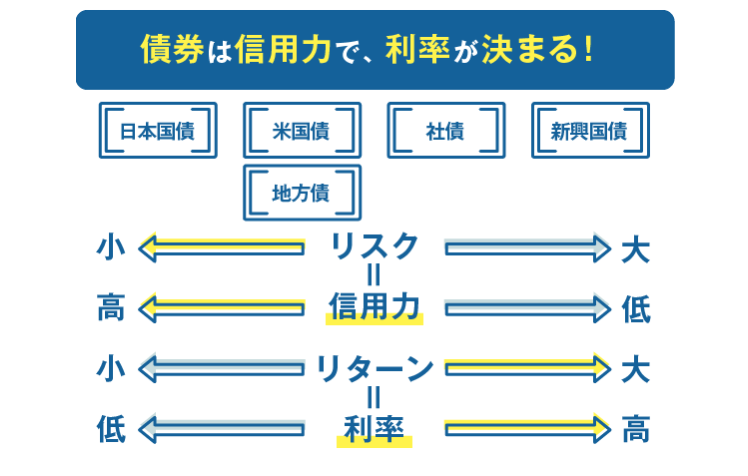

債券には国が発行する国債だけではなく、地方公共団体が発行する地方債、楽天などの一般企業が発行する社債があります。次に、これらの違いを見ていきましょう。

債券は、発行体が破綻しない限り履行されるものなので、国債はその発行した国が沈没しない限り、元本が払われなくなることはないため、信用力は非常に高いですが、その代わり、利率が低い場合があります。

逆に、社債は、会社が倒産してしまえば、履行できなくなり、紙くずになる可能性もあるため、利回りが高かったりすることが一般的です。

以下に、わかりやすい図を見つけたので貼っておきます。

(引用:楽天証券「債券のデメリット、リスクは?~債券入門講座06」)

かなり安定している債券ですが、インフレには非常に弱いです。

いまの100万円の価値が10年後には50万円程度の価値になってしまう可能性もあるのですから。

そう考えると、やはりインデックス運用には遠く及びません。

「敗者のゲーム」でも債権について言及しているので、以下に引用しておきます。

通常株価が上がると、債券は下がる。

そして、逆も起こると言われている。

市場が乱高下する時に自分のプランを変えないことは難しいが、債券は安定しているので、市場が荒れている時も安心して、計画どおりでいられる、 と言う人がいる。

株式60 に対して債券40の割合で行う投資スタイルは広い年齡層に受け入れられ、また、「年齡とともに債券の比率を上げる」 ことが 「賢い」 投資法として推奨された。

つまり、30歳では30%を、40歳では40 %を、そして90歳では90 %を債券投資に充てるというものだ。

しかし、立ち止まって考えてみよう。

これまでの株式市場の動きを学び、今後も同じような動きになるだろうと理解することだ。

そうすれば、市場が私たちに人間的な過剰反応を起こさせようとしても、しつかり備えることができる。

多くの人にとって、債券を持っことは、過剰な心配を軽減するためのコストでしかない。

(引用:チャールズ・エリス「敗者のゲーム」)

債券の総合評価

メリット

- 元本保証がある

- 日本国債であればインフレリスク以外のリスクががほぼない

- 米国債券は利回りが高い

デメリット

- 利回りが低い

- 社債には倒産のリスクがある

- 米国債には為替リスクがある

- インフレに弱い

非推奨です。

「敗者のゲーム」の通り、インデックスで実現できる利益を削ってしまうコストでしかないからです。

3-6 外貨建MMF

外貨建MMFの概要

MMFとはマネー・マネージメント・ファンドの略で、債券の投資信託だと考えてもらえればわかりやすいでしょう。

短期の国債や地方債、社債などで運用されており、比較的安全性が高いと言われています。

債権と違い、元本保証がないですが、過去の運用実績では一度も元本割れしたことがなく、実質元本保証と理解しても問題ないでしょう。

さらに、為替差益に対しては非課税です。

MMFは非常に流動性が高く、2、3日あれば現金化できるのもメリットです。

なお、債券同様インフレには弱く、ドルで持つために、為替リスクがあることも重々承知しておく必要があります。

特定の通貨建てMMF、例えばトルコリラ建てのようなものは、政治的リスクが高いため、利回りが高くても慎重な判断が求められます。

外貨建MMFの総合評価

メリット

- 実質元本保証といっていい

- リスクが少ない

- 流動性が非常に高い

- 為替差益に対しては非課税

デメリット

- 利回りが低い

- インフレに弱い

- トルコリラ建てMMFなどは政治的リスクがある

投資先としては非推奨ですが、流動性が非常に高く利回りも悪くないので、すぐに動かせる資産として米ドル建てMMFを銀行預金代わりに使うのはありです。

3-7 外貨預金

外貨預金の概要

外貨預金とは、ドルやユーロなど外国通貨での預金です。

円を外貨に換えて外貨建ての普通預金口座に預けることで、円安の際には為替差益の可能性があります。

また、日本の銀行に比べて利息が高い場合が多く、特に1年定期などの商品では5%を超える利回りを提供するものもあります。

また、預けている期間の利息も日本より高い銀行は多くあります。

しかし、銀行が破綻した場合にはその限りではありません。

日本のペイオフ制度では、1000万円まで補償されますが、外貨預金はこの対象外です。

さらに、外貨預金では、利息に加えて為替差益も課税対象となります。

インフレ対策としての効果も期待できません。

外貨預金の総合評価

メリット

- 日本での銀行預金より高い利息を得られる

- 元本保証

- 普通預金であれば流動性は非常に高い

デメリット

- ペイオフの対象外

- 為替差益についても課税の対象

- 為替リスクがある

- インフレに弱い

非推奨です。

しかし、すぐに動かせる資産として、米ドルで普通預金口座に預けておく分にはありかもしれませんが、それならMMFの方がおすすめです。

3-8 ファンドラップ及びロボアドバイザー

ファンドラップ、ロボアドバイザーの概要

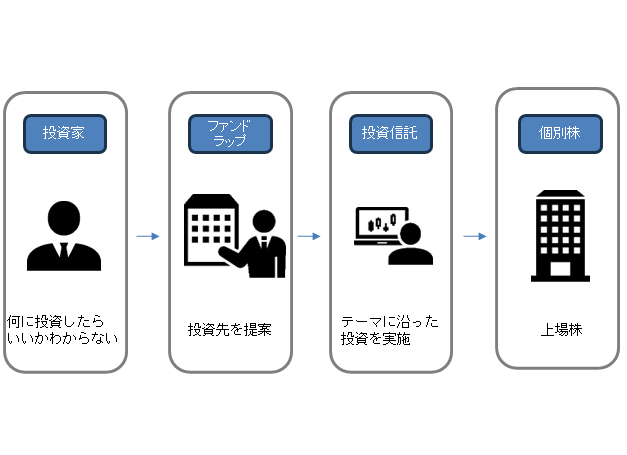

ファンドラップとは、投資の専門家に資産運用を一任するサービスです。

一般的な投資では、個別の金融商品を自分で選んで購入しますが、ファンドラップは、証券会社に対して資産の運用を全面的に任せることができるということです。

具体的には、投資家が自分の投資に関する希望やリスクの許容度を伝え、その情報を基に専門家が数ある投資信託の中から、要望に見合った商品を選んで資産を運用してくれます。

要するに、投資信託は投資先の企業を選び、ファンドラップは投資先の投資信託を選ぶという関係性です。

ロボアドバイザーは、ファンドラップとほぼ同じ構造で、人間の投資専門家の代わりにAIが投資の管理を担っています。

巷では手間をかけずに分散投資ができる優れものという情報があふれているようです。

それには、「アフィリエイトが儲かるから」といった裏事情があるようです。

しかし、ファイナンシャルアドバイザーやロボアドバイザーは、投資信託の銘柄を選定するだけで手数料がかかります。

それなら、インデックスファンドを買えばいいだけなので、手数料を支払わされるのは、情報弱者を狙った詐欺と言っても過言ではない商品ではないかとついつい考えてしまいます。

ファンドラップについては以下記事でまとめていますので、気になる方はそちらをご覧下さい。

【投資家への警告】ファンドラップってなに?本当にお得?現役法律事務員が明かすリアルな実態!

【投資家への警告】ファンドラップってなに?本当にお得?現役法律事務員が明かすリアルな実態!

ファンドラップ及びロボアドバイザーの総合評価

メリット

- 専門家に分散投資を任せられる

- 個々の投資目標やリスク許容度に合わせたカスタマイズが可能

- オンラインプラットフォーム等で簡単にポートフォリオの状況を確認できる

- 投資に関する知識や経験がなくても始められる

デメリット

- ファンドラップ自体の手数料が高い上に、投資信託への手数料が二重に取られる

- 運用成績の保証はない

- 解約手数料がかかることがある

- 投資判断を専門家に任せるため、コントロールが限定される

非推奨です。

自分でインデックスファンドを買えばいいだけ。

3-9 FX

FXの概要

FXとは、外国為替証拠金取引のことで、簡単に言うと、異なる通貨間でお金を交換し、通貨同士の価値の変動を利用して利益を得ることです。

外国為替市場は世界中で取引されており、24時間ほぼ連続して市場が開かれており、時差や時間帯に関わらず、いつでも取引が可能です。

取引量も非常に大きく、世界で一番流動性の高い金融市場となっています。

通貨の為替レートは毎日のように変動します。

例えば、日本円の価値が米ドルに対して減少していく場合、日本円を米ドルに交換しておき、日本円の価値が減少した後で、米ドルを日本円に戻すと利益を得ることができます。

また、預けた資金の何倍もの金額を取引できるレバレッジ効果があるので、少ない金額でも爆益が見込めますが、同時に資産を大きく失うリスクも伴います。

例えば、10倍のレバレッジを利用している場合、10%の価値下落が起きると元本の100%を失うことになります。

これは、レバレッジが増幅することによって、小さな市場の変動が大きな損失につながる可能性があることを意味します。

価値の変動は予測が難しく、専門的な知識や情報を持っていたとしても、予想外の動きをすることはざらな世界で、損失を被る可能性は非常に高いと言えるでしょう。

投資というよりはギャンブルだと考えてもらうといいのではないでしょうか。

FXの総合評価

メリット

- レバレッジを利用することで、資産以上の取引が可能

- いつでも取引が可能

デメリット

- 価格変動が激しく、損失を被る可能性が高い

- 専門的な知識や情報を持っていないと難しい

非推奨ですがギャンブルだと理解したうえで、少額だけやってみるのは楽しいのかもしれません。

3-10 仮想通貨

仮想通貨の概要

仮想通貨は、インターネット上のみで利用できるデジタルの通貨のようなもので、様々な種類の仮想通貨があり、2024年現在、約15,000種類ほどあると言われています。

有名なコインとしてはBTC(ビットコイン)というものがあります。

仮想通貨は、すべて「ブロックチェーン」という技術を利用しており、この技術は「インターネット以来の技術革新」と表現されるほどの可能性を秘めています。

(引用:CoinDesk Japan株式会社「ブロックチェーン(Blockchain)の基礎知識 3つのメリット・デメリットと活用事例について」)

ブロックチェーンは改ざんが困難な分散型台帳技術で、暗号技術を用いて取引の信頼性を保証します。

多数のコンピュータが取引履歴を保持することで、従来は、第三者機関が取引内容を保証していましたが、ブロックチェーンでは暗号技術がその役割を果たします。

例えば、銀行という仕組み一つとっても、あなたが預金をいくら持っており、誰にいくら送金するのかなど、すべて銀行が管理しています。

その記録を銀行が証明してくれるから、あなたは資産を持っていることになるし、誰かに送金することができるのです。

すべて銀行という機関に依存しています。

ブロックチェーンは、こういった管理を行う銀行のような第三者機関は不要で、ブロックチェーンという技術によって代替してしまうという素晴らしく革新的な技術なのです。

銀行だけではなく、ありとあらゆる取引において、ブロックチェーン技術は注目されており、将来的に使われるシーンが広がる可能性があります。

先行きが不透明な部分もありますが、成長性の高さから、高い投資利益が期待できるのも確かです。

しかし、仮想通貨は法定通貨とは異なり、中央銀行などが管理・発行しているわけではないので、国から規制を受けるリスクもあります。

代表的な例として、中国は、仮想通貨を全面的に禁止しており、違法としています。

逆に、エルサルバドルのように、国の法定通貨になる場合もあったり、今後どうなるかは全く読めません。

保有していた仮想通貨が、まったくの無価値になってしまうことは日常茶飯事なので、超ハイリスク超ハイリターンと言えるでしょう。

仮想通貨の総合評価

メリット

- 中央集権型ではないので、国家に管理されることがない

- 価格変動が大きく莫大な利益が期待できる

デメリット

- 中央集権型ではなく、価値が国家に担保されていないため、暴落の可能性も全然ある

- 国家が取引自体を禁止し、それ自体が違法になるというリスクもある

- 税率がくそ高い

非推奨ですが、ギャンブルだと理解したうえで、宝くじを買う感覚で、いくらか購入してみるのはありかも?

前述の通り、私もADAコインに投資したことがあります。

3-11 銀行預金

銀行預金の概要

銀行預金は、個人や企業が銀行にお金を預けることを指します。

預金者は銀行に対して自分の資金を信託し、銀行はそれを元手に融資や投資などの金融活動を行います。

代わりに、銀行は預金者に対してある程度の利息を支払うことが一般的です。

銀行預金には主に次の種類があります。

| 普通預金 | 日常の支払いや小切手の発行、ATMからの引き出しなど、預金者がいつでも自由に預金を引き出せる最も基本的な形式です。 利息は他の預金形態に比べて低めです。 |

| 定期預金 | 一定期間、資金を銀行に預け入れることで、普通預金よりも高い利率を得られます。 ただし、契約期間中は原則として資金を引き出すことができません。 |

| 貯蓄預金 | 普通預金と定期預金の中間的性質を持ち、比較的高い利率でお金を貯めることができる一方で、必要に応じて資金を引き出すことも可能です。 |

銀行預金のメリットは、安全性が高いことです。

ペイオフという制度があり、銀行が倒産しても預金者の資金は1000万円まで保護されます。

しかし、利息が低いため、インフレ率が預金利率を上回る場合、実質的な購買力は時間とともに減少する可能性があります。

銀行金利は、1990年には年利6%まで上がっていますが、しかし、今は高くても0.3%であり、現代の低金利環境では、貯金だけではほとんど増えません。

例え1000万円を貯金しても、年3万円の利息しか得られません。

以下に銀行金利の推移を示します。

(引用:定期預金金利の推移(過去30年)/杉並区)

投資としての銀行預金は、リスクを避けたい人や、手元の資金を安全に保管しておきたい人に適していると言えるかもしれません。

しかし、やはりインフレ対策ができないという点では、全くお勧めできない商品ではあります。

あんまり意識していない人も多いですが、想像以上にインフレは恐ろしいものだと「敗者のゲーム」でも言及しています。

投資をする人にとって恐るべき、そしてあまりに過小評価されている共通の敵がいる。

インフレーションだ。

最近はあまりインフレが起きないので、ないものと考えがちだが、インフレの力は本当に恐ろしい。

連邦準備銀行は、現在2%のインフレ目標を掲げているが、 インフレを完全にコントロールすることはできないし、3~4%のインフレになってもおかしくない。

長い目で見ると、インフレは大きな間題であり、 日々の株式の価格変化やサイクルによる変化よりずっと深刻だ。

一般的に許容される年率2%のインフレが続けば、購買力は 年で半減する。

年率5%のインフレが続けば、購買力は14年以内に半減し、次の14年間でさらにその半分になる。

現在の平均寿命は80 歳代だから、これは重大問題だ。

引退後、インフレによる購買力の減少を埋め合わせる収人がない場合には、なおさらである。

(引用:チャールズ・エリス「敗者のゲーム」)

| インフレ率 | 購買力を半減させる年数 |

|---|---|

| 2% | 36年 |

| 3% | 24年 |

| 4% | 18年 |

5% | 14年 |

| 6% | 12年 |

銀行預金の総合評価

メリット

- 安全性、流動性が高い

- ATMなどで引き出せるので便利

デメリット

- 利息が低い

- 機会損失がある

- 銀行が倒産した場合、1000万円までしか保護されない

- インフレに弱い

非推奨です。

3-12 ヘッジファンド

ヘッジファンドの概要

ヘッジファンドは、専門家であるファンドマネージャーによって運用される投資方法で、投資信託とは異なり運用の自由度が高いのが特徴です。

(引用:Media Argo「ヘッジファンドとは?魅力と注意点を専門家が簡単にわかりやすく解説」)

市場の動向に応じて、株式、債券、不動産、ゴールド、為替市場など、柔軟に投資先を選定し、相場の上下にかかわらず収益を追求する戦略を取っています。

しかし、ほとんどのヘッジファンドは、結局市場に勝てていないことのが現状です。

インデックスファンドに勝てているヘッジファンドは、世界トップクラスの一部のヘッジファンドのみであると「敗者のゲーム」でもそう言及していますので、以下に引用します。

もちろん、中にはコストや課税を差し引いた後でもインデックス投資に勝てるアクテイプ運用機関も存在する。

しかし、それだけ優秀な運用機関があったなら、それはあっという間に噂になっているはずだ。

だとすれば、やはりインデックス・ファンドに投資するほうが賢明である。

(引用:チャールズ・エリス「敗者のゲーム」)

つまり、そんなすげーヘッジファンドはまず発見できないし、できたとしても投資のハードルが高すぎて、我々一般人にはどうにもできないから、おとなしくインデックス投資するのがいいよということです。

実際に、ほとんどのアクティブファンドがインデックス投資に負けているというデータがあります。

以下データはS&P 500を下回ったアクティブファンドのパーセンテージを示したもので、最新の2023年度も60%のアクティブファンドが下回っています。

10年では8割、 年では9割が市場に負けているのです。

(引用:TMO「Active Management Vs. Index-Based Investing: An Update on Performance」)

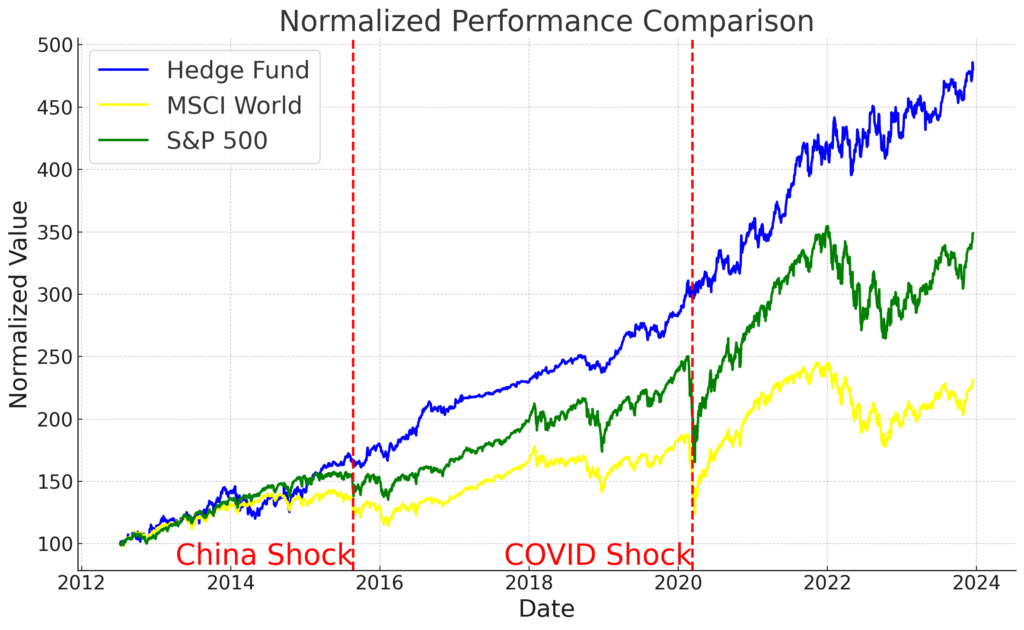

しかし、インデックス投資を上回るヘッジファンドは、リーマンショックやコロナショックといった金融危機でさえも利益を上げているというのもまた事実。

以下の表は、1990年から2009年の20年間で、MSCI World Indexという世界株のイデックスファンドと、複数のヘッジファンドとのリターンや損失を比較した表です。

(引用:統計数理研究所「ヘッジファンド運用戦略の事後評価とリスク計測モデルの検討」)

データによると、MSCI World Index(世界株のインデックスファンド)の年間リターンは3.68%であったのに対し、一部のヘッジファンドは年間14%以上のリターンを達成しています。

また、最大損失率(ドローダウン率)も、世界株が約55%であったのに対して、ヘッジファンドは3%程度に抑えられていたということです。

このように、実際の長期のリターンとリスクのデータを見ても、ヘッジファンドは世界株に比べ、リターンが高く、リスクも抑えられていることが分かります。

以下に2012年7月から2023年12月に至るまでのS&P 500(緑線)とMSCI世界株式指数(黄線)とインデックス投資を上回るヘッジファンド(青線)のパフォーマンスを比較した表を示します。

チャイナショック(2015年)、コロナショック(2020年)のタイミングには赤い縦線を引いています。

上記のように、チャイナショック(2015年)、コロナショック(2020年)のタイミングでも、ヘッジファンドは比較的安定したパフォーマンスを発揮しています。

すごすぎる( ゚Д゚)

通常はリスクとリターンは表裏一体であり、リスクが低ければリターンも低く、リスクが高ければリターンも大きいのが一般常識です。

しかし、超優秀なヘッジファンドであれば

預金並みの安全性で、株式以上の利益が得られる

ということなのです。

そして私はそれを体現しているのではないかと考えているのが日本のBMキャピタルというヘッジファンドです。

興味のある方は以下記事も参考にしてみてください。

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

BMキャピタルに投資するには、最低投資金額が1000万円とある程度高額であり、また、資金を引き出せないロックアップ期間が設定され流動性が低いといった欠点もあります。

これらの特性を理解し、インデックスとヘッジファンドをうまく使い分けることがおすすめです。

ヘッジファンドについて、もっと詳しく知りたい方は、以下記事でまとめていますので、気になる方はそちらをご覧下さい。

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

ヘッジファンドの総合評価

メリット

- 市場に左右されない資産運用ができる

- 年利10%オーバーも現実的

- 高度なリスクヘッジが可能

デメリット

- 多少の手数料がかかる

- 最低投資金額が非常に高額

- ロックアップ期間があり流動性に欠ける

推奨です!

ただし、基本的に富裕層向けの金融商品であり、最低購入金額という概念がありますので、資金に余裕がない人はお勧めできません。

4 おすすめのポートフォリオ

様々な投資を紹介してきましたが、私の結論をお伝えします。

手数料がかからないノーロードのインデックスファンドをNISAの枠内で投資し、余裕資金が1,000万円を超える場合にはヘッジファンドへの投資がオススメ!

全ての金融商品にはそれぞれメリットとデメリットがありますので、状況に応じて適切な商品を選び、組み合わせることが大切です。

ここでは、実際に私がどういうポートフォリオを組んでいるのか、またなぜその投資先を選択したのかを改めて説明していきます。

4-1 投太郎のポートフォリオ

ヘッジファンドBMキャピタルへの投資を中心として、インデックスファンドや私が好きな会社の株などに資産を分けています。

そして、過去7年に渡り、平均年10.2%の利益を上げ続けています。

私の2024年現在の不動産を除く流動資産は約1億3000万円です。

約7000万円をヘッジファンドBMキャピタル、約4000万円は全世界株のインデックスファンド、1000万円は趣味で私が好きな企業の株、残り1000万円は現金で保有しています。

以下に円グラフで示します。

参考になれば幸いです。

なお、一度資産配分を決めたからといって、それで終わりではありません。

人生には、家を買うとか結婚するとか、あるいは退職みたいな大きなライフイベントがいろいろありますよね。

そういうタイミングでは、余剰資金の状況も変わることが多いと思うので、その都度自分の資産配分を見直してみるのがおすすめです。

4-2 ヘッジファンドへの投資をメインとしている理由

インデックス投資が資産運用の王道だという考えは変わりません。

市場全体に投資することでリスクを抑えつつ、安定した成長を期待できるので、多くの人にとって間違いない選択肢ですよね。

でも、世の中には市場平均を超える利回りを出しているアクティブファンドが確かに存在していて、BMキャピタルもそんな一例だと捉えています。

これまでいろいろなヘッジファンドを調べてきた中で、BMキャピタルの投資手法は理論的にも納得できる部分が多いと感じました。

それは、株式投資の王道とも言える「バリュー投資」を、とにかく愚直に追求している姿勢にあります。

さらに、運営陣の経験や考え方、過去の運用実績を見ても「これなら納得できる」と思えたんですよね。

特にすごいなと思ったのが、市場が大荒れしているときでもしっかりプラスを出している点です。

こういう局面で結果を残せるのは本当に魅力的です。

もちろん、絶対的な安心があるとか、インデックス投資を超える存在だとは言いません。

でも、インデックス投資の堅実さをベースにしつつ、BMキャピタルのようなヘッジファンドで安定感を補強する形が、自分には合っていると感じています。

どんな方法でも、自分が納得して選べるかが大事ですよね!

また少し視点を変えると、ハーバード大学のような著名な機関でも、資産の一部をヘッジファンドに投資しているという事実も、私が信頼を置いている理由の一つかもしれません。

「ハーバードもやっているなら、私も真似してみてもいいんじゃないか」とちょっとだけ考えてもいます。

以下にハーバード基金の投資先一覧を示します。

(引用:Harvard Management Company / 2021年)

日本では、個人投資家が自分でポートフォリオを組むのが一般的ですが、プロに運用を任せ、専門家の知識を活用する方が、誰がどう見ても賢い選択だと思います。

ヘッジファンドを活用することで、自分で市場を分析する負担から解放され、優れたファンドマネージャーに資産運用を任せることができます。

これって、病気を治すために自分で医者になるのではなく、信頼できる名医に治療をお願いするようなものじゃないですか?

自分にできる範囲をしっかり見極め、プロの力を借りるのも賢い資産運用の一つだと思います。

ヘッジファンドについて、もっと詳しく知りたい方は以下の記事も参考にしてみてください。

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

5 おすすめできない資産運用について

ここからは、これは手を出さない方がいいんじゃないかと私が思うものをいくつか挙げていきたいと思います。

ただ、すでに自分なりの投資スタイルが固まっている人には、正直不要な話かもしれません。

ここまで相当長く書いてきたので、「もういいや」と思ったら他の記事を読んでもらってもOKです笑

それでも興味がある方は、ぜひもう少しお付き合いください。

5-1 ハイリスク・ハイリターン投資

まず、仮想通貨やFXのようなハイリターンを狙う投資について。

こういった投資は娯楽として小額で楽しむ範囲に留めておくのが無難です。

資産運用のメイン手段としては、正直おすすめしません。

たしかに、仮想通貨やFXはうまくいけば短期間で資産を爆発的に増やせる可能性があります。

でも、リターンが大きいものには必ずリスクも大きいです、ハイリスクなギャンブルと変わりません。

(引用:冨樫義博『HUNTER×HUNTER19巻』)

例えるなら、宝くじを買う感覚でやるのはOK。

でも、それを「これで老後は安心だ」と思うのは無理があります。

仮に市場が急変した場合、資産が大きく増えるどころか、ゴミ同然になってしまう可能性だってあるんです。

これらの投資を否定するわけではありません。

仮想通貨やFXには、それぞれの魅力や面白さがあるのも確かです。

ただ、資産運用としてメインに据えるのではなく、「遊びの範囲」や「少額の余剰資金」で楽しむくらいがちょうどいい、というスタンスをおすすめしたいと思います。

5-2 借金での投資

言うまでもないかもしれませんが、借金をしてまで投資することはお勧めできません。

たとえば、「ヘッジファンドはローリスクハイリターンなんだから、借金してでもやったほうがいいでしょ!」なんて考えて、自分の信用力の限界まで借金をして投資をしようとする人がいるかもしれません。

その気持ち、正直すごくよくわかります。

投資の世界では、資産が増えたとき「こんなにリターンが出るなら、もっと投資していれば…」なんて考えること、一度や二度じゃないですよね。

でも、それでも!投資は余剰資金で行うべきです。

投資において一番大切なのは、自分の生活を守りながら無理なく進めること。「余剰資金で投資をする」という基本を忘れないでください。

どんなに期待が持てる投資先であっても、借金で投資をするのは絶対にやめましょう。これはもう、鉄則です!

5-3 急激なトレンドに追従

投資を行う際には、一時のトレンドや流行に飛びつくのは危険です。

たとえば、1970年代に爆発的な人気を誇った「ぶら下がり健康器」ってご存じですか?

「これ一本で渋谷にビルが建った」とまで言われたほど売れた商品です。

当時は健康ブームもあり、あっという間に市場を席巻しました。

でも、その勢いは長続きせず、翌年にはほとんど市場から姿を消してしまったんです。

もし、当時「ぶら下がり健康器を大量に仕入れてレンタルビジネスを始めないか」といった投資話があったとしたら、最初は利益が出たかもしれません。

でも、流行が終わってしまうと、それに伴いビジネスも破綻する可能性が高かったはずです。

流行に乗った投資は短期的に魅力的に見えるかもしれませんが、急激に人気が冷めるリスクを抱えていることを忘れてはいけません。

一時的な流行を追うより、もっと堅実な投資を目指したほうが長期的には安心ですよね。

5-4 おいしい話

世の中、そううまい話はありません。

・絶対に儲かる。信じられないような利益があなたにも手に入る。

・大勢の人々が参加し、その利益を享受している。

・ほとんどリスクがない。負けることはほぼありえない。

それは大体詐欺です。

そして、詐欺は毎年増加する一方で、検挙数は毎年とどまることを知りません。

以下に投資詐欺の検挙推移を示します。

(引用:警察庁生活安全局「令和5年における生活経済事犯の検挙状況等について」)

令和5年における投資詐欺の検挙数はわずか43件でしたが、実際に寄せられた相談件数は3155件にものぼり、実際の被害と比較すると検挙率は驚くほど低い状況です。

(引用:警察庁生活安全局「令和5年における生活経済事犯の検挙状況等について」)

詐欺は挙げればきりが在りませんが、本記事で紹介してきた投資にかかわる詐欺も多く存在しますので、私の経験を交えて、いくつか紹介していきます。

以下記事でも詳しく書いているので、興味がある方は見てみてください。

【現役法律事務員の注意喚起シリーズ】事業投資詐欺の全貌を暴露!詐欺の手口を解説します。

【現役法律事務員の注意喚起シリーズ】事業投資詐欺の全貌を暴露!詐欺の手口を解説します。

不動産詐欺

不動産詐欺では、架空の不動産プロジェクトや存在しない物件を使ってお金を騙し取るのが、よくある手口です。

たとえば、「あなただけに特別な投資チャンスをお届けします!」なんて甘い言葉で誘われて、不動産に投資するよう説得されるケース。

喜んでお金を払ったものの、実際にはその不動産が存在しなかったり、物件の情報がでっち上げられていたりするんです。

有名な例として、積水ハウスが地面師と呼ばれる詐欺グループに55億円以上も騙し取られた事件があります。

これ、不動産の専門家ですら引っかかったんですよ!

だから、個人の投資家が一人でリスクを見抜くのは本当に難しいことなんです。

さらに最近では、2022年にお笑い芸人のTKO木下さんが不動産投資詐欺に引っかかった話がニュースになりましたよね。

彼も信頼していた相手に騙されたそうです。

不動産投資は魅力的に見える反面、リスクも大きいので、慎重に検討してくださいね。

未公開株詐欺

通常、企業が上場する際には市場で株式を販売するか、あるいは新たに株式を発行して投資家から資金を集めます。

しかし、未公開株の場合は証券取引所での売買ができないため、保有者は創業者やその親族、親しい取引先などに限られるケースがほとんどです。

そのため、未公開株は一般の市場で流通が限られ、通常の株式評価よりも高値で取引されることも珍しくありません。

(引用:M&Aキャピタルパートナーズ「プライベートエクイティ(未公開株式)とは?」)

未公開株への投資では、最終的には上場(IPO)や売却といった「イグジット」手段で利益を得て、投資家に還元する仕組みです。

未公開株詐欺は、そんな購入の機会に巡り合うことがめったにない投資機会をちらつかせ、実体のない企業やプロジェクトを持ち出し、「将来有望な企業の株を特別に購入できる」と謳って資金を騙し取る詐欺です。

近年では、プロジェクトの詳細な計画や証拠を綿密に用意し、実在の企業関係者や著名な証券会社が関わっているかのように装って投資家を信用させるケースも増えています。

以下記事でも詳しく書いているので、興味がある方は見てみてください。

【注意案件多数】投資案件に携わる法律事務員による、オススメ/オススメ出来ない投資方法まとめ

【注意案件多数】投資案件に携わる法律事務員による、オススメ/オススメ出来ない投資方法まとめ

外貨預金詐欺

外貨預金詐欺は、本当に注意が必要です。

日本円の預金よりも外貨のほうが金利が高いというのは事実ですが、そこに目を付けた詐欺師が甘い話で近づいてきます。

実際に私のところにも、そんな話が舞い込んできたことがありました。

「東南アジアの某銀行で、月利15%という高金利がつく特別な口座を開設できる」と謳う、怪しげな会社からの勧誘でした。

月利15%なんて聞くと、「すごいな…」と一瞬思ってしまうのですが、冷静に考えると常識外れですよね。

さすがに不自然すぎたので私は最初から断りましたが、その後の噂で、その会社を信じて投資した人たちが資金を引き出せなくなったという話を耳にしました。

FX詐欺

FXはよく前述のように「ハイリスク・ハイリターン」ですが、その性質上、詐欺の温床にもなりがちです。

例えば、「金融知識が高度なプロが運用すれば、月利30%も可能」と言われたら、あなたはどう思いますか?

「本当にそんなことが?」と気になってしまいますよね。

しかし、FX市場は非常に複雑で、たとえ専門家であっても安定して大きな利益を上げるのは難しい世界です。

月利30%といったような異常なリターンを謳う話は、現実離れしていると疑ったほうが賢明です。

実は私の知り合いにも、こうした話に騙された人がいました。

FXには「PAMM口座」や「MAM口座」という、特定のトレーダーと同じ取引を自動的に行う仕組みがあります。

これ自体は合法的なサービスですが、詐欺師たちはこれを悪用して「月利30%の天才トレーダーのコピートレードができる」と甘い話を持ちかけてきたんです。

知り合いはその話を信じ、お金を預けてしまいました。

さらに、身近な人を誘ってしまったこともあって、トータルで1億円ほどが消えてしまったそうです…。

本当に痛ましい話ですよね。

ポンジスキーム

ポンジスキームとは、新しい投資家から集めたお金を以前の投資家への配当に回す、いわば自転車操業のような詐欺の手法です。

最初に参加した人たちは利益を受け取れるので本物だと信じ込みますが、参加者が増えて配当を支えきれなくなると、急に崩壊してしまう仕組みです。

その結果、大多数の人が損をして終わります。

最初の参加者は利益を受け取りますが、参加者が増え、人数的なピークを迎えたあたりで配当が止まり多くの人が損失を被ります。

実は私も、事務所で相談を受けたことがあります。

それは仮想通貨を使ったもので、「日利1%」という信じられないほど高いリターンを謳っていたんです。

いや、さすがに高すぎるでしょ笑

受任した案件ではないので、詳しい内容はわかりませんが、単利だと年間で365%で、3.65倍ですが、複利だとすると約3778%で37倍になります。

普通に考えて、年利に換算すると37倍なんてことが物理的にできるわけがありません。

そんなバイバインみたいな増え方したら、世界のお金全部足しても足りなくなりますって笑

(藤子・F・不二雄「ドラえもん 17巻」)

案の定、勧誘してきた会社は長続きせず1年程度で潰れたようです。

被害者がどれくらい出たかはわかりませんが、こうしたスキームに手を出すと、高確率で損をするのは目に見えています。

投資詐欺は本当にさまざまな形でやってきます。

くれぐれも慎重に対応し、まずは「うますぎる話には裏がある」と心に刻んでおいてください。

6 資産運用の税制と優遇制度

最後に、簡単に投資における日本の税制とその優遇制度を紹介していきます。

6-1 資産運用と税金の関係

資産運用で利益が出た場合、税金がかかるのは避けられません。

ただし、売却して利益を確定しない限り、税金は発生しないという点は、多くの資産クラスで共通しています。

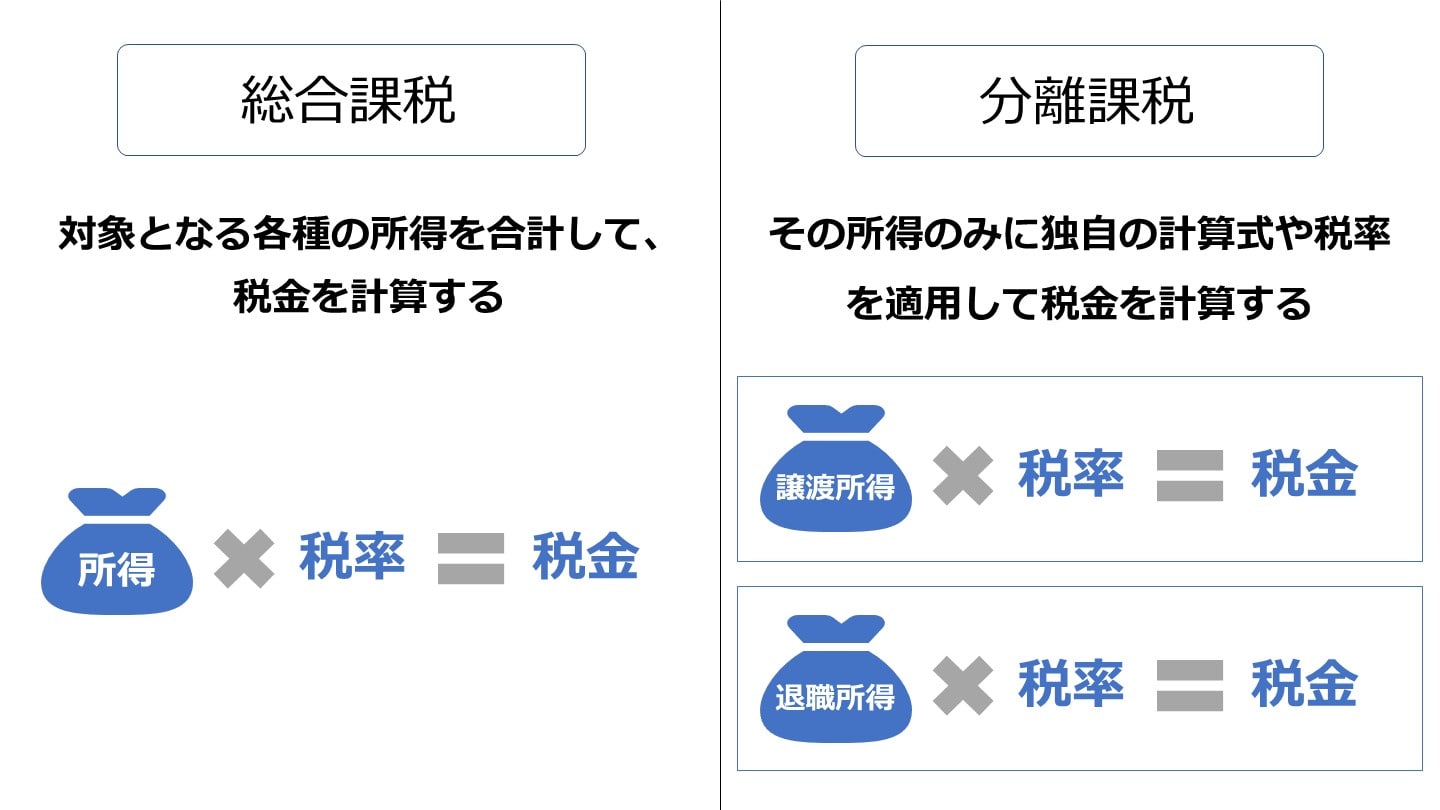

たとえば、株式や投資信託の場合、これらの利益に対して所得税と復興特別所得税を合わせた15.315%と住民税5%を加えた合計20.315%の税率が適用されます。

これは、他の所得とは切り離して税額を計算する「申告分離課税」に該当します。

(引用:株式会社M&Aサクシード「分離課税とは?税金計算や確定申告の方法【税理士がわかりやすく解説】」)

そのため、普段は確定申告とは無縁のサラリーマンであっても、申告が必要になってきます。

逆に損失が出た場合には、税金の申告義務はありません。

また、年間の利益が20万円以下であれば、原則として確定申告の必要はありません。

一方、不動産や金(ゴールド)といった他の投資商品では、不動産では保有期間によって税率が変わり、金では譲渡益に特別控除があるなど、商品ごとに異なるルールがあります。

課税ルールの詳細については、投資対象ごとに異なるため、気になる資産については事前にしっかり調べておきましょう。

税務署や税理士への相談もお勧めです。

6-2 税制優遇制度

次に、税制の優遇制度について紹介していきます。

NISA

NISAは、株式や投資信託、ETF(上場投資信託)などへの投資で得られる利益に対して、本来ならかかる20.315%の税金が非課税になる制度です。

ただし、年間360万円までのMAX投資額1800万円といった制限が設けられています。

(引用:金融庁「新しいNISA」)

NISAを活用するには、金融機関(銀行や証券会社など)でNISA口座を開設できますので、気になる方はお問合せください。

iDeCo

iDeCo(個人型確定拠出年金)は、日本の公的年金制度を補完する形で設けられた、老後の資産形成を支援する税制優遇制度です。

老後資金をコツコツ積み立てながら節税もできる、一石二鳥の制度として注目されています。

(引用:国民年金基金連合会「iDeCo(イデコ)の仕組み」)

iDeCoでは、投資信託や保険など、用意された多様な金融商品から自分に合ったものを選び、毎月一定額を積み立てます。

そして、60歳以降にこれまでの運用益を含めた資金を、年金として分割で受け取るか、一時金としてまとめて受け取るかを選べる仕組みになっています。

この制度の大きなメリットは以下の2点です。

・所得税の控除 :積立金額がそのまま所得控除の対象となり、節税効果があります。

・運用益が非課税:通常の運用益には税金がかかりますが、iDeCoでは非課税となります。

節税しながら老後資金を増やせる点は、iDeCoの最大の魅力です。

ただし、iDeCoには注意すべきポイントもあります。

一度積み立てた資金は、基本的に60歳になるまで引き出すことができません。

そのため、短期的に資金が必要になる可能性がある方には向いていません。

また、投資信託などを選んだ場合、運用次第では元本割れのリスクもあるので、商品選びには慎重さが求められますが、老後の資金計画の一環として検討する価値はあるでしょう。

7 さいごに

いかがでしたでしょうか。

ここまで、資産が1,000万円以上ある方を対象に、どのような投資戦略を取ればよいのかを解説してきました。

2024年現在の日本では、「投資をしない」という選択がむしろリスクとなりつつあります。

例えば、最近では、アメリカの主要な銀行が立て続けに破綻しています。

(引用:ウィキペディア(Wikipedia)「シリコンバレーバンク」)

シリコンバレーバンクの破綻は2008年に起きた貯蓄金融機関「ワシントン・ミューチュアル」の破綻に次ぐ、2番目の規模でした。

(引用:ウィキペディア(Wikipedia)「シグネチャーバンク」)

シグネチャーバンクはシリコンバレーバンクに次いで3番目の規模の破綻でした。

(引用:ウィキペディア(Wikipedia)「ファースト・パブリック・バンク」)

ファースト・パブリック・バンクの破綻は、シリコンバレーバンクを抜いて、また史上2番目の規模の破綻となりました。

これらの出来事は対岸の火事ではありません。

アメリカで起きたことが日本に波及するまで10年遅れると言われています。

実際に、日本の銀行も店舗数を大幅に削減したり、手数料を引き上げたりして、経営効率化を急いでいる状況です。

以下に、日本のメガバンクの店舗推移を明示します。

(引用:東洋経済ONLINE「30年で6割減、3メガは「店舗」をどう減らしたか」)

預金は「リスクがない」と思われがちですが、銀行が破綻すれば預金が引き出せなくなる可能性もあります。

このリスクに備えるための制度として、「ペイオフ」がありますが、これは1つの銀行あたり預金者1人につき最大1,000万円までしか保護されません。

これを超える預金は守られない可能性があります。

さらに、ブロックチェーン技術の進展により、これまでの中央集権型銀行システムに変化が訪れるとも言われています。

こうした変化を踏まえると、銀行に資産を預けるだけでは、今後のリスクに対応しきれない可能性があります。

これらの情報を考慮すると、資産を守り増やすために、「何もしない」という選択肢は非常にリスクが高いと感じます。

まずはリスクを抑えたインデックス投資など、始めやすいものから挑戦してみてはいかがでしょうか。

BMキャピタルについてもっと詳しく書いている記事もあるので、興味がある方は、ぜひそちらもチェックしてみてください。

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた