こんにちは、某法律事務所にて日々投資詐欺案件に携わっています、投太郎です。

今回は、「プライベートバンクってなんなの?」と質問を頂きましたので、解説していきたいと思います。

「プライベートバンク」って、名前からしてなんとなく「お金持ち専用の特別な銀行」みたいなイメージがありませんか?

でも、実際にどんなことをしているのか、普通の銀行と何が違うのかを具体的に説明できる人は意外と少ないようです。

私も投資に興味を持ち始めた頃は、プライベートバンクについてほとんど何も知らず、「なんかカッコいいけど、自分には縁がないもの」くらいに思っていました。

そこで、今回の記事では、プライベートバンクがどんな機関で、どんな資産運用を行うのか、さらにはそのメリットやデメリットについて、できるだけ噛み砕いてお話ししていきます。

この記事を読めば、プライベートバンクの仕組みや役割がスッキリわかるだけでなく、資産運用の選択肢として考えるきっかけになるはずです。

それでは、プライベートバンクの世界について、詳しく見ていきましょう。

次のセクションでは、まず「プライベートバンクとは何か?」という基本的な概要を解説します。

その後、プライベートバンクを利用することのメリットやデメリットについて触れ、さらにその歴史や発祥についてもご紹介します。

1-1 プライベートバンクとは?

プライベートバンクとは、個人資産家を主な顧客とし、資産運用や資産管理などの高度な金融サービスを提供する銀行のことです。

普通の銀行が幅広い層の顧客を対象にしているのに対し、プライベートバンクは特定の条件を満たした富裕層をターゲットに、個別にカスタマイズされたサービスを提供しているのが特徴です。

そのため、「富裕層専用の銀行」というイメージがしっくりくるかもしれません。

実は、「プライベートバンク」といっても、その定義ははっきり決まっていないんです。

どの銀行がプライベートバンクに該当するかは、その特徴から判断することが多いですね。

以下のような特徴を持つ銀行のことをプライベートバンクと呼ぶことが多いです。

①富裕層個人を主な顧客とする銀行

②専任のプライベートバンカーが対応

③卓越したおもてなしで信頼関係を構築

次は、それぞれの特徴についてもう少し掘り下げていきますね!

プライベートバンクの特徴① −富裕層個人を主な顧客とする銀行−

プライベートバンクは、富裕層をターゲットにした特別な金融サービスを提供する機関であり、世界中にその存在があります。

日本国内でも、プライベートバンク部門を持つ金融機関がいくつか存在し、その中でも代表的なのが野村證券です。

たとえば、野村證券のプライベートバンク部門では、顧客になるためには最低でも1億円以上の資産が必要とされています。

ただし、現金で1億円を預けるには、生活費や投資分も含めて、最低でも1.5億円以上の総資産が必要になるのが現実的なラインです。

現金で1億円預けるって相当ハードルが高いですよね。

少なくとも、資産が1.5億円以上ないと厳しそうです。

では、実際にどんな人たちがプライベートバンクの顧客になるのでしょうか?

野村総合研究所では、日本国内で純金融資産が1億円を超える世帯を「富裕層」と定義しています。

この層がプライベートバンクの主要な顧客に該当します。

2021年の調査データによると、以下のような分布になっています。

(引用:セゾン「富裕層・準富裕層の定義とは?特徴・年収・資産規模についても解説」)

この富裕層全体は、世帯数ベースで日本の全世帯の約2.8%を占めます。

つまり、100人中3人に満たない非常に限られた層が、プライベートバンクの主なターゲットとなっているのです。

プライベートバンクの特徴② −専任のプライベートバンカーが対応−

次に、プライベートバンクは富裕層に、いったいどのようなサービスを提供しているのか説明してきます。

プライベートバンクでは、専任のアドバイザーである プライベートバンカー が、顧客一人ひとりに対してきめ細やかなサポートを行います。

このプライベートバンカーは、いわば「お金に関するコンシェルジュ」と言える存在で、個人の資産運用の提案といったことはもちろん、ライフサポートまで幅広く対応しているようです。

詳しく見ていきます。

プライベートバンクが顧客に提供する資産運用は、多岐にわたる金融商品を活用し、顧客にとって最適な投資戦略を提案するのが特徴です。

単に資金を預けるだけでなく、顧客のライフプランや資産規模、リスク許容度に応じたオーダーメイドの提案を受けることができます。

以下がプライベートバンクの主な資産運用先です。

(プライベートバンクの資産運用先)

・株式

・保険

・債券

・投資信託

・不動産

・私募ファンド

・プライベートエクイティ(未上場株への投資)

プライベートバンクという名前から、自社で株式投資や資産運用をして利益を生み出していると思われるかもしれません。

しかし、実際にはそうではなく、顧客に投資のアドバイスを行い、最適な金融商品を提案するのが主な業務です。

プライベートバンクの役割は、「こういった商品に投資をしてみませんか?」と、秘書のように顧客に合った商品を案内することなのです。

運用は、運用会社や外部のファンドに委託されるなんて、ちょっと驚きですよね。

それなら自分でインデックス投資でいいんじゃないの?なんて思ったりします。

また、プライベートバンクでは、顧客のニーズに応じて資産運用の方法を選べるようになっていることが多いようです。

運用方法は大きく分けて以下の3つに分類され、それぞれに特徴と手数料が異なります。

| 運用方法 | 特徴 | 向いている人 | 運用手数料 |

|---|---|---|---|

| オーダーメイド型 | 専任のプライベートバンカーが顧客のニーズや目的に応じた完全オーダーメイドの投資戦略を作成。 運用の全般を任せることができるため、投資の手間がほぼありません。 | 運用をすべて任せたい人、資産運用に詳しくない人。 | 運用金額の1.0%~3.0%程度 |

| セミオーダー型 | プライベートバンカーが複数の運用プランを提案し、顧客が選択する方式。 運用の一部を顧客自身で行うため、オーダーメイド型より手数料が低めです。 | 投資にあまり詳しくないが、自分で方針をある程度選びたい人。 | 運用金額の0.5%~1.0%程度 |

| 標準型 | 顧客の資産規模や目的に関係なく、あらかじめ用意された運用プランを選択。 自動運用がメインのため、手数料は最も低いです。 | 投資の知識があり、自分で運用方針を決めたい人。 | 運用金額の0.2%~0.5%程度 |

プライベートバンクは、顧客の資産運用だけでなく、人生そのものを豊かにするための多岐にわたるライフサポートも提供しています。

これは、単にお金の管理や運用に留まらず、教育や慈善活動、生活の質(QOL)の向上を目的とした支援まで含まれます。

以下に、プライベートバンクが提供する主なライフサポートを具体的にまとめました。

| サービス | 内容 |

|---|---|

| 相続対策 | 生前贈与や暦年贈与を活用して、相続税を節税します。 また、遺言書を作成して、資産の承継を明確にするといったこともやってくれるようです。 |

| 慈善活動のサポート | 寄付先の選定や寄付金の運用のサポートはもちろん、慈善基金の設立と管理といったこともやってくれるようです。 |

| その他 | プライベートラウンジの利用、高級レストランやホテルの予約、ゴルフやテニスなどのスポーツクラブの利用、コンサートや美術展などのチケットの予約といったクレジットカードのコンシェルジュサービスのようなものも充実しています。 |

このように、プライベートバンクは、資産運用だけでなく、顧客の人生をより豊かにするための総合的なサービスを提供している機関ということです。

プライベートバンクの特徴③ −卓越したおもてなしで信頼関係を構築−

上述の通り、プライベートバンクは、限られた富裕層を顧客とするため、彼らの心を掴むために特別な接待を行っています。

例えば、野村證券のような大手金融機関では、日本国内外に高級な接待空間を設け、VIP顧客のおもてなしに尽力しています。

歴史ある京都ホテルオークラの一角には、野村證券専用のプライベートバンキングオフィスがあります。

このオフィスは、祇園祭の期間中に特に活躍する場所です。

ホテルは祭りの中心となる山鉾巡行と花傘行列が通る交差点にあり、特に「辻回し」と呼ばれる見せ場がこの場所で繰り広げられるのです。

(引用:毎日新聞「後祭クライマックス 山鉾辻回しに歓声」)

祇園祭当日には、このプライベートバンキングオフィスから、涼しい室内でシャンパンを楽しみながら、祭りの賑わいを一望できるといった具合です。

この時、野村證券の重要な顧客たちが招かれるのです。

このような特別な接待は、顧客に「ここまでしてくれる」という特別感を与え、信頼関係の構築に大きく貢献しています。

ほかにも、京都南禅寺近くの野村徳七の別邸「碧雲荘」も、国内外の特別な客をもてなすために使用されているようです。

こういったコンセプトは海外のの富裕層向けプライベートバンクでも多く見られ、例えば、シンガポールのプライベートバンクでは、F1レースの際に特等席を用意し、顧客を招待しています。

自身で資産運用ができる投資家も、こういった高品質な接待サービスを求めてプライベートバンクを利用している人もいるようですね。

1-2 プライベートバンクのメリットデメリット

前述の通り、プライベートバンクへの投資は、ほったらかしで、あなた専用のプライベートバンカーがあなたに沿った資産運用を行ってくれて、一般的には出回っていない投資商品への投資も可能です。

ただし、プライベートバンカーも人間であるため、その質にはばらつきがあり、多少ガチャ要素があることは否めません。

また、自身で優秀なヘッジファンドや適当なインデックスファンドの選択ができる人にとっては、プライベートバンクへ支払う手数料分だけ無駄になってしまうということを意味します。

プライベートバンクは、あくまでも手数料を主要な収益源としているビジネスモデルです。

そのため、顧客にとって最適な投資商品を提供するよりも、手数料が高く得られる商品を推奨する傾向があり得ます。

さらに、プライベートバンクでは扱っていない商品もありますので、投資が制限されてしまうといった一面もあります。

しかし、特定のヘッジファンドやプライベートエクイティへの投資、商業用や海外の高級物件といった特別な不動産の購入などは、プライベートバンクを通じてのみアクセス可能なものもありますので、一長一短といったところでしょうか。

以下にプライベートバンクへのメリットとデメリットをまとめておきますので、参考にしていただければ幸いです。

メリット

- 自分の人生に合った資産運用プランを作成してくれる

- 自身では投資が難しい特定のヘッジファンドやプライベートエクイティ(未上場企業)への投資が可能

- 資産の保全や相続対策などの総合的なサポートを受けられる

- プライベートラウンジや高級レストランなどの予約や特別な接待サービスを利用できる

デメリット

- 高い手数料を支払う必要がある

- プライベートバンカーにも質の差がある

- 素人では物件の価値を正確に把握することが難しい

- 商品の選択肢に制限がある

- プライベートバンク側も手数料ビジネスである

1-3 プライベートバンクの歴史

ここではプライベートバンクの発祥について、簡単に解説していきます。

プライベートバンクの起源については、15世紀のイタリア説と17世紀のスイス説の2つの見方があります。

その2つを紹介していきます。

ここでは本当に歴史に触れているだけなので、興味のない方は次の章まで読み飛ばしてちゃってください!

15世紀のイタリア説

プライベートバンクの起源の一つとされているのが、15世紀のイタリアの金融都市ヴェネツィアやジェノヴァです。

ここでは、富裕層を対象に資産管理や運用を専門とする銀行業務が発展しました。

特に有名なのが、メディチ銀行です。

この銀行は、15世紀にコジモ・デ・メディチによって設立され、ヨーロッパで最も影響力のある銀行の一つとなりました。

メディチ銀行は、フィレンツェを拠点にしながらも、ローマ、ヴェネツィア、ロンドン、アヴィニョンなどヨーロッパ中に支店を持ち、国際的な金融ネットワークを構築しました。

預金受入れ、通貨交換、信用取引などのサービスを提供し、現代の銀行業務の初期形態と見られています。

メディチ家は、貴族や教会の高位聖職者などの富裕層と深い結びつきを持ち、顧客ごとにカスタマイズされた金融サービスを提供していました。

これがプライベートバンクの始まりとされています。

その後、17世紀に入ると、ヨーロッパ各地へ広がり、スイスをはじめ、イギリスやフランス、オランダなどの金融都市で富裕層を対象とした銀行業が盛んになっていったという見方です。

17世紀のスイス説

もう一つの有力な説は、17世紀のスイスです。

当時、スイスは政治的・経済的に安定しており、戦乱の多かったヨーロッパにおいて、富裕層の資産保全先として注目を集めました。

17世紀のスイス説の代表的な例として、1692年に設立されたスイスの銀行「クレディ・スイス」が挙げられるでしょう。

(引用:日本経済新聞「クレディ・スイス、投資銀部門を縮小 富裕層向け注力」)

クレディスイスはプライベートバンクサービスの発展に貢献し、現代の資産管理および投資アドバイザリーサービスの基準を確立しました。

クレディ・スイスは、現在も世界最大のプライベートバンクの一つとして、活躍しています。

また、スイスがプライベートバンクとしての地位を確立したのは、19世紀初めにヨーロッパ諸国がスイスを永世中立国と認める条約を結んだことからです。

その発展は、顧客のニーズや地政学的な背景にも影響されています。

戦争の絶えないヨーロッパでは、「不可侵の国」であるスイスは「資産保全に最適な場所」となりました。

このため、スイスの銀行は、富裕層の間で人気を博し、プライベートバンクの中心地となりました。

19世紀に入ると、スイスを拠点とするプライベートバンキングの手法がアメリカやアジアにも広がります。

アメリカでは、1840年にニューヨークで設立された「J.P.モルガン」が、スイスの伝統を取り入れつつ、独自のサービスを展開しました。

同銀行は、より高い利益を目指した資産運用を重視し、アメリカの富裕層から支持を得ました。

(引用:VOI「JPモルガン、欧州が成功すれば英国でデジタルバンキング侵攻を行う」)

こうしてプライベートバンクは、ヨーロッパ発祥の概念を基盤にしながらも、各地域の特性に応じた進化を遂げていきます。

いずれの説においても共通しているのは、プライベートバンクが常に富裕層のニーズに応える形で進化してきたという点です。

資産の保全や運用だけでなく、相続や税務の問題まで幅広く対応し、顧客の期待に応えるサービスを提供してきたんですね。

2 プライベートバンクの選び方

この章では、実際にプライベートバンクを利用しようと考えたとき、どのような基準で選べばよいのかを解説します。

プライベートバンクによって、サービスや特徴にはさまざまな違いがあり、自分に合ったバンクを見つけることが重要です。

さらに、国内の銀行を選ぶべきか、それとも海外のバンクにするべきかについても触れていきます。

2-1 プライベートバンクを選ぶ際に気にするべき5つのポイント

プライベートバンクを選ぶときは、まず自分が求めているサービスや資産の状況を整理するところから始めるといいと思います。

そのうえで、いくつかのプライベートバンクを比較して、サービス内容や手数料、運用実績を確認してみましょう。

それから、実際にプライベートバンカーと話してみるのも大切です。

面談では、資産運用の方針や手数料についてしっかり説明を聞くだけでなく、担当者が自分と合いそうかどうかを感じ取るのもポイントです。

大事なお金を預けるので、話しやすさや信頼感はとても重要ですよね。

プライベートバンクを比較検討する際に考慮するポイントを以下の通り5つにまとめました。

①最低預入金額

②金融機関の信頼性

③手数料

④担当者との相性

⑤取扱商品・サービス

一つずつ掘り下げてみて行きましょう。

最低預入金額

プライベートバンクを利用するには、最低預入金額が設定されていることが一般的です。

この金額は金融機関によって異なりますが、一般的には1億円以上が目安とされています。

ただし、中には2億円、10億円、さらには50億円以上の資産が必要な場合もあります。

金融機関の信頼性

プライベートバンクを選ぶときは、まずその金融機関がどれだけの歴史を持ち、どんな実績を積み重ねてきたかをチェックしてみましょう。

多くのプライベートバンクでは、目標として「年利5~10%」の運用益を掲げていることがあります。

でも、実際にどれだけの運用成果が出るかは、経済の状況や市場の動き、そして採用している投資戦略によって結構変わってきます。

だからこそ、「その利回りを過去にちゃんと達成していたのか」確認するのがポイントですね。

ただ、ここで気をつけたいのは、過去の実績が未来もそのまま続くわけじゃないので、過去のデータに頼りすぎないことも大切です。

手数料

プライベートバンクを利用するときにかかる手数料には、いくつか種類があります。

具体的には「資産基準手数料」「固定報酬」「売買手数料」「成功報酬」などです。

以下でそれぞれ詳しく解説しますね。

| 名称 | 手数料 | 概要 |

|---|---|---|

| 資産基準手数料 | 預かり資産に対して1.5%前後 | 口座の残高に基づき、年間で一定の割合が手数料としてかかります。 この手数料は取引の頻度や購入した商品に関わらず一律で、預けているだけで発生します。 |

| 固定報酬 | 預かり資産金額に関係なく定額の手数料 | 毎月や毎年、一定額が課されるので計算しやすいのが特徴。 ただし、もし提供されるサービスが値段に見合わなかったり、担当者が消極的だったりすると、「割高だな」と感じるかもしれません。 |

| 売買手数料 | 金融商品の売買金額に対して0.1~1.5%前後 | 金融商品の売買ごとにかかる手数料で、取引の金額や回数に応じて変動します。 取引の回数を制限することで手数料を節約することが可能ですが、高額な商品を勧められるリスクもあります。 |

| 成功報酬 | 資産の増加額に対して15~20%前後 | プライベートバンクに預けた資産の価値が上がった場合に発生する手数料です。 この方式では担当者との利益の衝突が少ないですが、担当者が無謀な運用をするリスクや、計算が複雑になる可能性があります。 |

担当者との相性

プライベートバンクでは、長期的な関係を築くプライベートバンカーとの相性が非常に重要です。

プライベートバンカーは、顧客の状況を分析し、カスタマイズされたサポートを提供してくれるため、相性の良し悪しがサービスの質に大きく影響します。

焦らずに「この人なら安心して話せるな」って思える相手をじっくり選ぶのが、うまくいくポイントじゃないかなって感じます!

取扱商品・サービス

プライベートバンクを選ぶときは、提供されている商品やサービスが自分のニーズに合っているかどうかをチェックするのも重要です。

プライベートバンクごとに得意分野や特色が違うからです。

たとえば、そこだけで投資できる特定のヘッジファンドやプライベートエクイティがあったり、高級な海外不動産や商業物件を紹介してくれるサービスがあったりします。

これらをしっかり比較して、自分に合うところを選ぶのが成功の秘訣じゃないかなと思います。

焦らずじっくり選ぶのがポイントですね!

2-2 国内バンクと海外バンクの違い

プライベートバンクを選ぶとき、日系と外資系では特徴が結構違うんです。

それぞれ強みがあるので、自分に合ったほうを選ぶのが大事ですよね。

以下に簡単に違いをまとめておきます。

| 内容 | 日系 | 外資系 |

|---|---|---|

| サービスの範囲と種類 | 日系のプライベートバンクは、主に日本国内の市場や金融商品に強いです。 国内不動産への投資や日本株の運用など、地域密着型のサービスが特徴です。 | 外資系はグローバルな視点で、海外の株式や債券、ヘッジファンド、プライベートエクイティなど、幅広い商品を扱っています。 国際的な投資を考えているなら、外資系が頼りになりますね。 |

| アプローチと顧客対応 | 日系のバンクは、日本の文化や慣習に合わせた対応が得意で、日本人にとって相談しやすい雰囲気があります。 「おもてなし」の心がしっかりしてる感じですね。 | 一方、外資系はグローバルなアドバイスが得意。 多国籍な顧客を相手にしているので、国際的な資産分散やオフショア投資の提案が得意分野です。 |

| 担当者の質 | 日系バンクでは日本語が得意な担当者が多いので、細かい相談がスムーズにできます。 | 外資系でも、日本国内の拠点であれば日本語対応が可能なことも多いですが、英語でのやり取りが基本のケースもありますね。 |

どんな銀行や証券会社がプライベートバンクサービスを提供しているのか、主なところをざっとまとめました!

| 金融機関の属性 | 金融機関名 |

|---|---|

| メガバンク | ・三菱UFJ銀行 ・三井住友銀行 ・みずほ銀行 ・りそな銀行 |

| 信託銀行 | ・三菱UFJ信託銀行 ・三井住友信託銀行 ・SMBC信託銀行 |

| 証券会社 | ・野村證券 ・大和証券 ・みずほ証券 ・SMBC日興証券 ・三菱UFJモルガン・スタンレー証券 |

| 外資の金融機関 | ・クレディ・スイス証券(スイス) ・UBSウェルスマネジメント(スイス) ・モルガンスタンレーウェルスマネジメント(アメリカ) ・ゴールドマン・サックス(アメリカ) ・HSBC(イギリス) ・バークレイズ(イギリス) |

ほかにも地方銀行が地域に根ざしたプライベートバンクサービスを提供していることもあるので、お気に入りの銀行があれば一度問い合わせてみるのもいいかもしれませんね。

3 プライベートバンクのこれから

プライベートバンクは、デジタル技術の進化に伴って、世界中でさらに広がりを見せています。

その背景には、経済成長や所得格差の拡大によって富裕層の人口が増加している現状があります。

たとえば日本だけでも、富裕層の世帯数は着実に増えているそうです。

野村総合研究所(NRI)の調査によると、日本の富裕層は149万世帯で、純金融資産の総額は364兆円に達すると推計されています。

これを見るだけでも、プライベートバンクがターゲットにする顧客層がどれだけ拡大しているかがわかりますよね。

(引用:野村総合研究所(NRI)「野村総合研究所、日本の富裕層は149万世帯、その純金融資産総額は364兆円と推計」)

さらに、金融市場のグローバル化と情報技術の進化により、扱える投資商品がますます増えています。

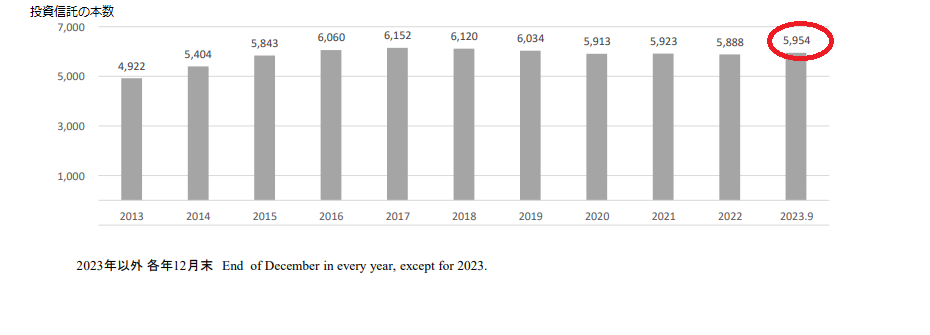

たとえば、日本の投資信託だけでも現在では約6000件もの商品が存在していて、その数は上場企業の数を上回ります。

(引用:投資信託協会「投資信託の主要統計(2023年9月)」8ページ)

選択肢が多すぎると「どれを選べばいいの?」って迷ってしまいますよね。

投資初心者はもちろん、富裕層でも専門的な知識がなければ、自分で管理するのはかなり大変です。

こうした状況の中、プライベートバンクの価値はさらに高まっていくのではないかと思います。

顧客のリスク許容度や目標に合わせたポートフォリオを提案し、市場の状況に応じて定期的に見直しを行ってくれるのがプライベートバンクの強みです。

さらに、リスク管理まで一括してサポートしてくれるので、忙しい富裕層にとってはかなり頼もしい存在と言えるかもしれません。

4 さいごに

最後までお付き合いくださりありがとうございました。

プライベートバンクへの投資に興味がある方の参考になれば幸いです。

私自身は、いろいろな手段を検討した結果、プライベートバンクへの投資は行っておらず、インデックス投資とヘッジファンドへの投資をメインとしたポートフォリオを組んでいます。

その理由は、当ブログ内でも度々紹介していますが、「敗者のゲーム」という投資哲学の名著からインスピレーションを受けています。

これは、ハーバード・ビジネス・スクールで最優秀MBAを取得し、現在イェール大学財団基金の投資委員会委員長を務めているチャールズ・エリスという方が書いた本で、世界中から支持を得ています。

以下のその一文を紹介します。

運用成績を測定している会社のデータは、運用機関の成績が期待外れであることを示している。

実績を見る限り、ほとんどの投資信託、年金や財団などの機関投資家も市場に勝てていない。

1年以上の成績を見ると、約7割の投資信託が市場平均を下回る。

10年では8割、15年では9割が市場に負けている。

(中略)

短期的にはマーケットに 「勝つ」 ことのできる投資信託はあっても、長期間にわたり市場平均以上の成績を出せる投資信託はきわめて限られている。

競争の激しい今日の市場で、市場平均を長期的に上回るマネジャーはきわめて少ない。

ほとんどは市場に負けていて、しかもその負け方は半端ではない。

将来、市場に勝てるマネジャーを見つけるのも、至難の業だ。

(引用:チャールズ・エリス「敗者のゲーム」)

ですので、私はインデックス投資をしています。

そして、将来的に市場に勝てると信頼できる優秀なヘッジファンを見つけ出すことが出来たので、ヘッジファンドへの投資もしています。

もし、ヘッジファンド事情に興味があるという方は、以下記事も参考にしてみてください。

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた