こんにちは、某法律事務所にて日々投資詐欺案件に携わっています、投太郎です。

突然ですが、医師として働くあなた。

資産運用に興味はあるものの、「どこから手をつければいいのか分からないし、そもそも時間がない!」と感じたことはありませんか?

専門職の方って本当に忙しいので、投資や資産運用のことをじっくり考える余裕がないという話、よく聞きます。

私自身は医師ではありませんが、高校時代からの友人に医師が多いので、彼らから資産運用についての相談を受けることがよくあります。

そういった話を聞く中で、「医師の資産運用には何がベストなのか?」と考える機会も多いんです。

よく「インデックスファンドをコツコツ積み立てるのが王道だよ」とアドバイスされることがあると思いますが、それは本当にその通りで、シンプルで効率的な方法として優れていると思います。

ただ、注意点もあります。

たとえば、インデックス投資は短期的に価格が下がるリスクがあります。

そのため、ちょうど資金が必要なタイミングで元本割れしている可能性もゼロではないんです。

このリスクをしっかり理解して許容できるなら、「世界インデックス一本で運用する」という選択肢は非常に価値があります。

でも、もしそのリスクを抑えつつ資産を増やしたいと考えるなら、ヘッジファンドが有力な選択肢になると個人的には思っています。

ヘッジファンドの特徴は、相場が下がる局面でも収益を狙える点にあります。

簡単に言うと、インデックス投資で価格が下がるときも、そのマイナスをカバーできる可能性があるということですね。

医師のような高収入の方なら、そもそもヘッジファンドへの投資を検討する条件をクリアしていることが多いんです。

これって一般的な人にはなかなかできない選択肢ですよね。

なので、「せっかくなら自分にしかできない投資を試してみたい!」という方には、ヘッジファンドも一度検討してみる価値があると思います。

この記事では、その理由についてもう少し詳しく解説していきますので、ぜひ最後まで読んでみてください。

そもそもヘッジファンドとは何かを最初にざっくり説明していきます。

ヘッジファンドとは、あなたのお金をファンドマネージャーと呼ばれる資産運用の専門家に運用してもらうことができるものです。

主な目的は、市場の上下に関わらず収益を上げることです。

これを達成するために、ヘッジファンドは株式、債券、商品、外国為替市場、デリバティブ(金融派生商品)など、幅広い資産に投資をしています。

要するに、あなたのお金を一番効率のいい投資方法で増やしますよってことですね!

以下に簡単な概念図を示します。

(引用:Media Argo「ヘッジファンドとは?魅力と注意点を専門家が簡単にわかりやすく解説」)

ヘッジファンドについてさらに詳しく知りたい方はたい方は、以下の記事をご覧ください。

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

2 医師がヘッジファンド投資に向いている3つの理由

ここでは、なぜ医師がヘッジファンド投資に向いているのか、その理由を以下3つの観点から説明していきます。

①働いた方が効率が良いから

② まとまった投資資金を最大限に活用できるから

③専門家の知識を活用できる

一つずつ詳しく見ていきましょう!

理由①働いた方が効率が良いから

医師という職業は、その専門性と社会的な需要の高さから、平均して高い報酬を得ることが一般的です。

実際、医師の平均年収を見てみると、令和3年度のデータでは 1,378.3万円 に達しています。

(引用:民間医局「医師の平均年収ランキング【年代・診療科・地域・経営母体別】」)

一方、世間のサラリーマンの2022年9月~2023年8月で計測された平均年収は以下の通りです。

(引用:doda「20歳~65歳の平均年収は?平均年収ランキング(年齢・年代別の年収情報)【最新版】」)

医師の収入は、一般的なサラリーマンの2倍以上に相当することが多く、この高収入こそが医師にとって大きな経済的余裕をもたらしています。

このため、医師の方々は投資活動にも積極的に挑戦しやすい環境にあると考えられます。

しかし、医師の仕事は高収入である一方で、その忙しさも特筆すべき点です。

診療や手術、学会や研究、さらには継続的な学習など、やらなければならないことが山積みですよね。

その結果、長時間勤務が当たり前となり、日々の生活の中で投資の勉強や市場調査に充てる時間を確保するのは非常に難しいのが現実です。

ここで注目してほしいのが ヘッジファンド なんです!

ヘッジファンドは、プロのファンドマネージャーが投資戦略の立案から運用までを一括して行います。

これにより、医師は自分の専門分野に集中しつつ、資産運用に関しても効果的な成果を期待できるというメリットがあります。

要するに、「自分で投資の勉強に時間をかけるより、その時間を仕事に充てて収入を増やし、運用は専門家に任せる」という選択肢が、医師にとって最も効率の良い資産運用法だと言えるのです。

例えば、忙しい医師が自分で投資戦略を練るとなると、毎日の市場動向を追ったりリスク管理をしたりする必要がありますが、それらをすべて専門家に任せられるとなれば、心にも時間にも余裕ができますよね。

この「任せる」というシンプルな方法が、医師という職業にピッタリだと思います。

結局のところ、効率よくお金を増やすには、自分が得意なこと(つまり医師の仕事)に集中して稼ぎ、運用は金融のプロに任せるのが最も合理的な選択肢ではないでしょうか?

理由② まとまった投資資金を最大限に活用できるから

資産運用の話をネットで調べると、「インデックスファンド」についての情報が目立ちますよね。

手数料が安く、初心者にも始めやすい投資先として注目されています。

特に市場全体に幅広く分散投資できるうえ、コストが抑えられるので、少額から始めたい人や投資の経験が浅い人にはぴったりな選択肢です。

でも、医師のように高収入の人たちの場合、状況は少し違うかもしれません。

例えば、数千万円単位のまとまった資金を投資に回せる方もいるでしょう。

そういった資金力があるなら、インデックスファンドだけに頼るのではなく、もっと高度で多様な投資戦略を取り入れる価値があると感じます。

ここでおすすめしたいのが「ヘッジファンド」です。

ヘッジファンドは、インデックスファンドのように誰でも手軽に購入できる商品ではありません。

むしろ高資産層を対象にした特別なファンドで、非公開のものがほとんどです。

そのため、参加には最低投資額が数千万円やそれ以上になることも多く、資産力のある人だけがアクセスできるケースが一般的です。

こうしたまとまった資金を活用する上で、ヘッジファンドはとても効果的です。

なぜなら、プロのファンドマネージャーが市場の状況に応じて柔軟に運用を行い、高度なリスク管理を行うからです。

その結果、インデックスファンドよりも安定した成果を目指せる可能性があります。

この特性は、高収入の医師のような方だからこそ享受できるメリットと言えますよね。

なお、ヘッジファンドとインデックス投資は対立する投資手法ではありません。

むしろ、上手く組み合わせることで互いの弱点を補える関係です。

インデックス投資は低コストで長期的な資産形成に向いていますが、市場全体が下落する場面ではどうしても影響を受けます。

例えば、リーマンショックやコロナショックのような金融危機では、市場全体が30~50%下落することもありました。

このタイミングで資産を取り崩さざるを得なくなると、大きな損失につながりますよね。

一方、ヘッジファンドには市場が下落している局面でも利益を狙える戦略があります。

もちろん、すべてのヘッジファンドが必ず成功するわけではありませんが、優れたファンドでは金融危機時にも一定の成果を上げる可能性があります。

これが、ポートフォリオ全体の安定性を高めるうえで役立つポイントです。

つまり、「インデックス投資で長期的な資産形成を進めつつ、ヘッジファンドを取り入れてリスクを抑え、安定性を高める」という運用方法が、医師のように多忙でまとまった資金を持つ人には理想的なのではないでしょうか。

こうした投資手法を取り入れれば、資産運用を効率的かつ安定的に行うことができそうですよね。

理由③専門家の知識を活用できる

医師は医療分野では非常に専門性の高い知識を持っていますが、金融市場に関しては詳しくないという方も多いのではないでしょうか。

これは当然のことで、日々忙しい医療の現場で働いていると、金融の勉強に時間を割く余裕があまりないからですよね。

そんな医師にとって、ヘッジファンドを利用することは、金融分野のエキスパートの知識や経験を最大限に活用できる貴重な機会になるのではないでしょうか。

医師の社交圏は、多くの場合、同じ医療界に属する同僚や大学時代の友人たちで構成されていることが多いと聞きます。

結果として金融業界の専門家とのつながりを持つ機会は限られてしまいがちです。

一方で、ヘッジファンドはプロフェッショナルの集まりです。

運用を担当するのは、経験豊富なファンドマネージャーや金融アナリストたちであり、投資家はこうしたプロと直接コミュニケーションを取ることが可能です。

これは、単に運用を任せるだけでなく、金融について学ぶ絶好のチャンスでもあります。

ヘッジファンドに関わることで、次のような実践的な知識を得られる可能性があります。

市場分析の方法 :どのように世界の経済状況や市場動向を読み解くのか。

銘柄評価の考え方 :何を基準に有望な投資先を選ぶのか。

ポートフォリオ構築のノウハウ:リスクとリターンのバランスをどう取るのか。

こうした内容は、単なる理論だけでは得られない、実際の運用を通じた生きた知識です。

医療分野でのスキルに加え、こうした金融の視点を取り入れることで、より効率的で安定した資産運用が可能になるのではないでしょうか。

金融分野の専門知識を持つ人とつながることで、自分の投資スキルを上げながら、資産運用を任せる安心感も得られる。これが、ヘッジファンドを活用する最大の魅力の一つだと思います。

3 おすすめヘッジファンドと注意点

ここまでヘッジファンドのメリットについてかなり語ってきましたが、正直に言うと、すべてのヘッジファンドが素晴らしいというわけではありません。

むしろ、大多数のヘッジファンドは市場(インデックスファンド)に勝てていないのが現実です。

たとえば、著名な投資書籍「敗者のゲーム」(チャールズ・エリス著)でも次のように指摘されています。

もちろん、中にはコストや課税を差し引いた後でもインデックス投資に勝てるアクテイプ運用機関も存在する。

しかし、それだけ優秀な運用機関があったなら、それはあっという間に噂になっているはずだ。

だとすれば、やはりインデックス・ファンドに投資するほうが賢明である。

(引用:チャールズ・エリス「敗者のゲーム」)

つまり、そんなすげーヘッジファンドはまず発見できないし、できたとしても投資のハードルが高すぎて、我々一般人にはどうにもできないから、おとなしくインデックス投資するのがいいよということです。

実際に、ほとんどのアクティブファンドがインデックス投資に負けているというデータがあります。

以下データはS&P 500を下回ったアクティブファンドのパーセンテージを示したもので、最新の2023年度も60%のアクティブファンドが下回っています。

10年では8割、 年では9割が市場に負けているのです。

(引用:TMO「Active Management Vs. Index-Based Investing: An Update on Performance」)

これを見ると、やはり多くのファンドが市場を超えられないという現実が浮き彫りになりますよね。

ただし、その中でも、金融危機(リーマンショックやコロナショック)の際に利益を出した優秀なヘッジファンドが存在することも事実です。

では、そういった優秀なヘッジファンドをどう見つけるかという話になりますが、これが簡単ではありません。

投資の知識が豊富で情報収集に時間を割ける人なら挑戦する価値はありますが、忙しい医師のような方にはハードルが高いのも事実です。

そこで、以下に私が選んだおすすめヘッジファンドをランキング形式でご紹介します。

私自身が投資しているファンドも含まれているので、参考にしてくださいね。

ただし、最終的な投資判断は自己責任でお願いします。

| 1位 : BMキャピタル | 2位 : タワー投資 | 3位 : みさき投資 | |

|---|---|---|---|

|  |  | |

| おすすめ度 | |||

| 代表者名 | 森山武利 | 藤原伸哉 | 中神康議 |

| 運用開始 | 2013年 | 1990年 | 2013年 |

| 投資対象 | 日本上場株式 | 日本上場株式 | 日本上場株式 |

| 投資戦略 | ・日本株ロングショート ・割安中小株式 ・アクティビスト | ・日本株ロングショート ・割安中小株式 | ・アクティビスト ・エンゲージメント投資 |

| 年間平均利回り | 手数料控除後10%前後 | 非開示 | 非開示 |

| 最低購入金額 | 1,000万円 | 不明 ※ おそらく法人や超富裕層のみが数億円単位で購入可能 | 不明 ※ おそらく法人や超富裕層のみが数億円単位で購入可能 |

| 紹介者 | |||

| メリット | ✅外銀出身の一流ファンドマネージャーが運用 ✅紹介者無しで1,000万円から購入可能 ✅底堅い運用を行っている | ✅年収100億円のサラリーマン、清原達郎氏が資産運用を行う | ✅「エンゲージメント投資」という考え方がファンド内にしっかり根付いており、それに沿った運用が可能 |

| デメリット | 安定運用を重視しているため、年間利回り10%前後とヘッジファンドにしてはリターンが控えめ | HPを閉鎖しているため紹介者経由でしか問い合わせ不可 | HPはあるが、おそらく法人や超富裕層向けの資産運用しか行っていない |

| 詳細記事 | 詳細記事 | 詳細記事 | 詳細記事 |

| 公式リンク | bmcapital.jp | なし | misaki-capital.com |

以上のランキングは、私自身が調べた中で魅力を感じたファンドを基に作成しました。

特に1位のBMキャピタルは、紹介者不要でアクセスしやすく、安定的な運用をしている点でおすすめです。

BMキャピタルについてもっと詳しく知りたい方は以下記事をご覧ください。

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

ただし、繰り返しになりますが、どのヘッジファンドもリスクはゼロではありません。

最終的にはご自身でしっかり調べて、納得のいく選択をしてくださいね。

4 さいごに

医療の世界で活躍されている医師の皆さん、その日々の努力には本当に頭が下がります。

長い学びの期間、厳しい研修、そして重い責任を背負いながら社会に貢献されていることには心から敬意を表します。

ただ、その忙しい毎日の中で、自分自身の経済的な未来をどう築くかについては、どうしても後回しになってしまうことが多いのではないでしょうか?

患者さんの命を預かる仕事をしながら、財務計画や資産管理にまで手を伸ばすのは簡単ではありませんよね。

でも、少し立ち止まって考えてみてください。

現代の経済環境は非常に変動が激しく、インフレも税金もどんどん私たちの資産を目減りさせていきます。

特に高収入を得ている医師の皆さんは、税金の負担がかなり重く、工夫しないと稼いだお金の大部分が持っていかれてしまう現実があります。

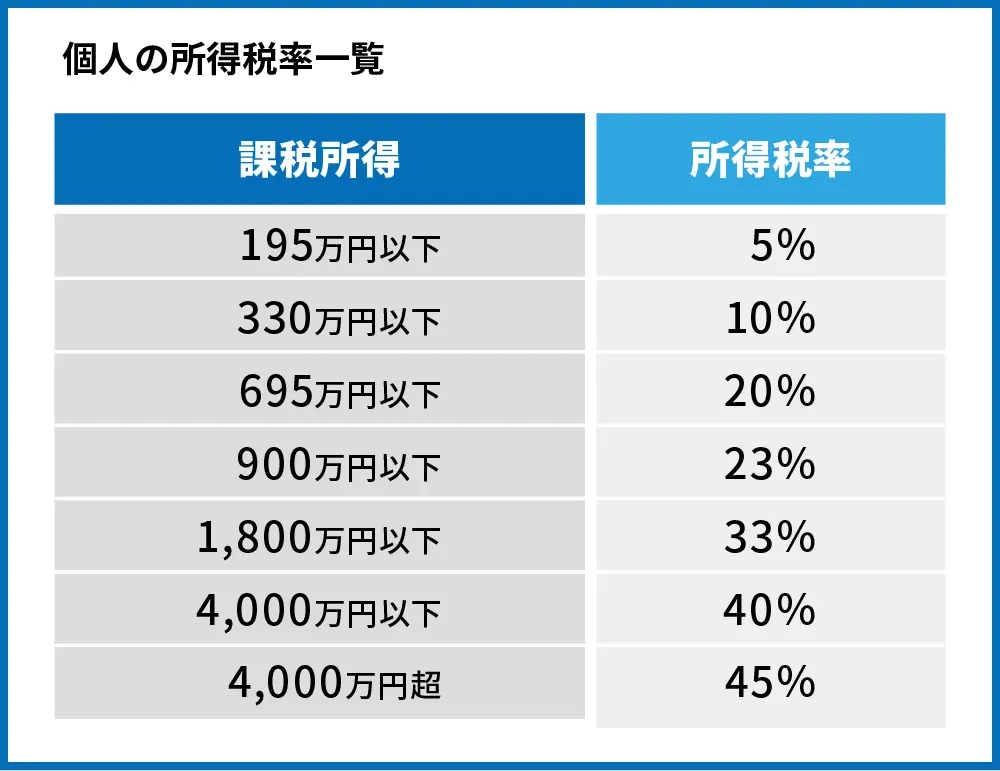

以下は所得税の税率表を使って、例を見てみましょう。

(引用:武蔵コーポレーション株式会社ウェルスハック「年収別の所得税率表|税金を抑える3つの方法を紹介」)

たとえば、年収1200万円の医師の場合、所得税で33%、住民税で10%が課税され、実際の手取り額は約684万円になります。

これって、かなり驚きませんか?働いて得た収入の約半分が税金として消えてしまうわけです。

しかも、この状況で「インフレが進行」なんて話が出てくると、現金や普通の預金では資産価値を維持することすら難しいのが現実です。

このままでは、せっかくの高収入も十分に活かしきれないということになりかねません。

だからこそ、こうした状況を乗り越えるために、投資自体はしたほうがいいと思います。

日々投資詐欺に関わっている人間としてつくづく思うのですが、私も含めて、投資に関して自分自身がプロフェッショナルではないなら、低リスクな投資に絞り、5-10%程度の利回りを確実に得ていく姿勢が最も理に叶っていると考えています。

10%という利回りはパッと見大したことのない数字に見えますが、年利10%で運用した場合、20年後には元本が6.7倍になります。

以下は、年利10%で1000万円を運用した時の資産運用シミュレーションです。

| 経過年数 | 金額 |

|---|---|

| 現在 | 10,000,000 |

| 1年後 | 11,000,000 |

| 2年後 | 12,100,000 |

| 3年後 | 13,310,000 |

| 4年後 | 14,641,000 |

| 5年後 | 16,105,100 |

| 6年後 | 17,715,610 |

| 7年後 | 19,487,171 |

| 8年後 | 21,435,888 |

| 9年後 | 23,579,477 |

| 10年後 | 25,937,425 |

| 20年後 | 6,727,499.95 |

銀行に寝かせているだけでは得られない、この最低限の「複利効果」を得ることは、将来的な資産形成を考える上では本当に大切です。

『敗者のゲーム』の著者であるチャールズ・エリスも複利の効果の絶大さを言及しています。

以下エリス氏の言葉を引用します。

複利の効果は驚くほど強力だ。

それを物語る中東のおとぎ話がある。

一人の王様が自分の帝国の危機を救った将軍に感謝して、 「何でも望みどおりの褒美をとらせよう」 と言った。

将軍は遠慮深く、チェッカー盤(縦横8マス)の1マスに小麦1粒、次のマスに2粒、第三のマスに4粒、次は8粒と順番にマスを埋めてください、とだけお願いした。

王様は莫大な褒賞を与えずにすみそうだと思い、喜んでこの願いを受け入れた。

残念なことに、王様は複利効果の恐るべき力を知らなかった。

どんなものでも 回倍増させれば、際限なく膨れ上がる。

この話では、—粒から始めて2倍、4倍とチェッカー盤を埋めていった小麦の総量は、帝国全体の富をはるかに超えるものだった。

アラーの前での名誉を守るため、王様は彼の帝国すべてを将軍に差し出さねばならなかった。

(引用:チャールズ・エリス「敗者のゲーム」)

投資は早いタイミングで投資をした方が複利効果を得られるので、早く始めるに越したことはありません。

まずはインデックス投資からでも初めて見ることをお勧めします。

もしヘッジファンドに興味が出た場合には、以下記事も読んでみてくださいね。

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた