もしかすると、あなたは今、知らず知らずのうちに危険な投資に手を染めているかもしれません。

ニュースで報道される詐欺や失敗例は他人事ではなく、意外と身近なところに潜んでいます。

ワンルームマンション投資のように、一見合法に見える投資案件でも、注意が必要です。

私は法律事務所での経験から、多くの投資にまつわる失敗や詐欺を見てきました。

多くの方が、投資によって大切な資産を失っている現状に、少しでも警鐘を鳴らすことが出来ればと思い、このブログを書き始めました。

そこでこの記事では、私が現場で実際に見てきた投資の注意点や、詐欺案件を含むリスクの高い投資手法を取り上げると同時に、信頼できる投資についてもご紹介します。

※ただし相当長いので閲覧注意!

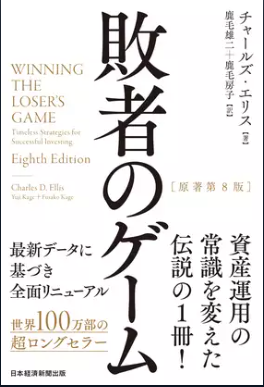

なお、おすすめできる投資については、「敗者のゲーム」という本で結論づけられている内容が一番良いと、現段階で私は結論付けています。

この本は、ハーバード・ビジネス・スクールで最優秀MBAを取得し、現在イェール大学財団基金の投資委員会委員長を務めているチャールズ・エリスが書いた本であり、冒頭からインデックス投資の重要性を説明しているので、それを以下に引用します。

エリスは、テニスの試合を例に取り、 アマチュアは相手に負けるのではなく、自分のミスで自滅することが多い、と述べる。

アマチュア同士で試合をすると、プロのようにドロップショットやカ強いサープで点を取って勝つのではなく、ミスが少ないほうが勝つ。

淡々とポールを返し、相手のミスを待つのが最良の戦略だ。

投資も同じであり、市場に勝とうとしないことが一番よい方法だ。

すべての株式に投資するインデックス・ファンド(投資成果が特定の市場平均指数に連動するように連用されているファンド)を買って所有し続け、経済成長を待っことが、投資の成功法だ。

個々の株を売買すると余計な経費や高い税金がかかり、テニスで言うアンフォーストエラー(単純ミス) につながる。

(引用:チャールズ・エリス「敗者のゲーム」)

世界一の投資家と言われたあのウォーレンバフェットも、誰もがインデックス投資をすべきだと主張しています。

どうやら世界的に超優秀と言われる投資家たちの間では、投資についてはこれ以上議論の余地はなく、「インデックスファンドを購入して放置する」でもう終わりと結論づけられていると言っても過言ではないようです。

投資の世界は思ったよりもシンプルなもののようです。

なお、すべてではないですが、本ブログの記事の一部は、私がお世話になった弁護士先生に監修していただいています。

まず最初に、投太郎が採用している投資手法を共有させてくださいします。

手数料がかからないインデックスファンドをNISA枠を活用しながら投資し、余裕資金が1,000万円を超える場合にはヘッジファンドへ投資する!

これが私が採用している投資手法です!

「インデックスファンド一本じゃなかったのかよ?!」と思うかもしれませんが、もちろん、基本的にインデックスファンドで良いというスタンスは変わりません。

ただし、一部のアクティブファンドが市場を超えるパフォーマンスを出してるのは事実であり、色々と調べた結果、個人的にその”一部のファンド“ だと思っているヘッジファンドに、現在預けているという状態です。

それなら、そういうアクティブファンドを選べばいいだけの話ですが、そう簡単にはいきません。

そのような市場平均を上回る結果を出せる優秀なアクティブファンドを見つけ出すことはめちゃくちゃ難しいうえに、預け入れ額や、そもそもの入会審査のようなもので足切りされてしまうことが多いのです。

しかし、私はたまたまその辺りも上手くいったので、運用をお任せしているという状況です。

「敗者のゲーム」でも、その難しさを主張しているパートがあるので紹介します。

運用成績を測定している会社のデータは、運用機関の成績が期待外れであることを示している。

実績を見る限り、ほとんどの投資信託、年金や財団などの機関投資家も市場に勝てていない。

市場平均を上回るような成績が時折見られることもあるが、長くは続かない。

「市場平均を上回る」 という目標に反して、アメリカのプロの運用機関は、全体的に見ると市場に負けている。

(中略)

短期的にはマーケットに 「勝つ」 ことのできる投資信託はあっても、長期間にわたり市場平均以上の成績を出せる投資信託はきわめて限られている。

競争の激しい今日の市場で、市場平均を長期的に上回るマネジャーはきわめて少ない。

ほとんどは市場に負けていて、しかもその負け方は半端ではない。

将来、市場に勝てるマネジャーを見つけるのも、至難の業だ。

(引用:チャールズ・エリス「敗者のゲーム」)

ここでいう市場に勝てるマネージャーというのは、例えば、投資の神様と呼ばれた男であるウォーレン・バフェットや、ウォール街の異端児と呼ばれたレイダリオなどがこれに該当します。

しかし、彼らに投資をお願いするには、やはりある基準を満たした投資家である必要があり、最低投資額は数千万ドルからといったハードルがあり、一般の日本人が投資するにはあまりに困難なのです。

そのため、基本的にはインデックス投資で良いと私も考えています。

そんな私が、なぜヘッジファンドに運用をお願いしているのか、その理由については様々な面から解説したものを記事にしていますので、興味がある方は、ぜひ参考にしていただければ幸いです。

当ブログを効果的に利用し、有益な情報を見つけていただけるようにコンテンツを以下に整理しておきましたので、参考になれば幸いです。

| カテゴリー | 概要 |

|---|---|

| 1000万円以上の資産運用の考え方 | 1000万円以上の資産を持っている場合、投資についてどのように考えるべきなのか、いろんな投資商品や投資手法を比較検討し、私なりの結論を語っていきます。 |

| ヘッジファンドの基礎知識 | 古今東西ヘッジファンドに関連する情報を分かりやすくまとめています。 |

| 国内ヘッジファンドランキング | 他の投資商品や投資手法、また私の自己紹介などです。 ヘッジファンドやBMキャピタル以外の金融情報も掲載しております。 |

| BMキャピタルについて | 私が実際に購入しているヘッジファンド BMキャピタルの情報について詳しくまとめています。 |

| 国内ヘッジファンド一覧 | 国内ヘッジファンドを紹介しています。 |

| 注意喚起シリーズ | 私が日々関わっている投資詐欺の実例などを紹介しています。 |

2 投太郎の歴史

次に私のプロフィールと上記の投資手法に至った経緯について説明していきたいと思います。

以下に投太郎ののプロフィールをまとめました。

| 名前 | 投資 太郎(投太郎) |

| 年齢(2024年時点) | 44歳 ※2024年現在 |

| 家族構成 | 妻(38歳)、子供2人(長男8歳、長女6歳) |

| 経歴 | 2002年 大学卒業後、新卒として、大手金融会社に入社。 2012年 ひょんなことから友人と弁護士事務所の立ち上げ。 2014年 インデックスファンドへの投資を始める 2015年 ヘッジファンドへの投資を始める 2024年 弁護士事務所の経営に携わりながら、インデックス投資とヘッジファンドへの投資で生計を立てる。 |

| 投資哲学 | 安全かつ効率的な資産運用。 リスクを最小限に抑えつつ、効果的に資産を増やす。 |

| 成果(2024年時点) | 過去8年に渡り、平均利回り10%オーバーを実現 |

| ブログの目的 | 投太郎の備忘録。仕事が忙しい人でも簡単に理解できる投資情報を提供。 |

| 趣味・興味 | ゴルフ、麻雀、投資及び投資情報の発信 |

次に投太郎の経歴をつづっていきます。

興味の無い方は読み飛ばしていただければ幸いです。

2-1 平凡なサラリーマン時代

私は、当時は特に何も考えず、周りがそうしているからという理由で、普通に大学に入り、普通に大手の金融会社に就職をしました。

会社では、特に頑張ったからと言って年収が上がったり出世が約束されるわけでもない、完全な年功序列でした。

しかも仕事が早く終われば、その分残業しなくて済むため、残業代が出ない、つまり仕事が遅い奴の方が給料が多くもらえるという謎のシステムでした。

頑張れば頑張るだけ不利になる、そんな仕組みに嫌気がさしていましたが、だからと言って給料もいいし、他の仕事を探す気にもならず、エクセルを開いては閉じるだけの仕事を繰り返し無駄に残業をして毎日過ごしていました。

エクセルを開いては閉じる仕事って本当につらいですよね笑

別に頑張らなくても資産は増えていきました。

「このお金をもっと有効に使えないものか」という思いはありましたが、投資の知識も経験もなく、どう手をつけていいかわからない状態でした。

仕事で得た収入は銀行に預けることがほとんど。

その後、特に投資をするでもなく、年功序列のまま役職もついていき、給料も上がり、資産もそれなりに増えていきました。

ただ、やはり人生にハリが無かった。

当たり前ですよね、仕事が最高につまらないのですから。

2-2 変革の決意

そんな折、大学時代の同窓会で、弁護士をやっていた友人が独立をするという話を聞き、すごいなーと感心していたら、なぜか、一緒にやらないかと誘われました。

晴天の霹靂です。

私は、大学時代は理系でしたし、法律の勉強すらしたことはありませんでしたが、か誘ってくれたことがうれしかったし、何より、いまの人生よりは挑戦的で楽しくなる未来が見えました。

私は10年勤めた会社を辞め、弁護士事務所をともに大きくしていく道を選びました。

弁護士法人という特性上、弁護士以外は役員的な立ち位置になれないので、私の立場としてはただの従業員ですが、ゼロから始めて、これから大きくしていくということにワクワクしていました。

弁護士2人と経理、広報、社内システムの構築、人事・人材、店舗開発やその他弁護士業務の雑務といったバックオフィスを担当する私の3人で始めた弁護士事務所は、いろんなことが新鮮で迷うことばかりでしたが、次第に勢力を増し、弁護士10人、事務員10人の規模にまで発展させることが出来ました。

その過程で、いろんな案件に触れ、法律の知識がついていくとともに、合法的な投資でどういうトラブルがあるのか、刑事事件になるような投資詐欺はどのようにして発生するのかといった現実も目の当たりにしてきました。

そこで、自分の資産について真剣に考え直し、銀行に預けていただけの資金をどのように運用していくべきなのかも学ぶ機会となっていったのです。

2-3 投資の経験

法律の世界へ足を踏み入れた私は、様々な消費者問題や詐欺事件に触れることになりました。

投資にのめり込んでいくきっかけは、ワンルームマンションに関わる消費者問題を取り扱った時でした。

ワンルームマンション投資は、自身にまとまった資産がなくても、銀行から借り入れることができるため、安定した収入があれば始められるものです。

お金がなくても投資ができるなら、お金を銀行に寝かせているだけの私は、ほかにも様々な選択肢があるのではないかと考えさせられました。

後述しますが、ワンルームマンション投資は、絶対に手を出してはいけない投資の一つです。

投資詐欺に至ってはもうキリがありませんでした。

世の中にまともな投資なんてなくて、投資で稼いだっていう話は宝くじが当たるのと同じで、半分都市伝説なんじゃないかとさえ思っていました笑

そこでようやくたどり着いたのが、冒頭でも紹介したインデックス投資でした。

インデックス投資は、あのウォーレンバフェットでさえも、自分が死んだら、妻にはインデックス投資させるとまで言わせしめた投資方法です。

まあそれは、市場に勝てるファンドマネージャーを探すのが非常に難しいから、それをして失敗するくらいなインデックス投資しておけばいいでしょっていうスタンスからくる発言だそうですが。

私はそこからインデックス投資をはじめ着実に成果を出していきましたが、同時に市場よりも成果を上げるアクティブファンドに興味があったため、ファンドの調査はずっと続けていました。

そこでとうとう見つけたのが、BMキャピタルというヘッジファンドです。

これらについては、他の記事でも詳しく紹介していますので、ここでは私の人生を振り返るだけにしておきます。

そのほかにも、ギャンブルだと割り切って、仮想通貨やゴールドのレバレッジ投資などにも少し手を出したことがありますので、そのあたりも簡単に後述しまね。

2-4 投資の備忘録としてのブログ

私がこのブログを始めたきっかけは、単純に今まで私が触れてきた数々の投資詐欺案件や自分が調べてきた結果を自分自身のための備忘録として記録を残していこうと思ったからです。

せっかくここまで調べたのに、風化させてしまうのはなんかもったいないっていう貧乏根性です笑

そして、記事を書いているうちに予想外に多くの方々に読まれるようになり、ブログのページビュー数が増えることにも小さな喜びを感じるようになりました。

資産運用の相談を受けることが増え、その成功を見ることも少なからず私にとってプラスの影響を与えるようになっています。

この意外な反響が、私にとって新たな趣味の一つとなり、書くこと自体にも楽しみを見出すようになりました。

そんなわけで、これまでの投資活動を振り返り、それを体系的にまとめてみることにしました。

このブログは、私自身の投資の記録であることが大前提ではあるのですが、同時にあなたにとって有益な情報源となることも目指しています。

3 投太郎が見た投資詐欺や成功した投資について

ここでは、これまで私が触れてきた代表的な投資詐欺や失敗、そして投太郎が成功した投資の話を書き連ねておきます。

3-1 投太郎が見た投資詐欺

まずは投資の危ない面を紹介していきたいと思います。

実際に弁護士事務所で私が遭遇した案件を紹介していきます。

ここでは、今後特筆すべき投資詐欺に遭遇した場合には、追加していく予定です。

投太郎が見た詐欺投資①ワンルームマンション投資

これは詐欺とまでは言えないかもしれませんが、中には詐欺まがいの案件もたくさんあったので、紹介させていただきます。

ワンルームマンション投資の概要を簡単に説明すると、マンションの1室を購入し、第三者に貸して、毎月の家賃収入を得るといった投資方法になります。

以下にわかりやすい画像があったので引用します。

(引用:syoujou.jp「ワンルームマンション投資の基本」)

これがどういう投資なのかという点ですが、まずは不動産会社から一般的に説明されるであろう説明をざっくりしてみます。

ワンルームマンション投資は銀行からお金を借りて購入する場合が多いです。

そのため、入居者から得た家賃収入から月々の銀行への返済額を差し引いた額が利益ということになります。

もしトントンくらいで持つことが出来れば、実質無料で購入することができて、ローンを払い終わったときには自分のものになります。

家賃収入の他にも、物件を売却する際に物件購入時よりも高値で売ることができれば、その差分利益を得ることができます。

さらに、給与取得のため、経費計上をすることが一般的でないサラリーマンも、不動産投資でかかった費用を事業として経費計上できるため、節税になり、年末調整で税金が戻ってくるといいことづくめ。

これだけみると投資をしない理由がなさそうです。

では、次に現実を見てみましょう。

銀行から借りるローンですが、まず、金利が1%を切るような通常の住宅ローンではなく、2%前後の投資用ローンで組むことになります。

例えば3000万円の物件を投資用ローンで組む場合、2%の金利だと、合計で約4200万円を支払うことになります。

それでも、トントンならいいじゃないかと思うかもしれませんが、老朽化に伴い、家賃は減少します。

また、マンション全体の老朽化にも備えないといけないため、修繕積立金という、「オーナーみんなで出し合って、建物になんかあったらそこから払って直そうね!」といった意味合いの毎月支払う保険金みたいな制度があるのですが、これも老朽化するにつれて上がっていきます。

最初はよくても10年後どうなるかわからないということです。

これはあくまで、外壁やエレベーターや階段、廊下などと言った共有部のための積み立てであり、自分が所有している部屋で起こる老朽化対策は別途自腹でしないといけません。

給湯器やエアコンも、古くなればオーナーが買い換えないといけません。

トレイやお風呂だって15年もすれば大体リノベーションしないといけません。

ほったらかしにしてたら入居者が入りませんからね。

誰もそんなおんボロに住みたくないですよね?

じゃあ早めに売却すればといっても、中古ならまだいいかもしれませんが、もし新築で買ってしまった場合、買った瞬間に中古になるため、価格は少なくとも10%は下がります。

下手すれば20%以上下がることもざらで、10年そこらで売却益が見込めることはほとんどありません。

最後の節税ですが、計上できる経費、初年度はある程度節税できるかもしれませんが、次年度以降は知れています。

登記手続きに係る司法書士の手数料や印紙代や、不動産会社に払う仲介手数料があるため、初年度はこれらが経費計上され、3000万円の物件を購入した場合には100万円前後の経費が計上できる可能性がありますが、次年度以降はそれらが無いためです。

さらに、固定資産税が年間20万円前後かかりますし、初年度は不動産取得税というものもかかってくるのです。

いかがでしょうか。

購入する気が失せたのではないでしょうか笑

さらに、私が見てきた詐欺まがいの中には、投資用ローンで組むと金利が高いので、自分で住むと偽って住宅ローンで購入させる悪徳な不動産会社も存在します。

投資ではなく、自分で住む場合のローン金利は、1%を切ることがほとんどで、場合によっては0.5%を切ることさえあります。

なにも知らない無知な消費者は、それが問題であることを気づかず、知らずに購入してしまうのですが、後で実際には投資用だったと金融機関にばれた時には、一括返済を求められることが一般的です。

そうすると、残債を一括で返さないといけないので、ほとんどの方はそんなことできるわけなく、不動産は競売にかけられ、それでも足りず、借金まみれになり、最終的には自己破産するといった道をたどる人がとても多かったです。

不動産会社の責任は問われないのかと思うかもしれませんが、不動産会社は「自分で住むと聞いていて、まさか投資用として人に貸し出しているなんて知らなかった」と、知らぬ存ぜぬで通してしまうといった案件がいっぱいありました。

他にも、将来住宅を購入したいときに住宅ローンを組めない可能性が高いとか、サブリース契約の問題などまだまだあるのですが、そこまで深堀はここではしません。

ワンルームマンション投資については、ほかの記事で詳しくまとめていますので、興味がある方はそちらを見てみてください。

【現役法律事務員の注意喚起】ワンルームマンション投資の実態!潜むリスクについても実例を交えて徹底的に解説します!

【現役法律事務員の注意喚起】ワンルームマンション投資の実態!潜むリスクについても実例を交えて徹底的に解説します!

もちろん、中には本当にいい投資物件もあるのかもしれませんが、素人の我々にそれを見分けるのは困難です。

本当に気を付けてください。

投太郎が見た詐欺投資②米投資

この投資詐欺は、私が一番最初に弁護士事務所で携わった詐欺事件でした。

概要

どういうものかというと、農家から直接お米を購入し、日本農業協同組合(JA)を介さずに卸売りすることで利益を得るというものです。

米の流通の仕組みを知らないと理解が難しいかもしれませんが、一般的に、米が市場にまで流通する仕組みは以下のような形になっています。

(引用:宮城のお米農家まきやま(生産者:萬亀山 仁)「農家から直接買ったお米(農家直送米)がおいしい理由」)

この仲介手数料がかかる業者をすべて省けば、それがそのまま利益になるという理屈です。

つまり、JAを介さずに農家から直接高値で米を買い取り、JAよりも安い価格で卸売りすることで、買い手にとっては得な取引を持ちかけ、これによって利益を上げるというものでした。

勧誘された経緯と結果

今回の被害者となったのは、以前からさまざまな投資を行っていた経験豊富な投資家でした。

勧誘してきた人物は元銀行員を名乗り、投資に関して詳しいというブランディングが完成されていたとのこと。

この詐欺話の誘い文句は、月利10%を保証するという極めて高い利回りでした。

それだけでなく、「JAは農家から安く米を買い叩いている」という話や、「米農家が苦しんでいる状況に革命を起こすんだ」といった社会的意義を強調し、被害者を上手に引き込んでいったそうです。

さらに、この詐欺は表向きだけではなく、裏付けもしっかりしていました。

例えば、納品書や各種資料も整備され、被害者は実際にそのビジネスモデルを採用しているとされる農家を訪問し、その運営を目の当たりにする機会まであったのです。

実際に現場に行って、出荷も手伝ったそうで、その動画も見せてもらいました。

こうして農家から直接お米を買い、JAを介さないことで大きな利益を得るというビジネスモデルは、一見すると非常に理にかなっているように見えたため、被害者の方は自分だけでなく、周囲の人々にも声をかけ、最終的には10億円近い金額を集めてしまったのです。

恐ろしすぎる、、、((((;゚Д゚))))ガクガクブルブル

最終的には、すべての資金を詐欺師たちが持ち逃げしたようですが、表向きには事業が立ち行かなくなり、あえなく倒産という形をとったようで、事件にもなっていませんでした。

被害者たちは刑事告訴を行いましたが、詐欺グループは非常に用意周到で、事業がただ立ち行かなくなったという結論で終わってしまいました。

せめて、お金を取り戻そうと民事裁判でも戦ったのですが、お金が戻ってくることはありませんでした。

そして、最悪なことに、自分の周りを勧誘してしまった被害者の方は、集めたお金の一部をマージンとしてもらっていたようで、それが出資法違反となり、執行猶予付きではありましたが、実刑を言い渡されることになってしまいました。

【現役法律事務員の注意喚起シリーズ】事業投資詐欺の全貌を暴露!詐欺の手口を解説します。

【現役法律事務員の注意喚起シリーズ】事業投資詐欺の全貌を暴露!詐欺の手口を解説します。

投太郎が見た詐欺投資③仮想通貨(ICO)

当時、仮想通貨市場はまさにバブル状態にあり、どこを見ても大きな利益を上げたという話が飛び交っていました。

その中でICO(Initial Coin Offering)プロジェクトは、どこにでもはびこっていて、新しい話を聞かない日はないくらい流行っていたものです。

そのうちの一例をあげます。

概要

ICOとは、新しいプロジェクトやスタートアップ企業が資金を集めるために行う仮想通貨の初期公開のことです。

IPO(株式公開)と似た仕組みですが、IPOでは投資の対価として株券が発行されるのに対し、ICOではその企業が発行するコイン(トークン)が対価となります。

(引用:株式会社フィスコ「ICOとは?参加方法や買い方も分かりやすく解説!」)

このトークンはプロジェクトの成功によって価値が上がる可能性があり、ICOに参加した人々は将来的な価格の上昇を期待して投資するのです。

例えば、イーサリアムというプロジェクトはビタリック・ブテリンが主導し、ICO後の急成長で大きな注目を集めました。

なんと、その価値は一時9000倍にも達したそうです。

こんなすさまじい成功例があったら、そりゃあICOが流行らないわけがないですよね。

このような成功事例が多くの投資家を引きつけ、ICOの流行を後押ししました。

しかし、中には、架空のプロジェクトを立ち上げ、金を集めて、何の価値もないコインだけ発行して倒産するといった詐欺行為も横行していました。

また、実際には海外で運営されているプロジェクトでも、日本国内で資金調達を請け負う団体が任意団体だったり、その場限りの組織だったりして、集めた資金を持ち逃げするケースも少なくありませんでした。

当時私が聞いたコインは、pumapay、leadcoin、エンドール、ゾディアック、wowoo、シリンなどなど、うるおぼえなので間違ってたらすいません、、、

これらが架空だったのか、はたまた日本での資金調達部隊が詐欺師だったのかわかりませんが、とにかく全く新しいスキームということもあり、まだ法整備が追い付いていなかったため、やりたい放題の無法地帯だったようです。

勧誘された経緯と結果

ここでも、私の知り合いが実際に被害に遭った話を紹介します。

今回のケースは、海外に拠点を置く会社があるICOプロジェクトを運営し、その代理店が日本にあり、そこから委託を受けた一般人が資金を集め、私の知り合いもこの一般人に勧誘されたという流れです。

図にしてみました。

この話も、どこがまともじゃなかったのかは明らかになっていないのですが、とにかく、そのICOに約200万円を投資したものの、全くお金が戻ってこないという話です。

あくまでも、私の知り合いが直接相手方になるのは、勧誘してきた一般人であり、そのプロジェクトの正当性を確かめるものではなかったのです。

ちなみに、私の知り合いは、さらに周りの何人かを誘っていて、全員で合計1000万円近い金額を出資していました。

幸いにも、知り合いは手数料などを受け取っておらず、純粋に「いい話」として紹介しただけだったため、周囲の人も自己責任で納得していたようです。

しかし、そもそもこの勧誘者との関係が非常に薄く、なぜそんな関係の相手から勧誘された話に乗ったのかと疑問に思いますが、当時ICOで詐欺被害に遭った人たちの多くが、こうした薄い人脈の経路で投資していたのを思い出します。

みんなICOに浮かれて、そこに目を向けないようにしていたんでしょうね。

被害者と勧誘者との間では、普通の預かり証や金銭消費貸借契約のような形式で資金を預けた体裁をとっていましたが、実際は投資であり、これは出資法違反にあたるとのことでした。

知り合いが直接やり取りしていた一般人に、返金を求める通知書を出しましたが、一般人側も「代理店からコインがまだ渡されていない」「資金がない」と主張し、返金には応じませんでした。

裁判を起こすにもお金がかかりますし、仮に裁判で勝っても相手に資産がなければ資金を回収するのは困難であるため、全員泣き寝入りするほかありませんでした。

多くの方はこの点を知らないかもしれませんが、裁判で勝っても自動的にお金が返ってくるわけではありません。

裁判に勝つことで「債権がある」と認められるだけで、実際の回収は別問題です。

回収には「強制執行」の権利が与えられますが、実行するにはまた裁判所や弁護士への費用がかかり、相手方の銀行口座や不動産から引き出すしかありません。

そもそも相手がどこに資産を隠しているのかも調べなければならず、相手に財産がなければ結局は取り立てることができません。

腹くくっている詐欺師はゴールドに変えて庭に埋めていたりするので、そこまでされたら手の出しようがありません。

残酷な現実ですが、本当にお金って借りたもん勝ちなんですよ。

何人も人を挟んでるような案件には絶対に手を出さない方が良いですね。

【現役法律事務員の注意喚起シリーズ】事業投資詐欺の全貌を暴露!詐欺の手口を解説します。

【現役法律事務員の注意喚起シリーズ】事業投資詐欺の全貌を暴露!詐欺の手口を解説します。

投太郎が見た詐欺投資④トナー投資

この投資詐欺は、私がの友人が相談してきた案件で、とても印象に残っている案件です。

概要

トナーというのは、プリンターやコピー機で使われるトナーカートリッジのことですね。

コピー機市場では、本体の販売よりもトナーの販売から大きな利益を得ているという話をよく耳にします。

これは「レーザー&ブレードモデル」と呼ばれるビジネス手法で、機器を最初にインストールした後、その機器が使われる間、消耗品やメンテナンスといったサービスを継続的に提供して収益を上げる仕組みです。

このモデルの名前は、ジレット社の剃刀と替え刃の販売戦略に由来しています。

(引用:newspicks(生産者:萬亀山 仁)「【長期投資】永続的に儲かるモノづくり×サービスの仕組み」)

ジレットが剃刀を安く提供し、消耗品である替え刃で利益を得るのと同じように、コピー機も本体を安く提供し、トナーなどの消耗品で利益を得るケースが多いです。

今回のお話は、このビジネスモデルを利用して、トナーカートリッジの供給側に立つことで利益を得るという投資話であり、投資家が初期に資金を投じて、トナー販売から得られる利益の一部を毎月受け取るという仕組みです。

勧誘された経緯と結果

被害者は私の友人で、なんと5年以上もメンターとして尊敬していた人からこの投資話を持ち掛けられたそうです。

そんな信頼していた人物からの提案だったため、内容を詳しく確認することもなく、すぐに出資を決めてしまったとか。

本当に恐ろしい話ですよね、、、

勧誘内容としては、月に5%の利益を保証するというもので、しかも返金は現金で手渡しされるから税金もかからない、といういかにも怪しいけれど魅力的な話だったそうです。

この話を聞くだけでも怪しすぎるのは間違いないんですけど、信頼してる人間関係だと、それが見えなくなるんでしょうね。

しかし、その首謀者ともいえる人物が突然音信不通になってしまい、友人は非常に困ってしまい、私に相談してきました。

弊所では、その人物の行方を追うために住民票などを使って足取りを調べましたが、残念ながら見つけることはできませんでした。

しばらくして、その人物は北海道で墓地投資詐欺を働いていたことが判明し、逮捕されたという情報を得ました。

しかし、当然のごとく彼の手元には資金はなく、友人の投資したお金が戻ってくることはありませんでした。

【現役法律事務員の注意喚起シリーズ】事業投資詐欺の全貌を暴露!詐欺の手口を解説します。

【現役法律事務員の注意喚起シリーズ】事業投資詐欺の全貌を暴露!詐欺の手口を解説します。

このように、実際にお金が戻ってきた詐欺事件はほとんどありません。

詐欺だと覚悟して活動している輩たちは、法を熟知した専門家から指示を受けて動いていることが多いように思います。

捕まっても末端の人間で、そこに資金はなく取り返すことはできない。

本当に詐欺は怖いし、種類がたくさんあるので、何か危ないと思ったら専門家を頼ることをお勧めします。

それは弁護士などの法的な専門家はもちろんのこと、ヘッジファンドの社員などといった金融のスペシャリストでもいいと思います。

3-2 投太郎の投資成功談

次に成功談を綴っていきます。

投太郎の成功体験①インデックスファンド

既出の通り、インデックスファンドは、特定の株式市場指数のパフォーマンスをトラッキングするように設計された投資信託です。

要するに市場の平均にくっついていくってやつです。

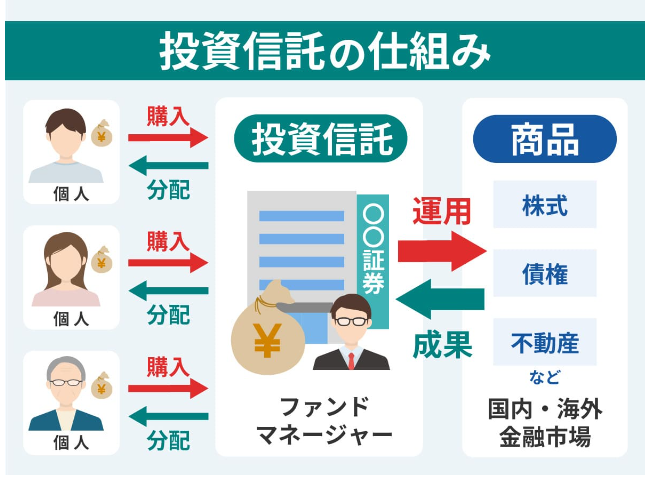

投資信託は、多数の投資家から集めた資金を一つのファンドにまとめ、株式や債券などの様々な投資商品への投資を行う商品です。

(引用:イーデス「投資信託とは?初心者にもわかりやすく解説!利益が出る仕組みも図解で簡単に説明」)

例えば、「全世界株式のインデックスファンド」とは、世界中の株式市場の動きを反映するファンドです。

他にも、「日経平均株価」や「S&P 500」などの有名な株価指数がありますが、これらの指数に含まれる株式と同じ割合で株式を保有することにより、その指数のパフォーマンスを再現しようとするものです。

2014年当初はNISA枠内の120万円で「S&P 500」のVOOに投資をしました。

初年度は年利14%ほど出ました。

そこから、インデックス投資について勉強するにつれ、投資額も増えていき、2年目にはNISAの枠内を超えて投資額は500万円を超えました。

NISAについては、以下の記事で詳しく説明しています。

BMキャピタルは新NISAの対象商品ではありません!【最低購入金額は1,000万円】

BMキャピタルは新NISAの対象商品ではありません!【最低購入金額は1,000万円】

その後、より安定的な運用を求め、現在では全世界株式のインデックスファンドへの投資に落ち着き、現在では投資額の合計は約2500万円程度で、2024年現在の評価額は約4000万円ほどになっています。

世界一と言われた投資家のウォーレンバフェットも、以下の通り、誰もがインデックス投資をすべきだと主張しています。

機関投資家であれ個人であれ、手数郎の安いインデックス運用で株の投資をすれば良い結果が得られる。

手数料やコストを差し引いた後でも、ほとんどの運用期間を上回る成果を上げられるだろう。

(引用:チャールズ・エリス「敗者のゲーム」からウォーレンバフェットの教訓)

「敗者のゲーム」にインデックス運用への批判とそれに対する反論がまとめてあったので、記載しておきます。

| 批判の論点 | 現実的反論 |

|---|---|

| 小型株 ・ エマージング株インデックス ・ ファンドは市場全体を正確に再現できない(トラッキングエラー大)。 | 小型株やエマージング市場のインデックス ・ ファンドは銘柄数が多く、 一部サンプルで代替するため、 誤差が生じる。 しかしその誤差はアクティブ運用に比べ、 はるかに小さい。 |

| インデックス ・ ファンドは、 大型株が暴落すると、 そのウエイトが異常に高まる。 | そのとおり。 |

| 「市場平均リターン」を狙うパッシブ運用はアメリカらしくなく、 つまらない。 | 平均以上のリターンを狙うと、 平均以下のリターンしか得られない。 平均リタンを狙う投資家こそが長期的にはアクティブ投資を大きく上回る。 |

| アクティブ・マネジャーは、景気が不透明な時や株価が割高な時に防衛策を取ることで、 超過収益を得る可能性がある。 | そういう戦略は成功する場合と失敗する場合があり、 長期的にならせばその効果はゼロとなることが多い。 |

| アクティブ運用が成果を出せないなら、 なくなっているはずだ。 | 誰もが可能性に賭ける。カジノはいつも満員だ。顧客が信じているのでアクティブ運用はなくならない。 |

| 手数料を引いた後ではインデックス ・ フ ァンドも市場に負けている。 | そのとおりだが、 負け幅はごくわずかだ。 0.1%の手数料の一部は証券貸付手数料でカバーされる。 モーニングスターによれば、 過去の成績は将来の参考にならず、 手数料の低い投信の成績がよい。 インデックス ・ ファンドの手数料は圧倒的に低い。 |

投太郎の成功体験②ヘッジファンド

ヘッジファンドとは、投資家のお金をファンドマネージャーと呼ばれる資産運用の専門家に運用してもらうことができるものです。

なんだか投資信託と同じようですが、ヘッジファンドは、株式、債券、商品、外国為替市場、デリバティブ(金融派生商品)など、幅広い資産に投資をすることで、市場の変動に関係なく収益を生み出すことを目指します。

(引用:Media Argo「ヘッジファンドとは?魅力と注意点を専門家が簡単にわかりやすく解説」)

詳しく知りたい方は以下記事も参考にしてみてください。

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

冒頭でも紹介した、ウォーレンバフェットやレイダリオといった投資の巨人たちの戦績を調べていた私は感動を覚えるとともに、こうしたヘッジファンドに投資することに憧れを持つようになりました。

しかし、海外の有名なヘッジファンドに投資するには資産も資格もなんにもありません。

暗黒大陸に渡るくらい難しいです笑

(引用:冨樫義博「ハンターハンター32巻」)

そこで、日本にあるヘッジファンドを調べてみたところ、日本にもいくつかあることが発覚しました。

私は、日本から投資可能なヘッジファンドはないものか、国内外のヘッジファンドを調べ尽くしました。

私ほど調べたやつはいないんじゃないかと思います。

気づけば100社以上の調査を行っていました。

まるで業者です笑

そしてBMキャピタルというヘッジファンドを調べているときに、往年の投資の巨人たちの戦績を調べていたときと同じような感覚を覚えたの記憶しています。

投資哲学も投資先も、今までの成績も素晴らしい、私は慎重になりつつも、BMキャピタルという和製ヘッジファンドへの投資を決意しました。

最初のステップとして1000万円を投じることにしました。

BMキャピタルへの最初の投資から8年が経過した今、私は投資額を徐々に増やしてきました。

この期間にわたって5回にわたり投資額を増加させ、現在では総額7000万円以上を投資しています。

そして、この決断は正しかったことが証明されています。

なんと8年経った今でも、年率10%以上の安定した利回りを継続しており、私の資産は着実に増え続けています。

ヘッジファンドへの投資は、世界で最も優秀なプロに資産運用を任せることを意味し、これは医療で言うところの、自分で医者になるよりも、信頼できる有名な医者に治療を任せるのと同じ理屈です。

資産を安全に増やす目的を達成するには、自分よりも遥かに優れた人にその任を委ねる方が、成功する確率は高くなるのは当然のことです。

このようにして数多くのヘッジファンドを比較検討し、BMキャピタルへの投資を主軸に置いています。

投太郎の成功体験③仮想通貨(ADAコイン)

当時、仮想通貨市場はバブル期にあり、あちこちで大きな利益を上げる話が飛び交っていたのは前述の通りです。

一番有名なビットコインはその価値が当初の価格から1000万倍以上にも上昇したという逸話を持っています。

100円買っただけで10億円です。あやかりてー笑

そんな中で、仮想通貨についてもいろいろ調べまくりました。

そうしてみたところ、詐欺が横行しているのは事実だが、仮想通貨の根幹を支えるブロックチェーン技術は素晴らしいことを知り、イーサリアムのようなプロジェクトは革新的なサービスであることを理解していきました。

(引用:CoinDesk Japan株式会社「ブロックチェーン(Blockchain)の基礎知識 3つのメリット・デメリットと活用事例について」)

その中で、仮想通貨への投資に興味が出てきました。

1000万倍のリターンを得るのは難しいかもしれませんが、大きなリターンを期待できるし、そもそもプロジェクトとして面白いと思えるADAコインに投資することにしたのです。

イーサリアムキラーとして知られるADAコイン、一時期は1ADAあたり100円近くまで価格が上昇しましたが、2018年後半には10円を切るほどに暴落しました。

この暴落した時期に私は50万円分のADAコインを購入しました。

その後も価格はさらに下がりましたが、私はそのまま保持し続けました。

時が経ち、気づけばADAコインは300円を突破し、私の投資は40倍近くの価格になっていました。

2024年現在の価格は50円前後ですが、これでも約5倍の利益をもたらしています。

この経験はかなりギャンブル要素が強いものですが、一つの成功体験と言えると自負しています。

4 投太郎のポートフォリオ

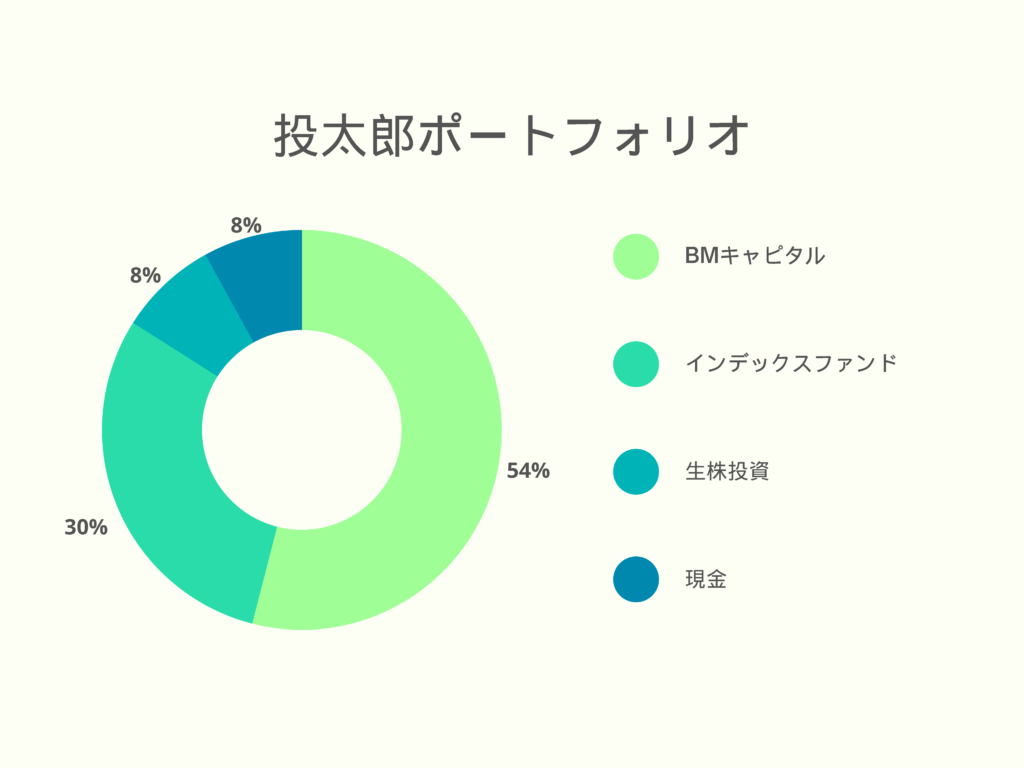

私の2024年現在の不動産を除く流動資産は約1億3000万円です。

約7000万円をBMキャピタル、約4000万円は全世界株式市場全体のインデックスファンド、1000万円は趣味で私が好きな企業の株や仮想通貨、残り1000万円は現金で保有しています。

以下に円グラフでまとめてみました。

私の個人的な意見としては、余剰資金の50%前後をヘッジファンドに預けるのが良いのかなと思います。

2000万円の余剰資金があってはじめて、ヘッジファンドを1,000万円分購入するようなイメージですね。

参考になれば幸いです。

5 その他投資手法に対する私の考え

冒頭でお話ししたとおり、投資としてはインデックス投資一本で十分です。

もし、信用できるインデックスよりも優秀な成果を出せるアクティブファンドを探し出せた場合だけそこに投資をしつつ、インデックス投資と分散するというイメージです。

しかし、どうしてもほかの投資案件について気になりますよね?

めっちゃわかります。

でもやっぱり結局インデックス投資に行き着くのですが、ここでは、代表的な投資について、私なりの見解を述べさせていただきます。

この内容は定期的に更新していく予定です。

5-1 不動産投資

不動産投資の概要

先ほどはワンルームマンション投資をメインに紹介しましたが、ここでは大きく不動産投資全般に触れてみたいと思います。

改めて説明すると、不動産投資は、マンションやアパート、オフィスビルなど不動産を購入して、そこから得られる家賃収入などで利益を得る運用方法です。

不動産投資では、投資金額に対する収益(リターン)の割合のことを「利回り」といい、1年間にどれだけのリターンを見込めるのかをパーセンテージで表します。

先ほどの内容と被りますが、不動産投資の魅力は、サラリーマンでも銀行ローンを利用して投資に参入しやすい点や、物件の減価償却費を経費として計上できる節税効果にあります。

将来的にはインフレなどが原因でそのマンションの価値が上がり、その値上がり分も利益となる可能性もあります。

しかし、毎月の管理費や空室リスク、家賃滞納のリスクなど、運用コストや収入の不安定さがデメリットとして挙げられます。

また、不動産の売却は時間がかかることが多く、流動性が低いという特徴があります。

日本の場合、少子化の進行や空き家の増加が市場に影響を与える可能性があります。

特に地方では物件の需要が減少している傾向があり、これは将来の不動産市場に不確実性をもたらしています。

現在日本における空き家数は約850万戸で、都心部と地方での市場状況には大きな差があります。

都心部では一等地の物件に対する需要が高いのに対し、地方では供給過多となっている現状です。

以下に日本の空き家の推移を示します。

(引用:国土交通省「空き家政策の現状と課題及び 検討の方向性」)

ちなみに、今後VR技術の発展が進み、リモートワークなどオンラインでの交流が促進された場合、都心部の不動産需要にも影響を与える可能性があるという見方もあります。

不動産市場における将来の動向は、多くの変数に依存し予測が難しいのです。

「敗者のゲーム」でも素人は出を出すなと言っていますので、以下に引用します。

不動産投資も魅力的だ。

世界の大富豪の多くは、 不動産投資で財を成してきた。

課税上の優遇措置を最大限に活用したからだ。

そして、彼らの十分な資金調達能力に裏付けられた巧みな借り入れ、強力な交渉力、忍耐と決断と実行力の賜物とも言えるだろう。

さらに、不動産投資で成功するには、 その地域の詳細な事情や個別の投資案件についても、 テナント名や契約条件、改築による将来の賃料引き上げの可能性、有力なテナントの誘致能力など、高度な専門知識が必要だ。全力投球が求められる。

こうした条件をすべて備えた人はほとんどいないだろう。

とても片手間でできるものではない。

だからこそ、幸運に恵まれれば、不動産投資のプロは高い運用成績をあげられるのだ。

(引用:チャールズ・エリス「敗者のゲーム」)

不動産投資の評価まとめ

メリット

- 港区や千代田区といった一等地であれば、安定的な家賃収入が見込める

- 将来的な値上がりで売却益が得られる可能性があり、インフレ対策として強い

- ローンが組めるため、自身に資金がない場合でも取り組みやすい

デメリット

- 物件の維持管理にはコストがかかり、空室リスクや家賃の滞納などに備える必要がある

- 動性が低く、売却する際に時間がかかることがある

- 素人では物件の価値を正確に把握することが難しい

- 日本の現状では空き家が多く、少子化の進行により不動産価格が将来的に下落する可能性がある

- 将来のことが不確定すぎる

非推奨です。素人は手を出さない方がいいと思います。

特にワンルームマンションは絶対にやめましょう。

5-2 株式投資(個別株)

株式投資の概要

個別企業への投資、これが最も一般的な株式投資ではないでしょうか。

これは、四季報を含む様々な情報源を駆使して、市場の流れ、企業の実績、そして経済全体の状況を精査し、特定の企業の株式を購入するといった最も伝統的な手法です。

また、NISAのような制度を利用することで、税金の負担を軽減し、資産を効率的に増やすことができます。

適切な企業の株を購入できれば、相当な額を非課税で得ることも可能です。

たとえば、イーロン・マスクが率いるテスラの株を初期に購入することができていれば、莫大な利益を手にすることができました。

上場当時にNISA枠で100万円購入していたとすれば、2021年11月につけた最高値414ドルで売却できた場合、約1億2630万円となり、非課税で1億2530万円の利益を得ることができた計算になります。

しかし、企業の業績が低迷すれば、株価は下落し、損失を被るリスクもあります。

むしろ損することの方が多いのが現状です。

なぜなら、個々の株式を選ぶ際には、企業の詳細な分析が求められるので、初心者にとっては、適切な株を見極めるのは困難で、ギャンブルになってしまうことがほとんどだからです。

それどころか、それ自体を生業としているプロのファンドマネージャーたちですら、勝てている人が少ない現状を鑑みると、我々素人が手を出すのは現実的ではありません。

実際に、米国の大手格付け会社であるスタンダード&プアーズ(S&P)社の調査によると、アクティブ運用とインデックス運用を比較したデータを発表しています。

それによると、毎年約3分の1のアクティブ・マネジャーしかインデックスに勝つことができていないそうです。

以下データはS&P 500を下回ったアクティブファンドのパーセンテージを示したもので、最新の2023年度も60%のアクティブファンドが下回っています。

(引用:TMO「Active Management Vs. Index-Based Investing: An Update on Performance」)

さらに、一度勝利したアクティブ・マネジャーが翌年も成功する確率は非常に低く、長期間にわたって安定してインデックスを上回るマネジャーはほとんどいないとのこと。

つまり、ほとんどのプロのマネジャーがインデックス投資のリターンを下回っており、勝っているマネジャーのパフォーマンスも時間が経つにつれて確実に低下します。

どうしてこのような状況になっているのかというと、冒頭でも紹介した「敗者のゲーム」を読めば理由がわかります。

100年前、株取引の90%は一般の人たちによるものだった。

こうした状況では、プロの投資家は早く情報を入手できるので有利と考えられ、インデックス投資よりよい結果を残すこともできた。

しかし時がたつにつれて、ほとんどの人が退職金制度を運営する機関で投資信託や株価指数連動型上場投信 に投資するようになり、 現在で90%以上の取引が、プロの機関投資家によって行われるようになった。

そうなると、どんなに敏腕のプロも市場に勝つことはとても難しい。

(引用:チャールズ・エリス「敗者のゲーム」)

投資ではなく、本当に応援したい企業がある場合にのみ個別株を購入することをお勧めします。

株式投資(個別株)の総合評価

メリット

- 爆益が望める

- NISAで免税処置を受けられる

- 株主優待などの特典もある

デメリット

- 株価の変動リスクが高い

- 銘柄選択に研究が必要、相当の努力家か天才じゃないと難しい

非推奨です。自身で企業分析をできる人だけやられることをお勧めします。

資金に余裕があったら、自分が好きな会社の株を購入するなどの趣味的な感覚がいいと思います。

5-3 投資信託

投資信託の概要

投資信託は、多数の投資家から集めた資金を一つのファンドにまとめ、株式や債券などの様々な投資商品への投資を行うものです。

選んだ投資信託の具体的な運用は、その信託を管理するプロフェッショナルが行うため、投資家は日々の資産選定や取引の細部に関与することはありません。

この運用は、ファンドマネージャーという専門家が担当し、効率的な資産の増加を目指します。

前述した通り、インデックス投資も投資信託に当たります。

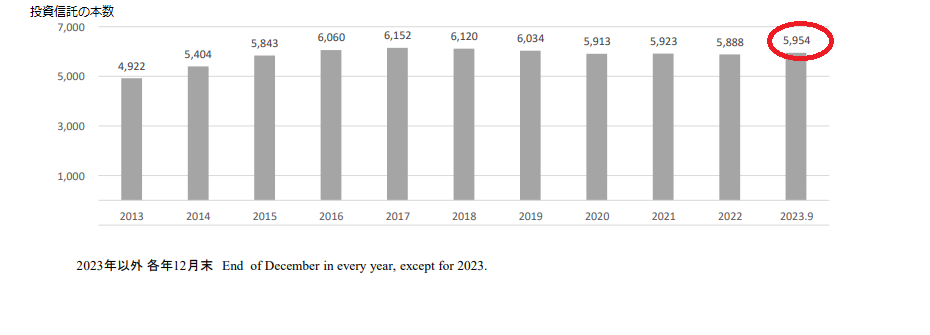

適切にインデックスファンドを選択することが出来ればいいのですが、日本にはなんと約6000本の投資信託が存在するのです。

日本には約4000社の上場企業が存在しますが、それを2000も上回るとはいったいどういうことなのでしょうか?

そのため、日本市場にあふれる投資信託を研究していたら、それは個別株を研究する苦労と同様、もしくはそれ以上となってしまいます。

この中から最適な投資信託を選ぶのは非常に困難であると言わざるを得ません。

(引用:投資信託協会「投資信託の主要統計(2023年9月)」8ページ)

実際に日本の個人投資家の約7割は投資信託で負けていることが明らかになっています。

2020年9月18日に金融庁が公表した「安定的な資産形成に向けた金融事業者の取組み状況」によると、同年3月末時点で、投資信託での運用において、運用損益がプラスとなっている顧客の割合は3割のみであり 、7割は損しているというのです。

(引用:金融庁「安定的な資産形成に向けた金融事業者の取組み状況」令和2年9月18日)

このような事実から鑑みるに、とにかく全世界に分散投資するオールカントリー型のインデックスファンドを選ぶのが賢明と言えるでしょう。

米国のS&P 500を追跡するVOOや、全米国株をカバーするVTIのようなインデックスファンドも、比較的低リスクで安定したリターンを得られるので、おすすめです。

さらにNISA枠の中なら非課税対象です。

インデックス投資について、「敗者のゲーム」で言及されているものが、とても印象的なので以下に紹介しておきます。

投資で長期的に成功したいなら、答えはシンプルだ。

実行が簡単なインデックス・ファンドを買うこと。

「平均なんて嫌だ。市場に勝ちたい」 と思うかもしれない。

しかし、個人がプロに勝とうとするなんて、100年早い。

インデックス・ファンドとは、 いわば投資の 「ドリームチーム」 を結集したようなものだ。

毎日、それも一日中、あなたのために投資仲間として働いてくれるドリームチームをつくるとしたら、どんなメンバーがふさわしいだろうか?

ウォーレン・パフェットはまず入れるべきだろう。

ジョージ・ソロスにも入ってもらおう。

フィデリティのすべてのアナリストとファンド・マネジャー、キャピタル・グループのすべてのプロたちも。

アメリカだけでなく世界中のヘッジファンド・マネジャーも入れてしまおう。

仮に、 このような夢が現実となり、世界中のポートフォリオ・マネジャーとそのアナリストが、あなたのために働いてくれるとしよう。

あなたはただ、彼らの提言を受け入れていればいい。

こうしたトッププロの投資判断を一つにまとめてしまうには、インデックスで投資すること。

というのも、インデックス・ファンドは市場をそのまま反映しているからだ 投資のプロが席巻している今日の市場は、まさしくプロの動きの総和を示す。彼らは情報を得ると、素早く株価に反映させる。

つまり、インデックス投資をすれば、ただちに専門家のコンセンサスを得られるということだ。

(引用:チャールズ・エリス「敗者のゲーム」)

ただし、インデックスファンドであっても、景気が良く、株の価格が上り調子であれば、右肩上がりには間違いありませんが、リーマンショックやコロナショックのように、景気が後退するような時には、価格の下落の煽りを受けずにはいられません。

前述したように、長期的な目線で何十年も保有する覚悟で臨む必要があります。

投資信託の総合評価

メリット

- 少額から分散投資ができる

- 運用は専門家が行うのでほったらかしでいい

- 長期で安定的な利回りが期待できる

デメリット

- 爆益は滅多に望めない

- 商品が多くて選びにくく、間違った銘柄を選ぶと損になる可能性がたかい

インデックスファンドであれば推奨します。

私もオールカントリーのインデックスにある程度の資産を投入しています。

5-4 REIT(不動産投資信託)

REITの概要

REITは、投資信託の不動産バージョンです。

つまり、多数の投資家から集められた資金をもとに、不動産分野の専門家が資金の管理と運用を担います。

これにより、個人投資家も質の高い不動産投資へのアクセスが可能になります。

(引用:SMBC「リート(REIT)って何?」)

ただし、個別の不動産投資が持つ税金の優遇措置や融資を利用したレバレッジ効果は、REITを通じては得られません。

さらに、先述した不動産投資と同様、日本で進行中の空き家問題や少子化やバーチャルリアリティーの進展など、あらゆる社会的要因が将来の不動産価値にマイナスの影響を与える可能性も考慮する必要があります。

REITの総合評価

メリット

- 少額から不動産投資ができる

- 運用は専門家が行うのでほったらかしでいい

- 不動産投資だが流動性が高い

デメリット

- 節税や融資といった不動産投資の恩恵を受けられない

- 現在の日本は空き家が多いうえに、将来的には少子化が見込まれるため、価格が下がる可能性が見込める

- 将来のことが不確定すぎる

非推奨です。

今後の市場を鑑みると、REITを買うなら、投資信託のインデックスファンドを買います。

5-5 債券

債券の概要

債券とは、企業や政府がお金を借りるために発行する有価証券のことです。

(引用:岡三証券「債券とは?」)

債券を発行する企業や政府は、年間1%の金利を保証するから貸してくれといった感じで、条件を明確に設定します。

起業や政府は、満期までその条件を履行し、満期になったら、額面金額を払い戻すという仕組みです。

また、債券は有価証券ですから、満期を待たずとも市場で売却することも可能ですが、債券の価格は変動するため、差益損が生じる可能性がありますし、流動性が抜群に高いわけでもありません。

それではここで、国債について考えてみましょう。

これは国がお金を借りるために発行する債券のことを指しています。

国債は2年ものから40年ものまでいろんな種類がありますが、例えば10年もので考えてみます。

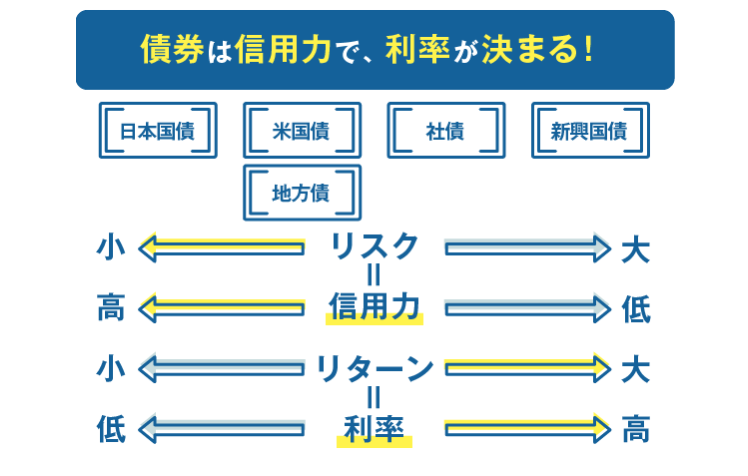

債券には国が発行する国債だけではなく、地方公共団体が発行する地方債、楽天などの一般企業が発行する社債があります。次に、これらの違いを見ていきましょう。

債券は、発行体が破綻しない限り履行されるものなので、国債はその発行した国が沈没しない限り、元本が払われなくなることはないため、信用力は非常に高いですが、その代わり、利率が低い場合があります。

逆に、社債は、会社が倒産してしまえば、履行できなくなり、紙くずになる可能性もあるため、利回りが高かったりすることが一般的です。

以下に、わかりやすい図を見つけたので貼っておきます。

(引用:楽天証券「債券のデメリット、リスクは?~債券入門講座06」)

かなり安定している債券ですが、インフレには非常に弱いです。

いまの100万円の価値が10年後には50万円程度の価値になってしまう可能性もあるのですから。

そう考えると、やはりインデックス運用には遠く及びません。

「敗者のゲーム」でも債権について言及しているので、以下に引用しておきます。

通常株価が上がると、債券は下がる。

そして、逆も起こると言われている。

市場が乱高下する時に自分のプランを変えないことは難しいが、債券は安定しているので、市場が荒れている時も安心して、計画どおりでいられる、 と言う人がいる。

株式60 に対して債券40の割合で行う投資スタイルは広い年齡層に受け入れられ、また、「年齡とともに債券の比率を上げる」 ことが 「賢い」 投資法として推奨された。

つまり、30歳では30%を、40歳では40 %を、そして90歳では90 %を債券投資に充てるというものだ。

しかし、立ち止まって考えてみよう。

これまでの株式市場の動きを学び、今後も同じような動きになるだろうと理解することだ。

そうすれば、市場が私たちに人間的な過剰反応を起こさせようとしても、しつかり備えることができる。

多くの人にとって、債券を持っことは、過剰な心配を軽減するためのコストでしかない。

(引用:チャールズ・エリス「敗者のゲーム」)

債券の総合評価

メリット

- 元本保証がある

- 日本国債であればインフレリスク以外のリスクががほぼない

- 米国債券は利回りが高い

デメリット

- 利回りが低い

- 社債には倒産のリスクがある

- 米国債には為替リスクがある

- インフレに弱い

非推奨です。

「敗者のゲーム」の通り、インデックスで実現できる利益を削ってしまうコストでしかないからです。

5-6 外貨建MMF

外貨建MMFの概要

MMFとはマネー・マネージメント・ファンドの略で、債券の投資信託だと考えてもらえればわかりやすいでしょう。

短期の国債や地方債、社債などで運用されており、比較的安全性が高いと言われています。

債権と違い、元本保証がないですが、過去の運用実績では一度も元本割れしたことがなく、実質元本保証と理解しても問題ないでしょう。

さらに、為替差益に対しては非課税です。

MMFは非常に流動性が高く、2、3日あれば現金化できるのもメリットです。

なお、債券同様インフレには弱く、ドルで持つために、為替リスクがあることも重々承知しておく必要があります。

特定の通貨建てMMF、例えばトルコリラ建てのようなものは、政治的リスクが高いため、利回りが高くても慎重な判断が求められます。

外貨建MMFの総合評価

メリット

- 実質元本保証といっていい

- リスクが少ない

- 流動性が非常に高い

- 為替差益に対しては非課税

デメリット

- 利回りが低い

- インフレに弱い

- トルコリラ建てMMFなどは政治的リスクがある

投資先としては非推奨ですが、流動性が非常に高く利回りも悪くないので、すぐに動かせる資産として米ドル建てMMFを銀行預金代わりに使うのはありです。

5-7 外貨預金

外貨預金の概要

外貨預金とは、ドルやユーロなど外国通貨での預金です。

円を外貨に換えて外貨建ての普通預金口座に預けることで、円安の際には為替差益の可能性があります。

また、日本の銀行に比べて利息が高い場合が多く、特に1年定期などの商品では5%を超える利回りを提供するものもあります。

また、預けている期間の利息も日本より高い銀行は多くあります。

しかし、銀行が破綻した場合にはその限りではありません。

日本のペイオフ制度では、1000万円まで補償されますが、外貨預金はこの対象外です。

さらに、外貨預金では、利息に加えて為替差益も課税対象となります。

インフレ対策としての効果も期待できません。

外貨預金の総合評価

メリット

- 日本での銀行預金より高い利息を得られる

- 元本保証

- 普通預金であれば流動性は非常に高い

デメリット

- ペイオフの対象外

- 為替差益についても課税の対象

- 為替リスクがある

- インフレに弱い

非推奨です。

しかし、すぐに動かせる資産として、米ドルで普通預金口座に預けておく分にはありかもしれませんが、それならMMFの方がおすすめです。

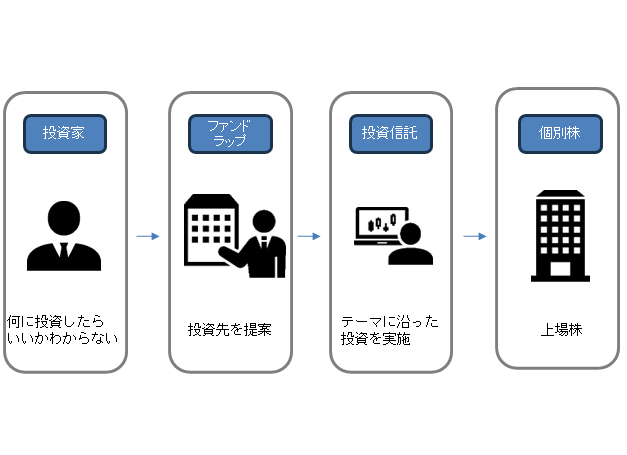

5-8 ファンドラップ及びロボアドバイザー

ファンドラップ、ロボアドバイザーの概要

ファンドラップとは、投資の専門家に資産運用を一任するサービスです。

一般的な投資では、個別の金融商品を自分で選んで購入しますが、ファンドラップは、証券会社に対して資産の運用を全面的に任せることができるということです。

具体的には、投資家が自分の投資に関する希望やリスクの許容度を伝え、その情報を基に専門家が数ある投資信託の中から、要望に見合った商品を選んで資産を運用してくれます。

要するに、投資信託は投資先の企業を選び、ファンドラップは投資先の投資信託を選ぶという関係性です。

ロボアドバイザーは、ファンドラップとほぼ同じ構造で、人間の投資専門家の代わりにAIが投資の管理を担っています。

巷では手間をかけずに分散投資ができる優れものという情報があふれているようです。

それには、「アフィリエイトが儲かるから」といった裏事情があるようです。

しかし、ファイナンシャルアドバイザーやロボアドバイザーは、投資信託の銘柄を選定するだけで手数料がかかります。

それなら、インデックスファンドを買えばいいだけなので、手数料を支払わされるのは、情報弱者を狙った詐欺と言っても過言ではない商品ではないかとついつい考えてしまいます。

ファンドラップについては以下記事でまとめていますので、気になる方はそちらをご覧下さい。

【投資家への警告】ファンドラップってなに?本当にお得?現役法律事務員が明かすリアルな実態!

【投資家への警告】ファンドラップってなに?本当にお得?現役法律事務員が明かすリアルな実態!

ファンドラップ及びロボアドバイザーの総合評価

メリット

- 専門家に分散投資を任せられる

- 個々の投資目標やリスク許容度に合わせたカスタマイズが可能

- オンラインプラットフォーム等で簡単にポートフォリオの状況を確認できる

- 投資に関する知識や経験がなくても始められる

デメリット

- ファンドラップ自体の手数料が高い上に、投資信託への手数料が二重に取られる

- 運用成績の保証はない

- 解約手数料がかかることがある

- 投資判断を専門家に任せるため、コントロールが限定される

非推奨です。

自分でインデックスファンドを買えばいいだけ。

5-9 FX

FXの概要

FXとは、外国為替証拠金取引のことで、簡単に言うと、異なる通貨間でお金を交換し、通貨同士の価値の変動を利用して利益を得ることです。

外国為替市場は世界中で取引されており、24時間ほぼ連続して市場が開かれており、時差や時間帯に関わらず、いつでも取引が可能です。

取引量も非常に大きく、世界で一番流動性の高い金融市場となっています。

通貨の為替レートは毎日のように変動します。

例えば、日本円の価値が米ドルに対して減少していく場合、日本円を米ドルに交換しておき、日本円の価値が減少した後で、米ドルを日本円に戻すと利益を得ることができます。

また、預けた資金の何倍もの金額を取引できるレバレッジ効果があるので、少ない金額でも爆益が見込めますが、同時に資産を大きく失うリスクも伴います。

例えば、10倍のレバレッジを利用している場合、10%の価値下落が起きると元本の100%を失うことになります。

これは、レバレッジが増幅することによって、小さな市場の変動が大きな損失につながる可能性があることを意味します。

価値の変動は予測が難しく、専門的な知識や情報を持っていたとしても、予想外の動きをすることはざらな世界で、損失を被る可能性は非常に高いと言えるでしょう。

投資というよりはギャンブルだと考えてもらうといいのではないでしょうか。

FXの総合評価

メリット

- レバレッジを利用することで、資産以上の取引が可能

- いつでも取引が可能

デメリット

- 価格変動が激しく、損失を被る可能性が高い

- 専門的な知識や情報を持っていないと難しい

非推奨ですがギャンブルだと理解したうえで、少額だけやってみるのは楽しいのかもしれません。

5-10 仮想通貨

仮想通貨の概要

仮想通貨は、インターネット上のみで利用できるデジタルの通貨のようなもので、様々な種類の仮想通貨があり、2024年現在、約15,000種類ほどあると言われています。

有名なコインとしてはBTC(ビットコイン)というものがあります。

仮想通貨は、すべて「ブロックチェーン」という技術を利用しており、この技術は「インターネット以来の技術革新」と表現されるほどの可能性を秘めています。

(引用:CoinDesk Japan株式会社「ブロックチェーン(Blockchain)の基礎知識 3つのメリット・デメリットと活用事例について」)

ブロックチェーンは改ざんが困難な分散型台帳技術で、暗号技術を用いて取引の信頼性を保証します。

多数のコンピュータが取引履歴を保持することで、従来は、第三者機関が取引内容を保証していましたが、ブロックチェーンでは暗号技術がその役割を果たします。

例えば、銀行という仕組み一つとっても、あなたが預金をいくら持っており、誰にいくら送金するのかなど、すべて銀行が管理しています。

その記録を銀行が証明してくれるから、あなたは資産を持っていることになるし、誰かに送金することができるのです。

すべて銀行という機関に依存しています。

ブロックチェーンは、こういった管理を行う銀行のような第三者機関は不要で、ブロックチェーンという技術によって代替してしまうという素晴らしく革新的な技術なのです。

銀行だけではなく、ありとあらゆる取引において、ブロックチェーン技術は注目されており、将来的に使われるシーンが広がる可能性があります。

先行きが不透明な部分もありますが、成長性の高さから、高い投資利益が期待できるのも確かです。

しかし、仮想通貨は法定通貨とは異なり、中央銀行などが管理・発行しているわけではないので、国から規制を受けるリスクもあります。

代表的な例として、中国は、仮想通貨を全面的に禁止しており、違法としています。

逆に、エルサルバドルのように、国の法定通貨になる場合もあったり、今後どうなるかは全く読めません。

保有していた仮想通貨が、まったくの無価値になってしまうことは日常茶飯事なので、超ハイリスク超ハイリターンと言えるでしょう。

仮想通貨の総合評価

メリット

- 中央集権型ではないので、国家に管理されることがない

- 価格変動が大きく莫大な利益が期待できる

デメリット

- 中央集権型ではなく、価値が国家に担保されていないため、暴落の可能性も全然ある

- 国家が取引自体を禁止し、それ自体が違法になるというリスクもある

- 税率がくそ高い

非推奨ですが、ギャンブルだと理解したうえで、宝くじを買う感覚で、いくらか購入してみるのはありかも?

前述の通り、私もADAコインに投資したことがあります。

5-11 銀行預金

銀行預金の概要

銀行預金は、個人や企業が銀行にお金を預けることを指します。

預金者は銀行に対して自分の資金を信託し、銀行はそれを元手に融資や投資などの金融活動を行います。

代わりに、銀行は預金者に対してある程度の利息を支払うことが一般的です。

銀行預金には主に次の種類があります。

| 普通預金 | 日常の支払いや小切手の発行、ATMからの引き出しなど、預金者がいつでも自由に預金を引き出せる最も基本的な形式です。 利息は他の預金形態に比べて低めです。 |

| 定期預金 | 一定期間、資金を銀行に預け入れることで、普通預金よりも高い利率を得られます。 ただし、契約期間中は原則として資金を引き出すことができません。 |

| 貯蓄預金 | 普通預金と定期預金の中間的性質を持ち、比較的高い利率でお金を貯めることができる一方で、必要に応じて資金を引き出すことも可能です。 |

銀行預金のメリットは、安全性が高いことです。

ペイオフという制度があり、銀行が倒産しても預金者の資金は1000万円まで保護されます。

しかし、利息が低いため、インフレ率が預金利率を上回る場合、実質的な購買力は時間とともに減少する可能性があります。

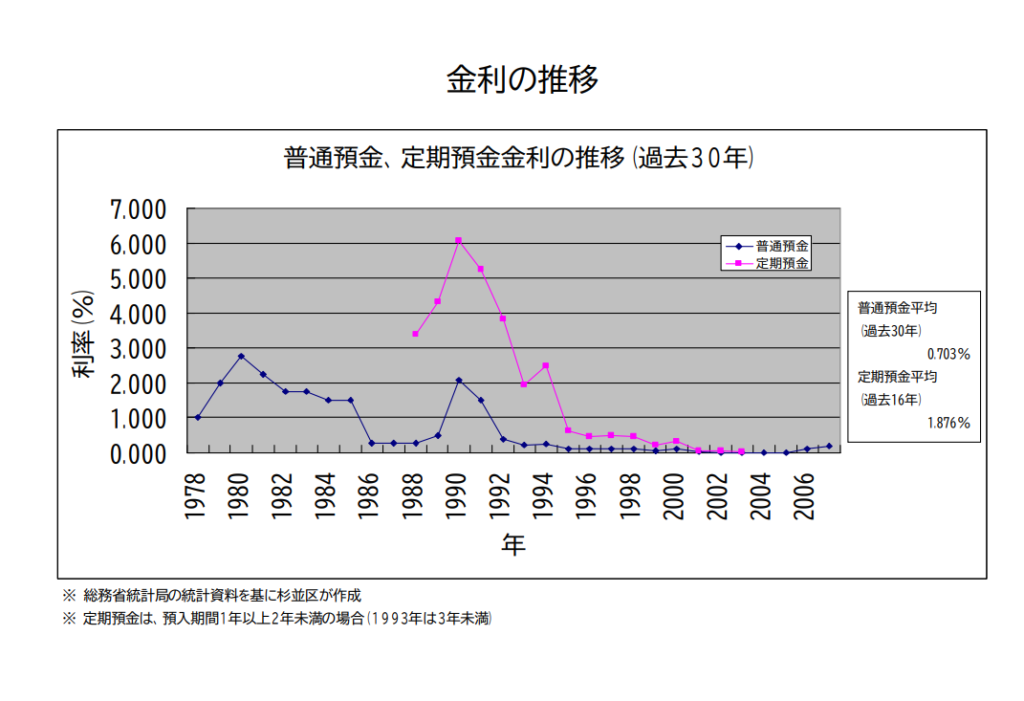

銀行金利は、1990年には年利6%まで上がっていますが、しかし、今は高くても0.3%であり、現代の低金利環境では、貯金だけではほとんど増えません。

例え1000万円を貯金しても、年3万円の利息しか得られません。

以下に銀行金利の推移を示します。

(引用:定期預金金利の推移(過去30年)/杉並区)

投資としての銀行預金は、リスクを避けたい人や、手元の資金を安全に保管しておきたい人に適していると言えるかもしれません。

しかし、やはりインフレ対策ができないという点では、全くお勧めできない商品ではあります。

あんまり意識していない人も多いですが、想像以上にインフレは恐ろしいものだと「敗者のゲーム」でも言及しています。

投資をする人にとって恐るべき、そしてあまりに過小評価されている共通の敵がいる。

インフレーションだ。

最近はあまりインフレが起きないので、ないものと考えがちだが、インフレの力は本当に恐ろしい。

連邦準備銀行は、現在2%のインフレ目標を掲げているが、 インフレを完全にコントロールすることはできないし、3~4%のインフレになってもおかしくない。

長い目で見ると、インフレは大きな間題であり、 日々の株式の価格変化やサイクルによる変化よりずっと深刻だ。

一般的に許容される年率2%のインフレが続けば、購買力は 年で半減する。

年率5%のインフレが続けば、購買力は14年以内に半減し、次の14年間でさらにその半分になる。

現在の平均寿命は80 歳代だから、これは重大問題だ。

引退後、インフレによる購買力の減少を埋め合わせる収人がない場合には、なおさらである。

(引用:チャールズ・エリス「敗者のゲーム」)

| インフレ率 | 購買力を半減させる年数 |

|---|---|

| 2% | 36年 |

| 3% | 24年 |

| 4% | 18年 |

5% | 14年 |

| 6% | 12年 |

銀行預金の総合評価

メリット

- 安全性、流動性が高い

- ATMなどで引き出せるので便利

デメリット

- 利息が低い

- 機会損失がある

- 銀行が倒産した場合、1000万円までしか保護されない

- インフレに弱い

非推奨です。

ただし、ヘッジファンドへ投資するため資金をためるために、銀行預金を利用するのはいいかもしれません。

5-12 ヘッジファンド

ヘッジファンドの概要

先述した通り、ヘッジファンドは、専門家であるファンドマネージャーによって運用される投資方法で、投資信託とは異なり運用の自由度が高いのが特徴です。

(引用:Media Argo「ヘッジファンドとは?魅力と注意点を専門家が簡単にわかりやすく解説」)

市場の動向に応じて、株式、債券、不動産、ゴールド、為替市場など、柔軟に投資先を選定し、相場の上下にかかわらず収益を追求する戦略を取っています。

しかし、ほとんどのヘッジファンドは、結局市場に勝てていないことのが現状です。

インデックスファンドに勝てているヘッジファンドは、世界トップクラスの一部のヘッジファンドのみであると「敗者のゲーム」でもそう言及していますので、以下に引用します。

もちろん、中にはコストや課税を差し引いた後でもインデックス投資に勝てるアクテイプ運用機関も存在する。

しかし、それだけ優秀な運用機関があったなら、それはあっという間に噂になっているはずだ。

だとすれば、やはりインデックス・ファンドに投資するほうが賢明である。

(引用:チャールズ・エリス「敗者のゲーム」)

つまり、そんなすげーヘッジファンドはまず発見できないし、できたとしても投資のハードルが高すぎて、我々一般人にはどうにもできないから、おとなしくインデックス投資するのがいいよということです。

実際に、ほとんどのアクティブファンドがインデックス投資に負けているというデータがあります。

以下データはS&P 500を下回ったアクティブファンドのパーセンテージを示したもので、最新の2023年度も60%のアクティブファンドが下回っています。

10年では8割、 年では9割が市場に負けているのです。

(引用:TMO「Active Management Vs. Index-Based Investing: An Update on Performance」)

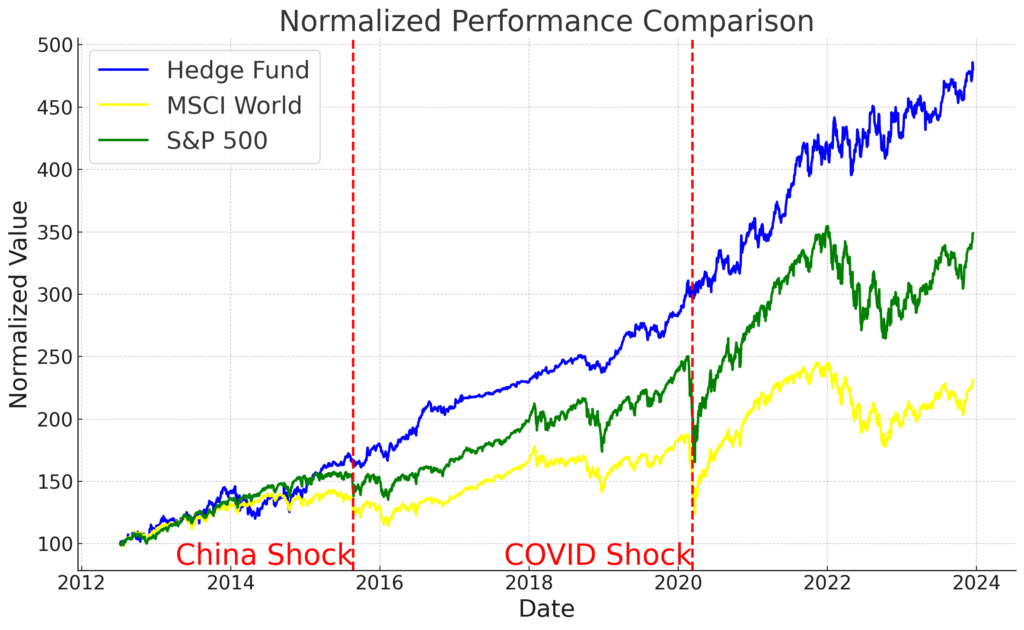

しかし、インデックス投資を上回るヘッジファンドは、リーマンショックやコロナショックといった金融危機でさえも利益を上げているというのもまた事実。

以下の表は、1990年から2009年の20年間で、MSCI World Indexという世界株のイデックスファンドと、複数のヘッジファンドとのリターンや損失を比較した表です。

(引用:統計数理研究所「ヘッジファンド運用戦略の事後評価とリスク計測モデルの検討」)

データによると、MSCI World Index(世界株のインデックスファンド)の年間リターンは3.68%であったのに対し、一部のヘッジファンドは年間14%以上のリターンを達成しています。

また、最大損失率(ドローダウン率)も、世界株が約55%であったのに対して、ヘッジファンドは3%程度に抑えられていたということです。

このように、実際の長期のリターンとリスクのデータを見ても、ヘッジファンドは世界株に比べ、リターンが高く、リスクも抑えられていることが分かります。

以下に2012年7月から2023年12月に至るまでのS&P 500(緑線)とMSCI世界株式指数(黄線)とインデックス投資を上回るヘッジファンド(青線)のパフォーマンスを比較した表を示します。

チャイナショック(2015年)、コロナショック(2020年)のタイミングには赤い縦線を引いています。

上記のように、チャイナショック(2015年)、コロナショック(2020年)のタイミングでも、ヘッジファンドは比較的安定したパフォーマンスを発揮しています。

すごすぎる( ゚Д゚)

通常はリスクとリターンは表裏一体であり、リスクが低ければリターンも低く、リスクが高ければリターンも大きいのが一般常識です。

しかし、超優秀なヘッジファンドであれば

預金並みの安全性で、株式以上の利益が得られる

ということなのです。

そして私はそれを体現しているのではないかと考えているのが日本のBMキャピタルというヘッジファンドです。

興味のある方は以下記事も参考にしてみてください。

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

【現役法律事務員が徹底検証】BMキャピタルについてわかっていることを全部網羅的に解説してみた

BMキャピタルに投資するには、最低投資金額が1000万円とある程度高額であり、また、資金を引き出せないロックアップ期間が設定され流動性が低いといった欠点もあります。

これらの特性を理解し、インデックスとヘッジファンドをうまく使い分けることがおすすめです。

ヘッジファンドについて、もっと詳しく知りたい方は、以下記事でまとめていますので、気になる方はそちらをご覧下さい。

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

【ヘッジファンド徹底解説】ヘッジファンド100社以上を調査した現役法律事務員が語ります!

ヘッジファンドの総合評価

メリット

- 市場に左右されない資産運用ができる

- 年利10%オーバーも現実的

- 高度なリスクヘッジが可能

デメリット

- 多少の手数料がかかる

- 最低投資金額が非常に高額

- ロックアップ期間があり流動性に欠ける

推奨です!

ただし、基本的に富裕層向けの金融商品であり、最低購入金額という概念がありますので、資金に余裕がない人はお勧めできません。

6 おすすめのリソース

この章では、私のブログ以外にも、信頼性の高い情報源を紹介していきたいと思います。

※こちらの内容も随時更新していく予定です。

6-1 勉強になる本

敗者のゲーム

1個目はもちろんこの本です。

この著作は、世界中で100万部を超える売上を記録した、資産運用に関する革新的なベストセラーです。

著者についてあらためて説明すると、イェール大学卒業後、ハーバード・ビジネス・スクールで最優秀MBA、ニューヨーク大学でPh.D.取得し、ロックフェラー基金、ドナルドソン・ラフキン・ジェンレットを経て、1972年にグリニッジ・アソシエイツを設立し、2001年まで代表パートナーとして活躍。

その後、米国公認証券アナリスト協会会長、バンガード取締役などを歴任するほか、ハーバード・ビジネス・スクール、イェール大学大学院にて上級運用理論を教え、現在も、大手年金財団、政府機関や富裕層のファミリーオフィス等に投資助言を行ってるとんでもないお方です。

この本は「市場と投資の本質」についての深い洞察を提供する投資哲学の名著として、長年にわたり世界中で読み継がれています。

この本が伝えていることは、一言で「インデックス投資して、放っておきなさい。」です。

この本については、別で取り上げたいと思います。

富裕層のNo.1投資戦略

こちらの本は、「敗者のゲーム」と真逆で、数少ないインデックス投資を上回るアクティブファンドに焦点を当てた本です。

インデックス投資に勝つヘッジファンドたちを紹介しており、エキサイティングな内容に興奮が冷めやらぬこと間違いなし!

ヘッジファンド投資の入門としてお勧めです。

6-2 勉強になる動画

30分で判る 経済の仕組み Ray Dalio

レイ・ダリオによって作成された金融の教育動画です。

レイ・ダリオは、いわゆるインデックス投資に勝つような天才ファンドマネージャーです。

世界で最も成功した投資家の一人として知られ、ブリッジウォーター・アソシエイツの創設者です。

この動画は、複雑な経済の概念を分かりやすく解説してくれており、知識の希薄な我々でも経済の動きを理解できるようになっています。

経済の仕組みを学ぶ上で非常に役立つと思います。

7 さいごに

いかがでしたでしょうか。

投資の世界は複雑で、何が本当に信頼できるのか迷うことも多いかと思います。

私が現時点で推奨するのは、リスクを抑えながら着実に資産を増やせるインデックス投資ですが、もちろん、これが全ての答えではなく、今後も学び続ける必要があると思っています。

このブログに書かれていることも一つの参考として、ぜひご自身でも深く調べ、慎重に判断してみてください。

投資はあくまで自己責任ですから、知識を武器にして正しい選択をしていただくことをお勧めします。

また、さらに深く学びたい方には、『敗者のゲーム』を読んでみてください。

投資の本質を理解する上で非常に有益だと思います。

もし、ここまで読んでみて、ヘッジファンド事情に興味があるという方は、以下記事も参考にしてみてください!

国内にも数多くのヘッジファンドが存在しており、それらを網羅的に徹底調査し、各ヘッジファンドの特徴や評判をまとめた記事です!

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

ネット上でここまで詳しく書いているサイトはほとんどないはずです。

ぜひチェックしてみてください。

「よくぞここまで調べた!」と唸ること、間違いなし!のはず(笑)

それでは、「敗者のゲーム」の締めくくりと共に本記事を終わらせていただきます。

「疑問を持っことから、創造は始まる」 とは、物理学者リチャード・ファインマンの言葉だ。

長年の経験から、私は自分の考えが本当に正しいか否か、 二度、三度と確認するようになった。

しかし、次のような現実が続く限り、本書の主張は基本的に誤ってはいないだろう。

・投資の世界において、優秀で勤勉なプロの数が今後増えることはあっても、減ることはない。投資が1960年代や間年代のような 「勝者のゲーム」 になることはまずないだろう。

・マーケット全体に占める機関投資家のシェアも、拡大することはあっても縮小することはない。すなわち、優秀なプロの数は減らない。あなたがプロでないなら、投資は危険なゲームであり続けるだろう。そのうち、多くの人がインデックス・ファンドを使うようになるかもしれない。

私たちは、長期的に成功するために、時間とお金の両方で勝負できるバランスのとれた投資手法を続ける。それが、インデックス投資だ。

(引用:チャールズ・エリス「敗者のゲーム」)